С 1 июня 2018 года изменяется порядок регулирования сберегательных (депозитных) сертификатов

Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат.

Кредитная организация не вправе выдавать сберегательные и депозитные сертификаты до внесения Банком России информации о зарегистрированных условиях выдачи таких сертификатов в реестр, ведение которого осуществляет Банк России в установленном им порядке.

Сберегательные сертификаты выдаются кредитными организациями только физическим лицам, в том числе индивидуальным предпринимателям. Обращение сберегательных сертификатов осуществляется между физическими лицами, в том числе индивидуальными предпринимателями.

Депозитные сертификаты выдаются кредитными организациями только юридическим лицам. Обращение депозитных сертификатов осуществляется между юридическими лицами.

Кредитная организация, имеющая право на привлечение во вклады денежных средств физических и юридических лиц в соответствии с лицензией, выдаваемой Банком России, вправе выдавать сберегательные и депозитные сертификаты.

Кредитная организация, имеющая право на привлечение во вклады денежных средств юридических лиц (без права на привлечение во вклады денежных средств физических лиц) в соответствии с лицензией, выдаваемой Банком России, вправе выдавать только депозитные сертификаты.

Права владельца сберегательного или депозитного сертификата удостоверяются записями в системе учета выдавшей его кредитной организации. Права на сберегательный или депозитный сертификат переходят к приобретателю с момента внесения соответствующей записи в систему учета выдавшей соответствующий сертификат кредитной организации.

Кредитная организация, выдавшая сберегательный или депозитный сертификат, обязана по требованию его владельца предоставить ему выписку или иной документ, подтверждающие факт внесения записи о праве на сберегательный или депозитный сертификат в систему учета.

Если сберегательный или депозитный сертификат предусматривает право владельца соответствующего сертификата на получение вклада по его требованию, кредитной организацией при досрочном предъявлении сберегательного или депозитного сертификата к погашению выплачиваются сумма вклада и проценты в размере, выплачиваемом кредитной организацией по вкладам до востребования, если условиями сберегательного или депозитного сертификата не установлен иной размер процентов.

Состав обязательных реквизитов сберегательных и депозитных сертификатов устанавливается нормативным актом Банка России.

Федеральный закон вступает в силу с 1 июня 2018 года.

Предусматривается, что со дня его вступления в силу кредитная организация не вправе выдавать сберегательные и депозитные сертификаты на условиях выпуска и обращения сберегательных и депозитных сертификатов, которые были ранее зарегистрированы Банком России и внесены в реестр условий выпуска и обращения сберегательных и депозитных сертификатов кредитных организаций.

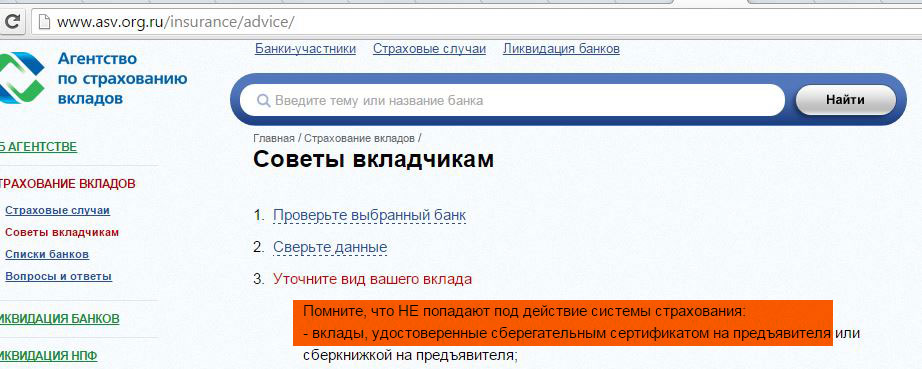

Денежные средства, размещенные в банковские вклады на предъявителя, в том числе во вклады, удостоверенные сберегательными сертификатами на предъявителя и (или) сберегательными книжками на предъявителя, выданными до дня вступления в силу настоящего Федерального закона, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года N 177-ФЗ “О страховании вкладов физических лиц в банках Российской Федерации”.

Денежные средства, размещенные в банковские вклады, в том числе во вклады, удостоверенные именными сберегательными сертификатами и (или) именными сберегательными книжками, выданными до дня вступления настоящего Федерального закона в силу, подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года N 177-ФЗ “О страховании вкладов физических лиц в банках Российской Федерации”.

Обращение сберегательных и депозитных сертификатов на предъявителя и сберегательных книжек на предъявителя, выданных кредитными организациями ранее, осуществляется в пределах сроков, на которые выданы сберегательные и депозитные сертификаты и сберегательные книжки, в порядке и на условиях, на которых они были выданы.

Сбербанк пошлет по имени

Крупнейший банк страны прекратит продажу сберегательных сертификатов. Но будет обслуживать оставшиеся до последнего погашения

Сбербанк с 1 июня прекращает продажу сберегательных сертификатов и их прием на ответственное хранение. Перед введением запрета спрос на будущую «запрещенку» вырос.

С начала лета Сбербанк прекращает продажу сберегательных сертификатов и, соответственно, их прием на ответственное хранение. Об этом Банки.ру сообщили в пресс-службе кредитной организации. Такое решение принято в связи с тем, что с 1 июня 2018 года вступают в силу поправки в Гражданский кодекс, которые исключают возможность реализации ценных бумаг на предъявителя. В преддверии запрета неименных сертификатов спрос на них вырос. Так, если на 1 января 2018 года остаток по сберегательным сертификатам в Сбербанке составлял 360 млрд рублей, то на 1 мая он достиг 386 млрд рублей (+26 млрд рублей за I квартал). Ставки по сертификатам находятся в диапазоне от 4,35% до 6,1% годовых.

«Сертификаты на предъявителя имеют серьезные недостатки»

«Все остальные операции по сертификатам (оплата, выдача ранее принятого на хранение сертификата и другое) продолжат выполняться в полном объеме до тех пор, пока не останется ни одного выданного ранее неоплаченного сертификата. Погасить сертификат можно в большинстве офисов. В случае если сертификат на руках, его можно погасить за один визит в банк. Если сертификат находится на хранении в Сбербанке, необходимо предварительно проинформировать банк о желании его погасить (согласно договору хранения, за 3—5 дней до выдачи) и также за один визит получить деньги», — рассказали в пресс-службе банка.

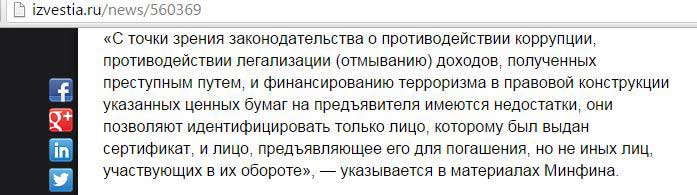

Напомним, что законопроект, предусматривающий исключение из обращения сберегательных сертификатов на предъявителя, был принят в третьем чтении в апреле текущего года. Отказаться от этой разновидности ценных бумаг было решено в целях борьбы с коррупцией и отмыванием денег.

«С точки зрения законодательства о противодействии коррупции, а также легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма сертификаты и сберегательные книжки на предъявителя имеют серьезные недостатки, поскольку позволяют идентифицировать только лицо, которому был выдан сертификат или сберегательная книжка, и предъявителя к погашению, но не иных лиц, участвующих в обороте», — говорилось в пояснительной записке к проекту закона.

Заместитель министра финансов РФ Алексей Моисеев в январе этого года сообщал, что в России выпущено таких сертификатов на предъявителя на сумму порядка 490 млрд рублей.

Пока банки продолжают продавать сертификаты на предъявителя, и ставки по ним более привлекательные, нежели по срочным вкладам.

«Сейчас банки предлагают оформить неименные сберегательные сертификаты на предъявителя. Именной сертификат менее удобен и популярен, так как в случае необходимости права пользования по нему придется оформлять через цессию (переуступку прав). Процентные ставки по сберегательным сертификатам выше, чем по вкладам. Это обусловлено тем, что этот продукт не участвует в системе страхования вкладов, соответственно, банкам не нужно делать отчисления в фонд», — комментирует руководитель направления аналитики вкладов и депозитов Банки.ру Юлия Прошина.

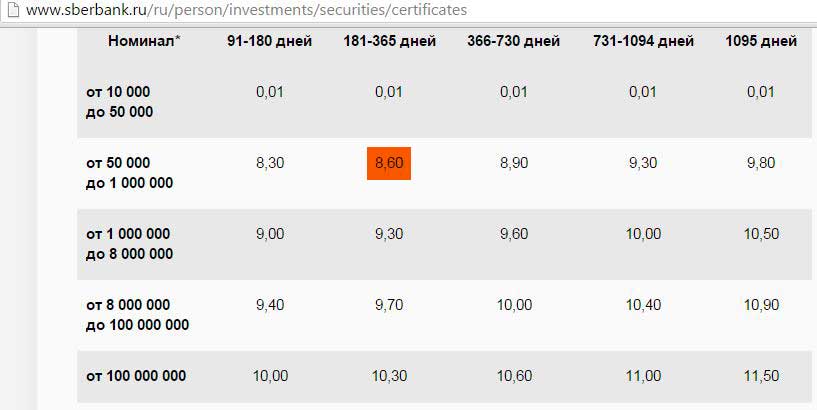

Так, в Сбербанке максимальная ставка по сберегательному сертификату на сегодняшний день составляет 6,1%, а по вкладам — 4,45% годовых.

В банке «Ак Барс» ставки по сберегательным сертификатам достигают 7,5%, а по срочным вкладам — 6% годовых.

Уральский Банк Реконструкции и Развития предлагает по этой ценной бумаге до 7,25%, тогда как по вкладам — до 5,25% годовых.

В ББР Банке можно оформить сберсертификат по ставке до 7%, а вклад — до 6,8% годовых.

«Кроме повышенной ставки, сберегательный сертификат на предъявителя интересен тем, что его можно просто подарить близкому человеку, а также использовать в качестве залога при оформлении кредита», — говорит Юлия Прошина.

В Сбербанке отметили, что наиболее близкими аналогами сберегательных сертификатов в настоящее время являются вклады «Сохраняй», а также периодически предлагаемые промовклады — на данный момент это сезонный вклад ко Дню Победы «Помню. Помогаю» с максимальной ставкой 6% годовых. Будет ли Сбербанк после 1 июня предлагать именные сертификаты, в пресс-службе кредитной организации не комментируют.

Досрочный возврат «безотзывного» сертификата: ЦБ — за, банки — против

Между тем банковское сообщество ведет дискуссию с регулятором по поводу судьбы сберегательных сертификатов, точнее, о возможности их досрочного погашения.

Банк России разработал проект указания «О реквизитах сберегательного (депозитного) сертификата, закрепляющего права владельцев сберегательных (депозитных) сертификатов, выдаваемых на условиях обездвижения». В проекте, в частности, было предложено установить возможность для вкладчика вернуть средства досрочно (даже в случае «безотзывного» сертификата) при условии, что он выплатит кредитной организации некие проценты.

«Возможность предъявления сертификата, содержащего указание на отсутствие права его владельца на получение вклада по требованию, к досрочной оплате была включена в проект указания по предложению отдельных кредитных организаций, поскольку не исключено возникновение ситуаций, при которых вкладчикам, разместившим средства в сберегательные сертификаты, денежные средства будут требоваться оперативно (в связи с неожиданными жизненными ситуациями: смерть или болезнь родственников, крупные покупки и так далее). При этом отказ банков от возврата средств до истечения срока погашения сертификата может негативно восприниматься вкладчиками, снижать их лояльность по отношению к банкам, а в отдельных случаях приводить к росту социальной напряженности в обществе», — такой аргумент привел Центробанк. Во избежание негативных последствий и для повышения привлекательности финансового инструмента было предложено установить возможность для вкладчика вернуть средства досрочно (даже в случае «безотзывного» сертификата) с выплатой банку компенсации за досрочное погашение сертификата.

Это условие не устроило банки, в связи с чем Ассоциация банков России обратилась с письмом в Центробанк. Банкиры написали, что согласны досрочно погашать сертификаты лишь по аналогии с досрочным выкупом векселей.

«В проекте установлено, что вкладчик досрочно предъявляет сертификаты к оплате кредитной организации и при этом уплачивает ей некоторые проценты. Согласно п. 3 ст. 844 ГК РФ у банка отсутствует обязанность погашать такой сертификат вне зависимости от размера уплачиваемой владельцем сертификата суммы. По этой причине положение нуждается в уточнении. Предлагается установить, что по усмотрению банка сертификат может быть оплачен досрочно, при этом сумма, выплачиваемая владельцу сертификата, определяется по соглашению сторон по аналогии с досрочным выкупом векселей. Кроме того, правовая природа процентного платежа владельца сертификата при досрочной оплате остается не определенной. По указанным причинам условие о таком процентном платеже не должно входить в перечень обязательных реквизитов единого сертификата, если условия выпуска сертификатов не предусматривают возможности досрочного погашения в одностороннем порядке», — говорится в письме.

Банк России решил учесть мнение банковского сообщества при доработке нормативного акта. «По нашему мнению, возможность предоставления вкладчику указанного права действительно должна определяться банком в условиях выдачи сертификатов», — к такому выводу пришли в ЦБ.

Маленький рынок с большими возможностями?

Рынок сберегательных сертификатов по своему объему незначителен, но может заметно вырасти, если банки будут предлагать приличную премию к ставке по сравнению с обычными депозитами, говорят опрошенные Банки.ру эксперты.

«Максимальный объем размещенных сертификатов был достигнут в 2016 году (свыше 600 миллиардов рублей). С тех пор эта величина постепенно снижается (до 400 миллиардов рублей в 2018 году). Общий объем привлеченных таким образом средств остается не сопоставимым с масштабом привлечения через традиционные продукты», — указывает заместитель директора группы банковских рейтингов АКРА Валерий Пивень. Для сравнения: к концу 2017 года россияне держали в банках во вкладах около 26 трлн рублей.

«Сберегательные сертификаты являются аналогом банковских вкладов для населения, при этом обладают статусом ценных бумаг финансовой организации и не требуют такого же резервирования в ЦБ и АСВ, как депозиты. В то же время отсутствие сохранности по подобию страхования для вкладов дает банкам возможность давать больший процент своим клиентам. Экономия на резервировании для банка и доверие со стороны клиентов дают ощутимую поддержку для развития этого инструмента в России», — полагает член президиума СРО «МиР» Александр Шустов.

«Рынок сберсертификатов в абсолютном выражении очень мал, поэтому его динамику могут определить действия даже одного-двух не самых крупных банков. Например, чтобы сделать сберсертификат привлекательным, банк может предложить значительную премию к ставке депозита, провести активную маркетинговую кампанию и получить значительный приток средств. И только за счет этого темп прироста всего рынка сберсертификатов окажется двухзначным. Но чтобы компенсировать риск потерь при досрочном предъявлении к погашению и преодолеть консервативное отношение к любым новым инструментам, банкам придется предложить премию не менее 0,5 процентного пункта к ставке вклада на аналогичный срок. Если найдутся банки, которые будут готовы предложить такую премию, рынок сберсертификатов может показать высокие темпы роста», — предполагает начальник отдела валидации «Эксперт РА» Станислав Волков.

«Изначально целью введения данного продукта являлось ограничение способности клиентов изымать средства из кредитных организаций. Фактически, с учетом права физического лица досрочно разорвать договор вклада, все средства данной категории лишь с оговоркой являются срочными, имея больше характер онкольных (по требованию предъявителя. — Прим. Банки.ру) обязательств. Депозитные сертификаты должны были ценой более высокой ставки «закрепить» клиентские средства на счетах банка на заданный срок. Однако развитие системы страхования вкладов, механизмов санации проблемных банков и тому подобного во многом изменили поведение клиентов-«физиков», которые в меньшей степени демонстрируют панические настроения при появлении слухов о возможных неплатежах со стороны кредитных организаций. В результате у банков снижается интерес к привлечению средств по повышенной ставке, что особенно сильно может проявиться в период общего снижения ставок в системе. Кроме того, население активно стало использовать другие инструменты размещения средств, в частности облигации», — заключает Валерий Пивень.

Можно ли переоформить Сберегательный сертификат

| Сертификат заменит вклад? |

Чем удобны сберегательные сертификатыРоссийским вкладчикам теперь доступен новый банковский продукт — альтернатива срочному депозиту. Это сберегательные сертификаты. От обычных вкладов они отличаются не только повышенной доходностью, но и более высокими рисками. Из банка — с бумагой Российские банки выпускают сберегательные сертификаты двух типов: именные и на предъявителя. На именном сертификате указываются данные владельца, поэтому при его передаче другому человеку необходимо оформить уступку требования, заполнив соответствующие поля на обороте документа или в приложении к нему. Сертификат на предъявителя передается без какой-либо специальной процедуры, простым вручением. Большинство банков реализует сертификаты на предъявителя, и только единицы — именные. Сертификаты обоих типов выпускаются на специальных бланках, защищенных от подделки практически так же, как денежные знаки. Спрос на данный продукт растет. По данным Центробанка, за 2012 год в России было продано сберегательных сертификатов на сумму в 20 раз большую, чем за 2011-ый. Но предложений в этом сегменте не так уж много: подобные ценные бумаги выпускают менее тридцати банков, среди них Сбербанк, Банк Москвы, Петрокоммерц, Гарант-Инвест, «Евромет». Но, вероятно, в ближайшем будущем их станет больше: некоторые кредитные организации заявили о своем намерении включить сберсертификаты в свою линейку. Сертификаты, как правило, выдаются на срок от месяца до трех лет. По истечении этого срока банк возвращает владельцу деньги вместе с начисленными процентами. По истечении времени действия сертификат можно продлить, переоформив его на новый срок. Условный доходСтавка по сертификаты фиксируется на весь период действия договора. Владелец не может частично снимать или пополнять вложенные средства, а при досрочном погашении сертификата проценты рассчитываются по текущей ставке до востребования. Как и по обычным депозитам, ставки по сертификатам зависят от срока и суммы вклада. Доходность по сертификатам, как правило, выше, чем по депозитам того же банка. Это объясняется тем, что ценные бумаги такого типа не участвуют в системе страхования вкладов, а значит, банк в данном случае экономит на отчислениях в страховой фонд. Впрочем, разница невелика: обычно ставки по сберсертификатам всего лишь на 0,5–1 % выше, чем по вкладам. Доходность годовых сертификатов обычно составляет 8–10 %. При сроке вложений в 3–6 месяцев она не превысит 6–7,5 %. Максимальная доходность — при трехлетнем сроке — может достигать 11 %. Обычно банк устанавливает нижнюю границу суммы сертификата на уровне 10–50 тыс. рублей. Некоторые банки позиционируют этот продукт как предложение премиум-класса и поднимают минимальную сумму до 1 млн или даже 3,5 млн рублей. Идея «высокой доходности» сберегательных сертификатов весьма условна: хотя сами банки, действительно, назначают по ним более высокие ставки, чем по обычным вкладам, на рынке депозитов можно найти предложения с аналогичными или даже более высокими процентами. В данный момент максимальные ставки по вкладам находятся на уровне 12 % годовых, что на 1 пункт выше, чем по самым прибыльным сертификатам. Сертификат в подарокПо мнению финансового советника Павла Шатрова, неоспоримое преимущество сертификата — это удобство его передачи третьему лицу: например, как подарок на свадьбу — не деньгами в конверте, а в виде солидной ценной бумаги. Особенно удобны в этом плане сертификаты на предъявителя, коих на рынке большинство. Сберсертификат можно завещать наследникам. Впрочем, это не вполне удобно для владельца, так как сроки действия сертификата невелики, и каждый раз по окончании действия документа его придется переоформлять. Реквизиты сертификата при этом меняются, а значит, каждый раз владелец будет вынужден вносить изменения и в завещание. Кроме того, сберсертификат можно использовать в качестве залога по кредиту. В этом случае сертификаты е остаются на хранении у кредитора до тех пор, пока не заемщик не погасит полностью задолженность. При этом клиент ничего не теряет: вложенные в сертификат деньги продолжают «работать», и как только обременение с сертификата будет снято, его можно будет обналичить. Практичные люди оценят еще одну особенность сертификатов: они не учитываются при разделе имущества в случае развода супругов (в отличие от банковских депозитов). Такой документ принадлежит только его непосредственному владельцу, который не теряет своего права единолично распоряжаться сертификатом даже при расторжении брака. Сберегательные сертификаты могут использоваться как альтернатива срочным банковским депозитам. По мнению независимого финансового советника Сергея Галкина, в консервативной стратегии инвестирования, предполагающей минимальные риски, использование сберегательного сертификата эффективно только при условии приобретения его в банке, входящем как минимум в топ-10 по рейтингу надежности. В этом случае риски потери вложений будут минимальны. Незастрахованный вкладОсновной недостаток сберегательных сертификатов заключается в том, что по ним отсутствуют государственные гарантии: то есть такие вложения не застрахованы. Это означает, что в случае отзыва лицензии у банка никто не гарантирует вкладчикам возврат их средств. «Ввиду отсутствия страховки от АСВ приобретателю приходится самостоятельно просчитывать риски банка-эмитента данной бумаги. В случае банкротства он может получить гораздо меньше денег, чем вложил», — предупреждает Павел Шатров. По сравнению с банковскими депозитами условия по сберегательным сертификатам гораздо менее гибкие. Частичное снятие средств невозможно, поэтому в сертификат вряд ли стоит вкладывать все имеющиеся деньги: если возникнет непредвиденная ситуация и вам срочно понадобится какая-то часть отложенных средств, придется досрочно гасить сертификат, что означает почти полную потерю процентов. Отсутствие возможности пополнения также может быть весьма неудобно для клиента. Многие люди, формируя накопления, регулярно добавляют сэкономленные деньги к уже отложенным, и очевидно, что для таких целей сберегательный сертификат не подходит. Еще один серьезный минус — при утрате сертификата его владелец может восстановить свои права только через суд. Опасность заключается еще и в том, что в случае кражи или потери сертификат на предъявителя может быть с легкостью обналичен злоумышленниками. В этой ситуации необходимо незамедлительно обратиться в любой офис банка-эмитента и подать заявление об утрате сертификата, а после этого обратиться с заявлением в суд. «Восстановление прав по утраченным сертификатам производится судом в порядке, предусмотренном гражданско-процессуальным законодательством, — сообщает пресс-служба Сбербанка. — Получив на руки копию решения суда о восстановлении прав по утраченному сертификату, владелец должен передать ее в банк. После проведения правовой экспертизы документа решение суда будет исполнено путем оплаты утраченного сертификата либо выдачи взамен него нового». Естественно, такая процедура восстановления отнимет огромное количество сил и времени. Оптимальный вариант — хранить документ в сейфовой ячейке банка. Некоторые кредитные организации обеспечивают бесплатное хранение сертификатов своих клиентов, в других — эта услуга стоит примерно 4–7 тыс. рублей в год. Официальный сайт Сбербанка России

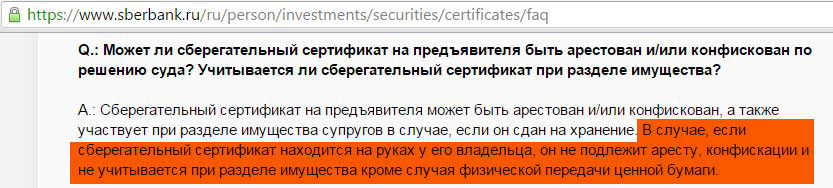

Часто задаваемые вопросыМожно ли приобрести сберегательный сертификат на предъявителя? Нет, сберегательные сертификаты больше не продаются. С 1 июня 2018 года действует федеральный закон от 26.07.2017 №212-ФЗ «О внесении изменений в части первую и вторую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», который запрещает продажу сберегательных сертификатов на предъявителя. Можно ли сдать на хранение приобретенный ранее сберегательный сертификат? Нет, с 1 июня 2018 года банк больше не принимает сберегательные сертификаты на ответственное хранение. При этом банк исполнит все договорные обязательства по сертификатам, принятым на ответственное хранение до этой даты. Можно ли погасить сберсертификат Сбербанка в другом банке или в дочерних банках Сбербанка? Нет, погасить сберсертификат Сбербанка можно только в его офисах в России. Какие налоги я плачу, получив доход по сберсертификату? С точки зрения налогообложения сберсертификат полностью идентичен вкладам. С учетом того, что текущие процентные ставки не превышают ставку рефинансирования более, чем на 5 процентных пунктов, полученный вами доход налогом не облагается. Что делать, если я потерял сберсертификат или его украли? Незамедлительно сообщите об этом в ближайший офис Сбербанка, если знаете номер сертификата. Если номер неизвестен, обратитесь в любой офис Сбербанка в том регионе, где приобретали сертификат. Затем обратитесь в суд с заявлением о восстановлении прав. Дальнейшая процедура будет разъяснена в суде. Застрахованы ли сберсертификаты Сбербанка в Агентстве по страхованию вкладов (АСВ)? Нет, в соответствии с законодательством ценные бумаги на предъявителя страхованию в АСВ не подлежат. Что делать, если мой сертификат пришел в негодность (постиран, разорван и т.д.)? Принесите то, что осталось от сертификата, в офис банка. Мы примем сертификат на экспертизу. Если подлинность будет подтверждена, вы получите дубликат или деньги. Можно ли передать сберегательный сертификат по наследству? Можно. Если сертификат хранится у владельца , для этого не нужно оформлять завещание — достаточно передать сертификат в руки наследнику. Если сертификат хранится в банке, для его получения наследнику нужно предъявить свидетельство о праве на наследство. Если наследников несколько и сберегательные сертификаты, сданные на хранение, не могут быть разделены между ними в соответствии с завещанием, для получения сертификатов наследники должны заключить соглашение о разделе наследственного имущества. В соглашении они договариваются между собой о том, кому перейдут унаследованные сберегательные сертификаты. Либо все наследники должны присутствовать при выдаче сертификатов с хранения. Можно ли совершать операции со сберегательными сертификатами через банкомат или Сбербанк Онлайн? Сберегательный сертификат является документарной ценной бумагой на предъявителя, поэтому совершать операции приобретения, хранения, получения средств по сертификату в удаленных каналах обслуживания нельзя. Все операции могут совершаться только лично клиентом в структурных подразделениях банка. Можно ли совершать операции со сберегательными сертификатами по доверенности? Может ли доверенность быть оформлена в банке? В настоящий момент по доверенности можно забрать сберегательный сертификат с хранения. Доверенность должна быть удостоверена нотариально. Получить средства может только лично владелец. Может ли сберегательный сертификат на предъявителя быть арестован или конфискован по решению суда? Учитывается ли сберегательный сертификат при разделе имущества? Сберегательный сертификат на предъявителя может быть арестован или конфискован, а также участвует при разделе имущества супругов в случае, если он сдан на хранение. Если сертификат находится на руках у владельца, он не подлежит аресту и конфискации, и не учитывается при разделе имущества, кроме случая физической передачи ценной бумаги. Может ли несовершеннолетний от 14 до 18 лет получать средства по сберегательному сертификату? Несовершеннолетний от 14 до 18 лет может получить средства по сберегательному сертификату без ограничений при условии, если сертификат был приобретен им лично. В противном случае для получения средств по сберегательному сертификату требуется письменное разрешение родителей. Зачем Сбербанк пиарит сберегательный сертификатВ настоящее время банки предлагают довольно обширный набор инструментов для сохранения, а иногда даже и для инвестирования сбережений. Конечно, самыми популярными банковскими продуктами являются вклады и депозиты, про которые уже все знают довольно много. Однако всё чаще и чаще стала попадаться на глаза реклама сберегательных (депозитных) сертификатов. Причём, активнее всех продвижением сертификатов занимается именно Сбербанк, заявляя, что сертификат банка гораздо выгоднее обычных вкладов. Если есть реклама, значит банку это выгодно. А вкладчику, естественно , интересен вопрос, а есть ли у сберегательного сертификата какие-нибудь существенные преимущества по сравнению с традиционными банковскими предложениями. Что такое сберегательный (депозитный) сертификатСберегательный сертификат – это ценная бумага, удостоверяющая сумму вклада, внесенного в банк (ст. 844 ГК), и дающая право её держателю (физическому лицу) получить сумму депозита через установленный в ней срок и с причитающимися процентами в выдавшем эту бумагу банке. Депозитный сертификат – это тоже самое, только для юридических лиц и индивидуальных предпринимателей.Выглядит эта бумажка примерно так:

Сертификаты бывают именными и на предъявителя. На именных сертификатах указывается владелец и, тем самым, данный продукт очень мало отличается от вклада (разве что владелец может переуступить права на этот сертификат через цессию. Непосредственно на именном сертификате или на дополнительных листах есть поля, куда можно вписать нового владельца. Тот, кто передает права, называется цедент, а тот, кому передают права – цессионарий). Основным документом, регулирующим выпуск и оборот сертификатов, является указание Банка России от 31 августа 1998 года № 333-У «О внесении изменений и дополнений в письмо Центрального банка России от 10 февраля 1992 года № 14-3-20 «О депозитных и сберегательных сертификатах банков» (можно посмотреть здесь). Именные сертификаты наши банки почему-то не любят, а предлагают населению именно сберегательные сертификаты на предъявителя, на которых нет сведений о лице, купившем сертификат. Поэтому на них мы и остановимся. Зачем нужен сберегательный сертификат клиенту:Сберегательный сертификат имеет бОльшие проценты, чем вклад. Сразу хочу тут оговориться, сберегательный сертификат Сбербанка имеет большие проценты по сравнению с вкладом в том же Сбербанке, а не вообще. Я думаю, не секрет, что, несмотря на то, что Сбербанк является лидером по привлечению депозитов, процентные ставки по ним оставляют желать лучшего. И рассматривать данный пункт как преимущество справедливо только для фанатов Сбербанка, как самого большого банка в России. На октябрь 2015 года в Сбербанке можно приобрести следующие сертификаты:

Аналогом сертификата (фиксированный срок, без возможности дополнительных взносов и частичного снятия) является вклад «Сохраняй»:

Таким образом если мы хотим разместить 100001 руб на 1 год, то депозит нам предложит 7,67%. А по сберегательному сертификату мы получим 8,6% (естественно, никакой речи о капитализации процентов не идёт). Если Вам не принципиален именно Сбербанк, то на рынке можно найти гораздо более выгодные предложения по депозитам (см. статью «Выбор вклада: Как получить максимальный доход» ). Мобильность сберегательного сертификата. Для обналичивания сертификата любое лицо должно обратиться в кредитное учреждение, выдавшее сертификат, при себе имея только саму ценную бумагу и паспорт. Сберегательный сертификат удобен при хранении, а также подойдёт, если Вам физически нужно перевезти из одного города в другой большую сумму денег, а пластиковым картам и безналичным платежам вы по каким-либо причинам не доверяете, или просто не хотите пользоваться подобными услугами. Ведь спрятать одну бумажку гораздо проще, чем «килограммы» денег 🙂 При обналичивании сертификата не возникает необходимости в уплате НДФЛ (налога на доходы физического лица), причём, независимо от того, покупали ли Вы сертификат непосредственно в банке или он попал к Вам каким-нибудь другим образом. «…То есть, независимо от того, выплачивается ли Банком сумма вклада вкладчику или иному держателю сертификата, обязанностей налогового агента у Банка при выплате такого дохода не возникает. Согласно ст. 214.2 Налогового кодекса Российской Федерации, налогом облагается только процентный доход, на 5 пунктов превышающий ставку рефинансирования, т.е. 8,25+5=13,25%. Правда, для вкладов в 2015 году порог был повышен до 18,25%. Соответственно, благодаря последним двум преимуществам сберегательные сертификаты позволяют совершать следующее: Сберегательный сертификат используется в качестве подарка, например, на свадьбу; Сберегательный сертификат можно передать по наследству (для этого не нужно составлять завещание); Сберегательный сертификат можно заложить для получения кредита (причём, процентный доход по сберегательному сертификату, естественно, сохраняется и тем самым снижает стоимость кредита); Сберегательные сертификаты на предъявителя используют для совершения сделок, например, при покупке недвижимости; В ячейку могут быть заложены не наличные деньги, а сертификат с истекающим сроком погашения (читай статью «Аренда банковской ячейки: иллюзия надежности» ). И, соответственно, налоги на доходы платить не надо. Тут, конечно, риски абсолютно такие же, как и при совершении сделки с наличными деньгами. Правда, согласно пункту 4 Указания Банка России № 333-У, сберегательный сертификат не может служить расчетным или платежным средством за проданные товары или оказанные услуги. Однако, доказать, конечно, это затруднительно при неофициальных расчётах. Сберегательный сертификат на предъявителя не может быть арестован, т.к. фактически нельзя доказать, что эта собственность принадлежит конкретному лицу, также сберегательный сертификат не делится при разводе. Смотрим на сайте Сбербанка в рубрике «Часто задаваемые вопросы»:

Стоит отметить, что сберегательные сертификаты на предъявителя хотят отменить. Минфин предлагал это сделать ещё в 2013 году, поскольку при текущем законодательстве невозможно контролировать всех промежуточных владельцев сертификата, соответственно, остается лазейка для легализации доходов полученных преступным путём:

Недостатки сберегательных сертификатов для клиентов. Риски1 Сберегательные сертификаты на предъявителя не попадают под систему страхования вкладов. (ст. 5 п. 2.2 Федерального закона РФ №177-ФЗ), о чём также можно узнать на сайте АСВ:

В случае отзыва лицензии у банка-эмитента ценной бумаги (того банка, который продал Вам сертификат) никакой страховой выплаты Вам не положено. Правда, учитывая, что основную долю рынка в этом сегменте занимает Сбербанк, отзыв лицензии у которого маловероятен, страховка АСВ в этом случае не играет роли. Однако сберегательные сертификаты выпускают и другие банки. Вот, например, Русстройбанк предлагал клиентам купить сберегательные сертификаты на предъявителя, причём, обещая более выгодные ставки, чем Сбербанк:

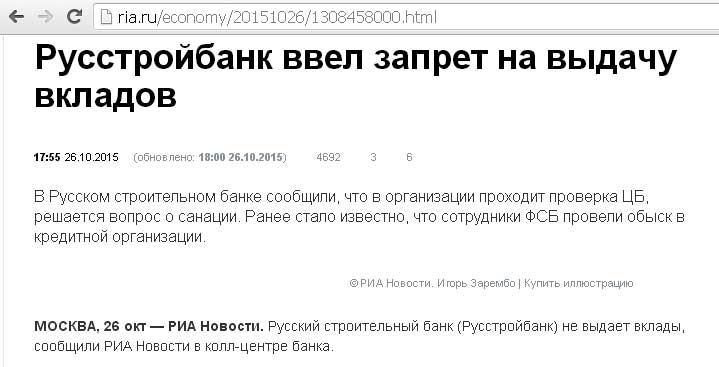

А совсем недавно, 26 октября 2015 года, на сайте РИА Новости появилась информация, что в Русстройбанке была проверка ФСБ и прекращена выдача вкладов:

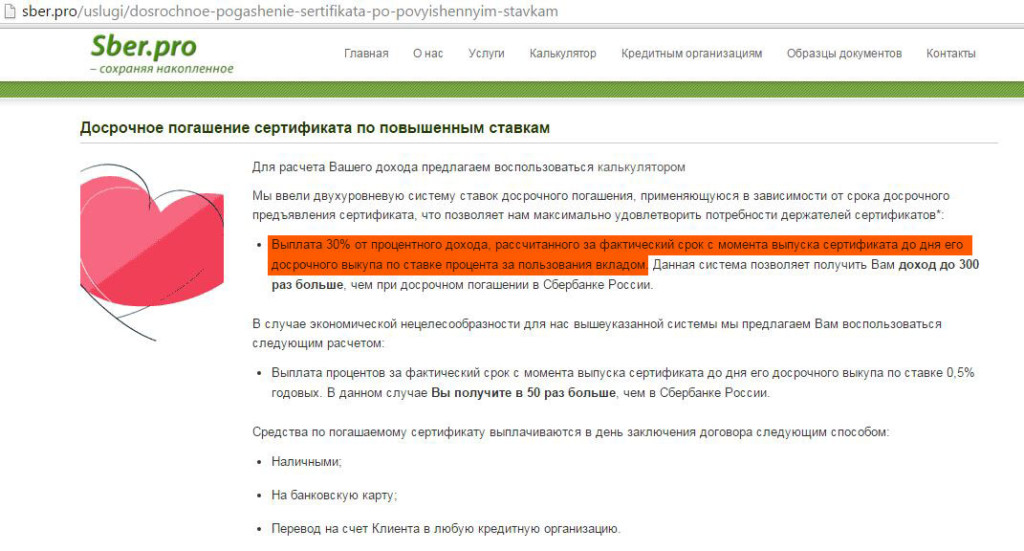

Другими словами, сберегательные сертификаты на предъявителя должны быть выпущены только крупными банками, чтобы владельцы могли спать относительно спокойно. Помимо Сбербанка, на рынке сберегательных (депозитных) сертификатов также есть крупные игроки, например, «Банк Москвы» или «ВТБ24». 2 Восстановление прав по утраченным (потерянным или украденным) сертификатам на предъявителя осуществляется в судебном порядке. Хотя первым делом о пропаже нужно заявить в свой банк. Судебная процедура довольно долгая (можно посмотреть тут). Если в двух словах, то заявление на признание недействительной утерянной ценной бумаги и восстановление прав по ней подаётся в суд по месту нахождения лица, выдавшего документ, по которому должно быть произведено исполнение. Судья на основании заявления на 3 месяца запрещает банку производить платежи по документу и обязует напечатать в местной газете объявление с предложением к новому владельцу, если таковой имеется, заявить о своих правах на сертификат (с доказательствами законности получения сертификата). Если новый владелец не объявляется, то права заявителя восстанавливаются. Стоит отметить, что если Вы промежуточный владелец, то Ваша задача в случае с утратой сертификата очень усложняется, поскольку банк-эмитент про Вас ничего не знает, так что без первого владельца что-либо доказать будет затруднительно. 3 Проблема хранения. 4 В сберегательный сертификат нельзя делать дополнительные взносы, он может быть номинирован только в рублях, а также не предполагает частичного изъятия средств без потери процентов. Т.е. если Вам потребуется досрочно обналичить свой сертификат, то банк пересчитает доходность по ставке «до востребования», т.е. 0,01. Есть, конечно, так называемый, вторичный рынок сберегательных сертификатов. За часть процентного дохода (весьма существенную часть) некоторые организации могут выкупить у Вас сертификат:

Однако, это в любом случае более выгодно, чем досрочно погасить сертификат в банке и потерять все проценты. 5 Сберегательный сертификат не имеет пролонгации, т.е. когда закончится первоначальный срок сертификата, проценты перестанут начисляться и деньги в таком случае будут лежать мертвым грузом. 6 У сберегательного сертификата на предъявителя всё-таки есть серия и номер, и банк-эмитент, естественно , знает первоначального владельца, как и конечного (обналичивать нужно всё-таки с паспортом). А вот промежуточные владельцы (если только не было официальной сделки купли-продажи) вне поля наблюдения. Зачем банкам продвигать сберегательные сертификатыБанки не платят отчисления в Агентство по Страхованию Вкладов со сберегательных сертификатов на предъявителя (по вкладам каждый банк вносит в АСВ раз в квартал минимум 0,1% от общей суммы депозитов). К тому же ЦБ РФ не ограничивает максимальную процентную ставку по такому сертификату. Банки получают в распоряжение «длинные деньги», причём, есть вероятность, что проценты вообще платить не придётся, в случае если клиент захочет погасить сертификат досрочно. Есть вероятность, что за обналичиванием сберегательного сертификата вообще никто не обратится, или обратится гораздо позже расчётного срока. Например, с человеком, купившим сертификат что-то случается, он попадает в больницу или уходит из жизни. А родственники даже не знают о существовании сертификата. В лучшем случае наследники найдут ценную бумагу только спустя некоторое время, а могут и вообще не найти. Причём, такая ситуация очень вероятна, например, в Сбербанке, который так любят наши пенсионеры. Объясните своим мамам, папам, бабушкам и дедушкам, что сберегательный сертификат — не то же самое, что вклад в банке, и он имеет определенные недостатки. Таким образом сберегательный сертификат в некоторых случаях может оказаться довольно удобным инструментом, а может, наоборот, быть бесполезным. В любом случае, даже если Вас устраивают все условия и процентные ставки по сберегательным сертификатам на предъявителя, не держите в них все сбережения. Капитал любит диверсификацию 🙂 Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях. За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi. Подписывайтесь, чтобы быть в курсе всех изменений:) Сберегательный сертификатСберегательный сертификат – это ценная бумага, которая подтверждает сумму вклада, внесенного в банк физическим лицом, и права вкладчика (держателя сертификата) на получение по окончании установленного срока суммы вклада и установленных в сертификате сумму процентов. Таким образом вкладчик оформляет срочный вклад без возможности пополнения и пролонгации. Сберегательные сертификаты выпускаются в валюте Российской Федерации, то есть только в российских рублях и практически на любой срок, но не более трех лет. Право выпуска данных ценных бумаг предоставлено только кредитным организациям – банкам. Порядок выплаты процентов по сберегательным сертификатамВыплата процентов по сертификатам осуществляется одновременно с погашением ценной бумаги. Вместе с тем предусмотрена их досрочная оплата. При этом выплачивается номинал сертификата и проценты, установленные по вкладам до востребования, действующие на момент предъявления сертификата к оплате. Суть сберегательного сертификатаПо своей сути сберегательный сертификат – это ценная бумага, которая подтверждает, что у банка перед держателем сберегательного сертификата есть обязательства по выплате денежных средств, переданных банку для хранения и приумножения. Сберегательный сертификат, являясь ценной бумагой, позволяет безопасно хранить денежные средства в безналичной форме и получать повышенный доход в виде начисленных процентов. Выпускаются сберегательные сертификаты на специальном бланке, обладающем высокой степенью защиты. Бланк ценой бумаги должен содержать в себе все условия выпуска, оплаты и обращения ценной бумаги. Виды сберегательных сертификатовСертификаты могут быть именными или на предъявителя. По именным сберегательным сертификатам допускается возможность уступки своих прав требования другому лицу по договору цессии. В этом случае передающий право на сертификат именуется цедентом, а получающий право – цессионарием. По сберегательному сертификату на предъявителя получить средства может любое физическое лицо, в чьих руках он окажется. При этом владельцем сберегательного сертификата на предъявителя могут быть как резиденты, так и нерезиденты РФ. Выданный сертификат на предъявителя можно передать, продать или подарить без лишних формальностей. Особенности сберегательного сертификатаСберегательный сертификат имеет следующие особенности: Получение средств по сертификату возможно в любом отделении банка, который его выпустил, а не только непосредственно в том, где он выдавался; Выпускаются сберегательные сертификаты исключительно в российской валюте и практически на любой срок, но не более 3 лет. Выпуск сертификатов в иностранной валюте не допускается; Сертификаты в обязательном порядке – срочные. По окончании срока действия держателю сертификата выплачиваются установленные проценты. Если срок сертификата просрочен (например, прошло более года после окончания его действия), то за период с даты его окончания до даты фактического предъявления сертификата к оплате проценты не выплачиваются; После даты погашения срок не продлевается (пролонгация не предусмотрена); Процент по сертификату фиксированный (как правило, он несколько выше того, что предлагается банком по вкладам) и не изменяется в одностороннем порядке; Не допускается пополнение и частичное изъятие средств; В случае необходимости досрочно обналичить сертификат, можно рассчитывать на получение дохода по минимальной процентной ставке, которая действует для вкладов до востребования (при этом весь возможный доход теряется); Вклад, удостоверяемый сертификатом, не подлежит страхованию агентством по страхованию вкладов; Сберегательный сертификат может становиться предметом залога, передаваться по наследству; Сертификат не может служить расчетным или платежным средством за проданные товары или оказанные услуги; При утрате сертификата на предъявителя придётся восстанавливать свои права в судебном порядке. Восстановление прав по утраченным именным сертификатам осуществляется банком, выпустившим их в обращение. В этом случае выдадут дубликат. Плюсы и минусы сберегательного сертификатаПреимущества сберегательного сертификатаГлавное преимущественно сберегательного сертификата заключается в более привлекательной процентной ставке. Также к плюсам сберегательного сертификата относятся: простое оформление и возможность по желанию подарить (в случае сертификата на предъявителя), передать по наследству (без оформления завещания); возможность использования в качестве залога при получении кредита; возможность продать свой сертификат (в случае сертификата на предъявителя); сертификат на предъявителя не подлежит аресту, конфискации и не учитывается при разделе имущества (в том случае, если он хранится не в банке на ответственном хранении); возможность досрочно вернуть деньги, доход при этом теряется. Недостатки сберегательного сертификатаГлавный недостаток сберегательного сертификата заключается в том, что сертификаты, выданные на предъявителя, не страхуются агентством по страхованию вкладов. Это значит, если банк лишится своей лицензии или обанкротится, то вложенные денежные средства никто не выплатит. Также не именным сертификатом при его утрате может воспользоваться каждый желающий. Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме. |

Сберегательный сертификат появился на российском банковском рынке относительно недавно. Этот продукт представляет собой одновременно и банковский вклад, и ценную бумагу. Приобретая такой сертификат, человек открывает тот же депозит в банке, а выдаваемая ему бумага удостоверяет сумму и условия по вкладу. Сберегательный сертификат можно в любой момент подарить или продать другому лицу.

Сберегательный сертификат появился на российском банковском рынке относительно недавно. Этот продукт представляет собой одновременно и банковский вклад, и ценную бумагу. Приобретая такой сертификат, человек открывает тот же депозит в банке, а выдаваемая ему бумага удостоверяет сумму и условия по вкладу. Сберегательный сертификат можно в любой момент подарить или продать другому лицу. Доходы по сберегательным сертификатам облагаются налогами по тем же правилам, что и банковские депозиты. Согласно ст. 214.2. НК РФ, «в отношении доходов в виде процентов, получаемых по вкладам в банках, налоговая база определяется как превышение суммы процентов, начисленной в соответствии с условиями договора, над суммой процентов, рассчитанной по рублевым вкладам исходя из ставки рефинансирования ЦБ, увеличенной на 5 %». Сейчас ставка рефинансирования составляет 8,25 %. Значит, владельцу сертификата придется платить налог только в том случае, если доходность по нему превысит 13,25 % годовых. Но таких ставок на рынке сберсертификатов нет.

Доходы по сберегательным сертификатам облагаются налогами по тем же правилам, что и банковские депозиты. Согласно ст. 214.2. НК РФ, «в отношении доходов в виде процентов, получаемых по вкладам в банках, налоговая база определяется как превышение суммы процентов, начисленной в соответствии с условиями договора, над суммой процентов, рассчитанной по рублевым вкладам исходя из ставки рефинансирования ЦБ, увеличенной на 5 %». Сейчас ставка рефинансирования составляет 8,25 %. Значит, владельцу сертификата придется платить налог только в том случае, если доходность по нему превысит 13,25 % годовых. Но таких ставок на рынке сберсертификатов нет. Как считает вице-президент, директор департамента частного капитала Промсвязьбанка Петр Терехин, сберегательный сертификат интересен бизнесменам, которые имеют серьезные накопления. Они могут использовать его для диверсификации своих средств. «Эти клиенты находятся в пограничном состоянии: с одной стороны, им нужно сохранить денежные средства, с другой — постоянно использовать их для роста своего бизнеса», — объясняет эксперт.

Как считает вице-президент, директор департамента частного капитала Промсвязьбанка Петр Терехин, сберегательный сертификат интересен бизнесменам, которые имеют серьезные накопления. Они могут использовать его для диверсификации своих средств. «Эти клиенты находятся в пограничном состоянии: с одной стороны, им нужно сохранить денежные средства, с другой — постоянно использовать их для роста своего бизнеса», — объясняет эксперт.