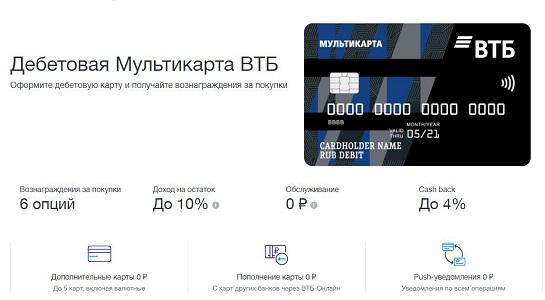

Мультикарта ВТБ: условия, активация, преимущества

Оформите заявку на сайте

Без комиссии за обслуживание карты в первый месяц даже при нулевых тратах

Выберите способ получения

В отделении или, для жителей Москвы и Санкт-Петербурга, курьером

Получите карту

Мы сообщим вам, как только карта будет готова. Не забудьте паспорт

Оформите заявку на сайте

Без комиссии за обслуживание карты в первый месяц даже при нулевых тратах

Выберите способ получения

В отделении или, для жителей Москвы и Санкт-Петербурга, курьером

Получите карту

Мы сообщим вам, как только карта будет готова. Не забудьте паспорт

- Паспорт РФ

- Для оформления карты обратитесь в отделение. Более подробная информация — по телефону (круглосуточно)

- Рубли, Доллары или Евро

| от 75 000 ₽ | 15 000 ₽ – 75 000 ₽ | 5 000 ₽ – 15 000 ₽ |

| 7% До 7% в рамках акции «Процент по карте выше с картой ВТБ Мир» / 6% | 2% | 1% |

- 6%

При сумме покупок от 75 000 ₽ - 2%

При сумме покупок от 15-75 000 ₽ - 1%

При сумме покупок от 5-15 000 ₽

- 0 ₽ — при сумме покупок по карте от 5 000 ₽ в месяц

- 249 ₽ в месяц — если сумма покупок менее 5 000 ₽

- При оформлении заявки онлайн комиссия за первый месяц не взимается

- 0 ₽ — в банкоматах ВТБ независимо от суммы покупок

- 0 ₽ — в банкоматах других банков при сумме покупок от 75 000 ₽ в месяц

- Лимит снятия — 350 000 ₽ в день, 2 000 000 ₽ в месяц

- 0 ₽ — при сумме покупок по карте от 75 000 ₽ в месяц

- Лимит бесплатных переводов на карту другого банка — 20 000 ₽ в месяц

- Сash back начисляется бонусными рублями. Вы можете в любой момент перевести cash back на свою карту или использовать его для оплаты покупок, подарков и путешествий в каталоге программы «Мультибонус»

- 0 ₽ — при выборе push-уведомлений

- 59 ₽ в месяц — при выборе оповещений по СМС

- До 5 карт — бесплатно

- Тарифы по дебетовой и кредитной Мультикарте ВТБ

- С полным сборником тарифов по банковским картам можно ознакомиться в разделе Тарифы

За оплату товаров и услуг картой. За снятие наличных, переводы и платежи в ВТБ-Онлайн, а также некоторые другие операции, которые перечислены здесь, cash back не начисляется.

Оформите дополнительные карты членам семьи. Покупки по всем картам суммируются, поэтому процент вознаграждения будет больше. Бесплатно можно оформить до 5 карт.

Заполните заявление на перевод зарплаты и передайте его в бухгалтерию вашей организации. Пользуйтесь Мультикартой и получайте вознаграждения за покупки, доход на остаток и многое другое.

Вы не платите за обслуживание карты и снятие наличных, в любых банкоматах, даже за границей. Независимо от суммы покупок по карте. Кроме того, вы можете на специальных условиях оформить кредит, ипотеку или кредитную карту в нашем банке. Вам не потребуется подтверждать доход и занятость, т.к. вся информация у нас уже есть.

Что такое Мультикарта ВТБ 24?

Банковские карты сегодня такой же обязательный атрибут, как мобильный телефон. С их помощью производятся любые покупки и платежи, получаются кредиты и накапливаются сбережения.

Каждый банк предлагает свои условия обслуживания по картам и часто клиентам не так просто выбрать наиболее выгодную и простую в пользовании. Одной из самых интересных новинок 2017 года стала Мультикарта ВТБ24, которая собрала в себе все возможные бонусы, которые ранее присутствовали только на отдельных картах. Ниже мы рассмотрим все возможности Мультикарты и расскажем, какие бонусы получают её обладатели.

Мультикарта ВТБ – обзор продукта

Мультикарта ВТБ — это универсальный по своему назначению пакет услуг, доступный для кредитных и дебетовых карт, которые доступны одновременно. Пластиковая Мультикарта ВТБ может быть использована как платежная и накопительная банковская карта.

Карту можно оформить, обратившись на официальный сайт компании (www.vtb24.ru/cards/multicard). Начиная со второго полугодия 2017 года, данный продукт доступен во всех отделениях банка ВТБ.

Для ускорения процесса получения можно оформить предварительный заказ в режиме онлайн на сайте, а затем подойти к оператору и в течение нескольких минут получить на руки полностью готовую к активации Мультикарту ВТБ.

Пакет услуг

Универсальность Мультикарты состоит в предоставлении максимально возможного пакета услуг, которыми могут воспользоваться ее владельцы. С помощью Мультикарты ВТБ пользователи могут:

- получать денежные поступления в виде зарплаты или любых других источников;

- производить накопления в течение длительного периода;

- практически мгновенно перечислять деньги на другие карточки, в том числе в других банках;

- производить оплату в магазинах и любых других учреждениях, оснащенных терминалами;

- снимать деньги в банкоматах всех банков, работающих на территории РФ;

- получать высокий процент кэшбэка (возврата на счет части средств, оплаченных в магазине или ресторане);

- оформить медицинскую страховку;

- производить обмен, покупку или продажу валюты;

- оплачивать услуги, в том числе коммунальные;

- открыть счёт в трех основных валютах, или в любой из них по желанию.

Все перечисленные услуги характерны для различных видов банковских карт, но нечасто их можно встретить в полном объеме в одном месте. ВТБ предоставляет возможность заказать как кредитную, так и дебетовую карту.

Возможности Мультикарты

Оформляя Мультикарту ВТБ, клиент банка может воспользоваться дополнительными возможностями, делающими пользование картой более удобным. Для комфорта пользователей предусмотрены следующие услуги:

- Одновременное оформление нескольких карточек на один счет (до 5), чтобы средствами могли на равных условиях пользоваться все члены семьи, в том числе, проживающие в другом городе. Например, дети-студенты или родители-пенсионеры.

- Бесплатное информирование обо всех операциях, производимых со средствами.

- Несколько программ лояльности с разными условиями, из которых можно выбрать наиболее выгодные.

- Возможность оперативно и бесплатно ежемесячно менять условия, в поисках наиболее актуальных услуг.

- Собственный онлайн-кабинет для получения информации о состоянии счета, списании и поступлении средств, начислении бонусов и т.д.

- Одновременное использование пакета для проведения дебетовых и кредитовых операций.

- Начисление процентов на вклады и беспроцентное снятие наличности.

У Мультикарты ВТБ наиболее высокие лимиты на снятие наличных – до 2 млн рублей в месяц, и кредитование – до 1 млн руб.

Со 2 июля по 31 августа 2018 года действительна акция: при оформлении Мультикарты ВТБ с опцией «Сбережения», последующем открытии накопительного счета в рублях и размещении на нем денежных средств, ВТБ предоставляет 7,5% годовых в первом месяце размещения средств.

При дальнейшем использовании Мультикарты ставка может повыситься до 8,5% годовых. Подробности указаны на сайте ВТБ.

Что такое мастер счёт ВТБ

Мастер счёт ВТБ обозначает собой Договор комплексного обслуживания, который предоставляет комплекс услуг. В результате пользователь получает максимальный пакет, начиная с открытия счета в трех видах валют и заканчивая возможностью обменивать валюту, работать со своим счетом с помощью телефона или другого электронного девайса.

Банк в обязательном порядке заключает с клиентом договор на открытие мастер счёта, предоставляя карту с таким функционалом:

- Личный кабинет ВТБ-24 Онлайн;

- оповещение о финансовых изменениях на счету;

- открытие счета в рублях, долларах и евро.

Открытие мастер счёта бесплатное, так же как его дальнейшее обслуживание. При переводе средств комиссионный сбор не взимается. Для снятия наличности со счета используется специальная карта с выдачей денежных средств.

Оформление и обслуживание Мультикарты ВТБ24

Оформляя договор на открытие карты в любом отделении банка, клиент обычно автоматически подписывает договор на обслуживание, не читая его, а затем удивляется, откуда начисляются и за что снимаются банком проценты и абонентские выплаты.

При оформлении Мультикарты достаточно знать, что если владелец ежемесячно производит с этой карты перечисления и оплаты не менее чем на 5 тысяч рублей, то все обслуживание производится бесплатно.

А также отсутствует плата за информирование в виде СМС.

Для тех, кто не так активно использует карту, и не набирает ежемесячных минимальных сумм, установлена фиксированная плата за обслуживание в месяц. Эта сумма составляет 249 рублей.

Условия оформления карты

Для Мультикарты ВТБ24 условия оформления различны для разных видов карт (дебетовой и кредитной), рассмотрим их подробнее.

При оформлении кредитной Мультикарты действительны такие требования:

- Возрастная группа от 21 года до 70 лет.

- Месячный доход от 15 тысяч рублей.

- Регистрация заемщика в регионе размещения банка и гражданство РФ.

Данный порог ограничений доступен большинству работающих лиц, поэтому в течение нескольких месяцев существования Мультикарты ВТБ выдано уже более 6 миллионов карт.

Достаточно предъявить документы, подтверждающие личность заявителя (паспорт) и сумму его доходов в виде справки на выбор: справки с предприятия и выписки с банковского счета за последние 6 месяцев; оформленной по форме банка; справки о налоге на доходы физических лиц (2-НДФЛ).

При оформлении дебетовой Мультикарты соблюдаются следующие требования:

- Возрастная группа от 18 лет.

- Гражданство РФ и наличие соответствующего паспорта.

Заказ осуществляется в отделении банка или в режиме онлайн. Во втором случае не взимается комиссия за оформление. Для получения карты на руки и подписания договора необходимо прийти в отделение банка с оригиналами документов. При отсутствии паспорта РФ или же гражданства РФ оформить дебетовую Мультикарту можно только в отделении банка.

Следует отметить, что при оформлении карты в отделении банка, плата за оформление составит 249 рублей, но эта сумма вернется на мастер-счет при выполнении условий бесплатного обслуживания в первый месяц использования.

Плата за годовое обслуживание Мультикарты ВТБ 24

Банк ВТБ предлагает наиболее лояльные условия обслуживания для владельцев Мультикарты. В зависимости от интенсивности использования и сумм, проходящих через карту, плата за годовое обслуживание может составлять до 3 тысяч рублей или не взимается вообще.

Помимо бесплатного обслуживания, клиент получает следующие бонусы:

- выплачивается процент на остаток средств на мастер-счете: от 1 до 6% от суммы покупок в месяц, если пользователь подключает одну из бонусных опций, кроме «Сбережения»;

- зачисляются проценты от затраченных сумм в виде кэшбэка – от 1 до 10% при обслуживании в магазинах, ресторанах, покупке билетов на поезда и самолеты, оплате туристических услуг и ряде других затрат.

Перечень возможностей и дополнительных поступлений достаточно широк и зависит от количества оборачиваемых средств. Общая сумма зачисленного кэшбэка может составлять до 15 тысяч рублей в месяц. Подробнее ознакомиться с бонусной программой можно на сайте www.vtb.ru/personal/karty/informacija-dlja-derzhatelej-kart/bonusnye-opcii, дополнительные преимущества указаны на странице www.vtb.ru/personal/karty/informacija-dlja-derzhatelej-kart/dopolnitelnye-preimuschestva-multikarty.

Условия бесплатного обслуживания Мультикарты

Для того чтобы не платить за обслуживание Мультикарты и получать все услуги бесплатно, достаточно, чтобы оборот средств по карте составлял не менее 5 тысяч рублей в месяц. Обычно достаточно проводить все покупки, рассчитываясь картой. В результате пользователь не только не несет расходов за обслуживание, но и получает доходы в виде кэшбэка (от 1 до 10% от потраченных сумм).

Преимущества Мультикарты: плюсы и минусы пакета услуг

Мультикарта ВТБ 24 – это простая в обслуживании и выгодная в использовании банковская карта, предоставляющая возможность пользоваться широким пакетом услуг бесплатно или с минимальными затратами.

Её легко получить, можно выбирать любую из 6 программ лояльности и менять их ежемесячно, пока не подберутся наиболее выгодные условия. При возникновении вопросов всегда можно позвонить на горячую линию 8 800 100 24 24.

Недостаток данной карты в случае использования кредитки – невозможность воспользоваться ею при отсутствии официально подтвержденных легальных доходов в размере 15 тысяч рублей, а также при нестабильном получении дохода. В результате карта недоступна большинству пенсионеров и студентов.

Благодаря тому, что ВТБ 24 имеет открытые отделения практически во всех населенных пунктах Российской Федерации, карта доступна на всей территории страны.

Клиенты, получившие Мультикарты за период с июля 2017 и уже проведшие апробацию данного банковского продукта, оставляют свои отзывы. Банк внимательно изучает полученные рекомендации и замечания, чтобы выявить все недоработки и сделать Мультикарту ещё более удобной. На официальном сайте, где представлена Мультикарта, открыта возможность оставить свой отзыв по поводу получения карты, её использования и выгодности условий.

Разбор Банки.ру. «Мультикарта» ВТБ: в чем подвох?

«Мультикарта» ВТБ сочетает характеристики нескольких продуктов. Семь опций, несколько вариантов кешбэка, проценты на остаток. Но в деталях скрыто много интересного. Разбираем плюсы и минусы продукта.

Что за карта?

Банк ВТБ предлагает карту с пакетом услуг, включающим в себя начисление процентов на остаток по счету, кешбэк, бонусы, онлайн-переводы. Банк утверждает, что карта сочетает преимущества нескольких продуктов, так как на выбор предлагается ряд бонусных опций. Собственно, поэтому она и называется «Мультикартой».

К основной карте можно бесплатно оформить до пяти дополнительных – например, для членов семьи или близких людей. При расчете вознаграждения будет учитываться суммарный оборот по всем картам – и по основной, и по дополнительным. Открыть «Мультикарту» можно в долларах, рублях или евро. Она может быть дебетовой или кредитной. Также можно выбрать платежную систему — Visa, Masterсard или «Мир».

Сколько денег можно вернуть?

«Мультикарта» предлагает на выбор систему из семи опций: кешбэк на любые покупки (1—2,5%), кешбэк в категориях «Авто» или «Рестораны» (в этих трех опциях он начисляется в бонусных рублях), опции «Коллекция» и «Путешествия», опция «Заемщик» (возможность снизить ставку по действующему кредиту) и повышенная процентная ставка по накопительному счету.

Какую-либо определенную опцию выбирает держатель основной карты, она же распространяется и на дополнительные. Выбирать отдельные опции для дополнительных карт нельзя.

Процент возврата денег зависит от того, сколько вы потратили за календарный месяц. Допустим, подключена категория «Рестораны». При тратах по карте от 5 тыс. до 15 тыс. рублей размер кешбэка составит 2%, от 15 тыс. до 75 тыс. — 5%, свыше 75 тыс. — 10%. Таким образом, если ежемесячно вы тратите по карте 55 тыс. рублей, из них 15 тыс. на рестораны, кафе, покупки билетов в кино и театр, то за год можно вернуть 9,75 тыс. рублей.

В категории «Путешествия» клиенту начисляются мили. А опция «Коллекция» предполагает вознаграждение в виде бонусов, которые затем можно потратить в каталоге на bonus.vtb.ru . Бонусные рубли можно обменять на реальные деньги из расчета один к одному. Бонусы обменять на рубли невозможно, но их можно использовать для покупок у компаний — партнеров бонусной программы ВТБ. А мили можно израсходовать для приобретения авиабилетов.

В настоящий момент у бонусной программы ВТБ насчитывается порядка 90 партнеров – это рестораны и магазины различных категорий. В банке отметили, что при покупках у этих партнеров можно сэкономить до 11%. В числе партнеров – крупные торговые сети («Перекресток», «Республика», Adidas и другие), системы интернет-бронирования (Booking.com и т. п.), торговые интернет-площадки (AliExpres) и многие другие. Категории партнеров («Автосалоны», «Одежда», «Обувь», «Аксессуары», «Путешествия», «Спорт» и т. д.) клиент может выбирать самостоятельно, раз в месяц их можно менять. Категории с повышенным кешбэком (например, сейчас это 6% в магазинах «Л’Этуаль») ежемесячно меняются банком.

А что с процентами на счет?

На остаток денег на мастер-счете (текущем счете «Мультикарты») банк начисляет проценты. Величина такого дохода зависит от суммы покупок, совершенных за месяц, по всем картам (дебетовым, кредитным, основной и всем дополнительным) в пакете банковских услуг «Мультикарта». При тратах в размере 5–15 тыс. рублей на остаток будет начисляться 1% годовых, 15–75 тыс. – 2% годовых, более 75 тыс. – 6% годовых.

Есть важный нюанс: при подключенной опции «Сбережения» проценты на остаток средств на мастер-счете не начисляются.

Опция «Сбережения» нужна для тех, кто хочет получать повышенные проценты по своим накопительным счетам и срочным вкладам в рублях. Если с помощью карты клиент совершает покупки на сумму 55 тыс. в месяц, то он получит дополнительную доходность в размере 1%.

САМЫЕ ПОПУЛЯРНЫЕ КРЕДИТНЫЕ КАРТЫ С CASHBACK

| Название | Процентная ставка | Льготный период, (дней) | Cashback |  | от 0% | до 55 | есть |

| от 0% | до 55 | есть |

| от 0% | до 1080 | есть | от 0% | до 55 | есть |

| от 0% | до 55 | есть | Какая выгода для заемщиков?По «Мультикарте» можно подключить опцию «Заемщик» и получить дисконт к ставке по действующему в ВТБ кредиту. Размер скидки также будет зависеть от трат по карте. Банк пересчитывает ставку и платеж по кредиту каждый месяц, а разницу возвращает на карту до конца следующего месяца. Максимальная сумма начисления составляет 5 тыс. рублей в месяц. Если у вас несколько кредитов (например, кредитная карта, кредит наличными и ипотека), ставка снижается там, где больше сумма задолженности. Как отметили в пресс-службе ВТБ, максимальный размер скидки по кредитной карте – до 10 процентных пунктов, по кредиту наличными – до 3 п. п., по ипотеке – до 0,6 п. п. Так в чем же подвох?1. В названии Клиенты в отзывах на «Народном рейтинге» рассказывают, что ошибочно принимают «Мультикарту» за мультивалютную, то есть привязанную как минимум к трем счетам: в рублях, долларах и евро. Очевидно, у многих в памяти осталась мультикарта ВТБ 24, условия пользования которой предполагали одновременное наличие таких счетов. Однако теперь это не так, это совершенно иной продукт. Оформить «Мультикарту» ВТБ можно только в одной валюте – на выбор из указанных трех. 2. В условно бесплатном обслуживании Карта хоть и называется бесплатной, но в действительности для того, чтобы за ее обслуживание не пришлось платить, надо тратить не менее 5 тыс. рублей в месяц. Если это условие не выполняется, комиссия составит 249 рублей в месяц или без малого 3 тыс. рублей в год. Это много по сравнению с аналогичными продуктами ряда других банков. Бонусы и кешбэк также начисляются при тратах от 5 тыс. рублей. Чтобы не задолжать банку, картой надо пользоваться постоянно и поддерживать хотя бы минимальный оборот по ней. 3. В необходимости много тратить Для получения максимальных выгод необходимо тратить от 75 тыс. рублей в месяц. Если траты меньше, то и размер вознаграждения будет скромнее. При этом максимальный размер кешбэка по опциям «Авто» и «Рестораны» ограничен 3 тыс. рублей, при выборе кешбэка на любые покупки – 5 тыс. рублей. Это составляет 4% и 6,7% от 75 тыс. рублей соответственно. При более высоких ежемесячных расходах соотношение кешбэка к расходам станет еще меньше. Кроме того, у некоторых банков на картах с кешбэком можно вернуть гораздо большую сумму или не существуют условия по размерам трат. 4. В сроках Важно учитывать, что покупки, совершенные в последние дни месяца (от одного до пяти дней), могут не успеть подтвердиться и, таким образом, не будут включены в сумму расходов по карте — на это жалуются участники форума Банки.ру. В этом случае есть вероятность не уложиться в сумму 5 тыс. рублей и, соответственно, не получить кешбэк, да еще и уплатить месячную комиссию за обслуживание. 5. В самих рублях и бонусах Банк начисляет вознаграждение не «живыми» деньгами, а бонусными рублями, бонусами и милями. Бонусные рубли, как отмечалось выше, можно обменять на рубли реальные, бонусы и мили – нет. Как рассказали Банки.ру в кол-центре ВТБ, бонусы «сгорают» через два года. Бонусные рубли и мили пока не имеют «срока дожития», но нет гарантии, что в любой момент банк не изменит нынешние условия. В ВТБ заверили, что клиенты заблаговременно получают СМС-оповещения о любых изменениях в тарифах и условиях. 6. В условиях снятия денег через банкоматы и переводах В тарифах ВТБ говорится, что снимать по «Мультикарте» наличные в банкоматах других кредитных организаций можно бесплатно. Однако комиссия за такие операции все же существует, прочитать о ней можно в примечаниях к тарифам. За снятие наличных в «чужих» ATM ВТБ берет 1% от суммы (минимум 99 рублей за операцию, 6 долларов или евро, если карта валютная). Вернуть эту комиссию можно будет в следующем месяце в виде кешбэка, если вы в этом месяце потратите по карте более 5 тыс. рублей. Такое же условие действует и для онлайн-платежей, и для переводов. Лимит бесплатных переводов с «Мультикарты» на карту другого банка составляет 20 тыс. рублей в месяц. При превышении лимита придется платить комиссию 1,25% от суммы операции, минимум 50 рублей. 7. В минимальных выгодах по валютным картам Для держателей валютных «Мультикарт» есть отдельные сюрпризы. Как сообщили Банки.ру в кол-центре ВТБ, проценты на остаток собственных средств по карте не начисляются вовсе. Получить кешбэк можно, однако считает его банк замысловато. Сумма осуществленных операций по карте переводится банком в рубли по курсу, действующему на момент их обработки. Банк определяет рублевую сумму кешбэка, затем переводит этот кешбэк снова в валюту и только потом зачисляет на счет клиента. Из-за двойной конвертации фактический размер кешбэка снижается. Например, траты по карте составили 150 евро. Банк переводит эту сумму в рубли (курс 68,65 рубля на 11 июля 2019 года) – получается 10 297,5 рубля. Кешбэк составляет 1% от суммы трат, то есть 102,98 рубля. Обратная конвертация будет осуществляться уже по курсу продажи банком валюты (74,05 рубля на ту же дату), это будет 1,39 евро. Притом что без конвертаций 1% от суммы трат составляет 1,5 евро. Кому подходит?С учетом всех «плюшек» и подвохов «Мультикарта» может быть интересна нескольким категориям потребителей, считает эксперт отдела анализа банковских услуг Банки.ру Ольга Станчак:

Приведенные тарифы по «Мультикарте» действовали на момент выхода публикации. С 1 августа 2019 года ВТБ внес в них изменения. В частности, ранее комиссия за снятие наличных в банкоматах других банков, онлайн-платежи и переводы на карты других банков возвращались в виде кешбэка при покупках по карте на сумму от 5 тыс. рублей в месяц. В соответствии с новыми тарифами, эта сумма увеличилась до 75 тыс. рублей в месяц (оборот рассчитывается совокупно по всем картам, в пакете «Мультикарта» — до пяти карт). Также банк изменил величину процентов, начисляемых на остаток денег на текущем счете «Мультикарты». Теперь при тратах в размере 5—15 тыс. рублей это 2% годовых (ранее — 1%), 15—75 тыс. рублей — 4% годовых (ранее — 2%), более 75 тыс. рублей — 9% годовых (ранее — 6%). Как и прежде, проценты на текущий счет не начисляются при подключении опции «Сбережения», которая позволяет получать повышенную доходность по накопительным счетам и срочным вкладам в рублях. Раньше дополнительная доходность составляла 1 процентный пункт, теперь — 0,5—1,5 п. п. к основной ставке в зависимости от оборота по карте в месяц. В чем подвох мультикарты ВТБВ «Мультикарте» от ВТБ собрано сразу несколько разных продуктов, поэтому в результате получилась довольно интересная карта. Сразу 7 опций внутри нее, несколько доступных вариантов получения кэшбека и дополнительно – проценты на остаток. Но есть и нюансы, о которых мы сегодня поговорим. Перейдем к деталям. Что такое мультикарта ВТБ?Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» – она вмещает в себя преимущества сразу нескольких своих карт. К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться. Выбирать можно между тремя международными и отечественными системами: Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире. Как работает?Условия Мультикарты ВТБ довольно стандартные. За оплату собственными или заемными средствами начисляется кэшбек каждый месяц. Сколько будет начислено – зависит от потраченной суммы:

Начисляются они каждый день, но выплачивает их банк единоразово каждый месяц. Если пользоваться картой на сумму от 5000 рублей в месяц, то обслуживание ее будет бесплатным для владельца. Если не дотягивать до этой суммы, то 249 рублей помесячно. Начать ею пользоваться можно с минимальным количеством удостоверяющих личность документов, допускается не только в банке это делать, но и на сайте. Можно подключить несколько дополнительных опций:

Реально подключить несколько дополнительных карт к основной. Это весьма удобно, когда семья большая, а счет один. А теперь давайте подробнее изучим Мультикарту ВТБ, рассмотрим ее преимущества и недостатки.

В чем подвох карты?Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

–> Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Плюсы и минусы мультикарты ВТБЕсть одна особенность, которую сложно определить к минусам или плюсам. Вы можете снимать собственные деньги с карты в любых банкоматах, но просим учесть комиссию в размере 1% от суммы снятия, но минимум 99 рублей. Правда эта сумма может вернуться в виде кэшбека, если выполнить условие по тратам в месяц. Заемные средства так снять не получится.

У владельцев карточек есть возможность получать дополнительные вознаграждения. Они начисляются в форме кэшбэк, а также процентов на остаток. Все эти функции включаются в пакет совершенно бесплатно, но становятся доступными только при использовании карты.

Сколько стоит «Мультикарта»?«Мультикарта» – это пакет различных услуг от ВТБ, по которому выпускаются различные банковские карточки (максимум, 10 карт). Стоимость пакета равна 249 рублям при обращении в отделение банка и 0 рублей через официальный сайт. Плата за обслуживание выпущенных карт не снимается при наличии, как минимум, одного условия из списка:

Если ни одно из этих условий не будет выполнено, с вашего счета ежемесячно будет списываться плата за обслуживание. Её размер составляет 249 рублей. Условия мультикарт

Подключив пакет «Мультикарта», вы можете бесплатно получить 5 кредитных и 5 дебетовых карт в категории «Платинум» (премиум). Если вы получаете их online, то самостоятельно выбираете платежную систему. При оформлении в отделении ВТБ, подбирается тот платежный сервис, который стоит в приоритете у банка. Давайте рассмотрим подробные условия основных карточек, которые можно оформить в пределах пакета «Мультикарта» от ВТБ. Кредитная (Credit Card)Кредитная «Мультикарта» от ВТБ – наиболее популярный кредитный продукт из всех, что представлены в линейке этого банка. Его основное преимущество заключается в возможности самостоятельного выбора программы кэшбэка либо бонусов. Условия кредитки от ВТБ, оформленной по предложению «Мультикарта»:

Чтобы стать держателем кредитной карты, требуется предоставить в подразделение банка пакет документов: паспорт РФ, СНИЛС и справку от работодателя (либо иной документ, подтверждающий вашу занятость и размер доходов). Дебетовая (Debit Card)Дебетовая «Мультикарта» от ВТБ предназначена для хранения денег, а также безналичной оплаты товаров и услуг по всему миру. Критерии её получения и обслуживания совпадают теми, что действуют для кредитных карточек.

Бонусная программа: краткий обзор опцийПремиальная программа кэшбэка и бонусов – это самое «вкусное», что предлагает ВТБ в своем пакете «Мультикарта». Условия их получения одинаково применимы как к дебетовой, так и кредитной карте. Отличий между ними не имеется. Итак, оформляя карту, вы можете бесплатно подключить 1 опцию (согласно договору). Она позволяет получать повышенный кэшбэк на покупки в определенных категориях:

Существует также отдельная бонусная программа «Коллекция». Подключив эту опцию, вы будете за каждые 30 руб. расходов получать от 1 до 4 бонусов. В дальнейшем их можно обменять на некоторые призы из каталога программы – товары, представленные в интернет-магазине OZON. Накопительный счетПолучая мультикарту от ВТБ, можно бесплатно оформить накопительный счет. Он предназначен для хранения ваших собственных сбережений под определенную процентную ставку. Иными словами, накопительный счет – это своеобразная «копилка». Снятие и пополнение допускается в любое время и без ограничений. Процентные ставки носят дифференцированный характер. Чем дольше деньги хранятся на накопительном счете, тем выше ставка. Начисление процентов производится каждый месяц. Как получить?

Самый простой способ получить мультикарту, не обращаясь в операционный офис ВТБ, – это заказать её онлайн на официальном сайте банка (www.vtb.ru). Достаточно заполнить небольшую анкету и указать:

Отправленная анкета рассматривается в продолжение одних суток, после чего пользователю высылается sms-сообщение с решением банка. Если у вас остались вопросы о возможностях карточки, то вы всегда можете перейти на официальный сайт и проконсультироваться с сотрудниками ВТБ по ссылке www.vtb.ru/lp/ new mk /. Плюсы и минусыОткрытие мультикарты от ВТБ возможно в 3-х валютах: рубль (RUS), доллар (USD) и евро (EUR). Вы можете одновременно получить карты в различной валюте. Другие преимущества мультикарты:

Что касается недостатков карточек, предоставляемых по пакету «Мультикарта», то к ним относится зависимость бонусов от ежемесячной суммы расходов. Только активные и «щедрые» владельцы смогут получать максимальный доход по подключенной опции, поскольку кэшбэк начисляется с оборота, как минимум, 75 000 тыс. рублей в месяц. Кроме того, получить высокий кэшбэк до 16% (5% выплачивают от банка + 11% от партнера) можно по мультикарте Привилегия + опции Коллекция, выпускаемой с осени 2018 года. Однако условие начисления этого бонуса – расходы по карточке от 150 000 рублей и более. ОтзывыРассмотрев отличительные черты, условия пользования, а также плюсы и минусы пакета «Мультикарта», можно ответить на вопрос: стоит ли оформлять представленные в его рамках карты? Определенно, да! Однако пакет, который планировался как универсальный и доступный для каждого клиента, получился слишком запутанным. Чтобы самостоятельно разобраться в условиях каждой из карт, необходимо время, а иногда – и помощь сотрудника банка. Отрицательных отзывов про пакет «Мультикарта» нет, пользователи оставляют только положительные мнения. Представленные в нем дебетовые, кредитные, зарплатные и пенсионные карты позволяют получать максимальный кэшбэк, причем выбор категории, в которой он будет начисляться, остается за вами. Карты от ВТБ ориентированы на тех, кто будет активно использовать их для покупок в обычных и интернет-магазинах. |

|---|