Процентная ставка по кредитам в США

Многие интересуются особенностями кредитной системы США. В частности, людей интересует вопрос, насколько сильно отличается процедура оформления кредита в Штатах, в сравнении с российскими банками. В данной статье мы рассмотрим среднюю процентную ставку по кредитам в США, в том числе, по ипотечным. Мы также ответим на вопрос, в банках какой страны выгоднее и проще взять деньги в долг.

Содержание:

Средняя процентная ставка по кредитам в США

От 3% до 5% в год

Очень часто такой вопрос интересует людей, которые переехали жить в один из американских городов и нуждаются в быстрой покупке дорогостоящих вещей, мебели и техники. Первое, что заметит только получивший американское гражданство россиянин – не высокую (по нашим меркам) процентную ставку. Так, средний показатель не превышает 3-5% в год.

Американцы выделяют несколько основных видов кредитования:

- Ипотечный;

- На автомобиль;

- На обучение;

- На личные потребности.

Исследователи отмечают, что последние 25 лет для США – время рекордно низких ставок. Однако, последнее время этот показатель начинает медленно ползти вверх. Однако, при заключении договора стоит учитывать, что проценты бывают как постоянными (даже при взятии денег сроком на несколько десятков лет клиент может быть уверен, что размер ставки не изменится), так и плавающими. Последнее означает, что в некоторых договорах может быть прописан пункт о возможном увеличении размера готовых, которые будет выплачивать заемщик.

Просто ли получить кредит в США

Различны также и требования банков к потенциальным заемщикам. В США делают упор не на документы, подтверждающие финансовое положение клиента или наличие каких-то материальных благ, а на некоторые другие важные бумаги.

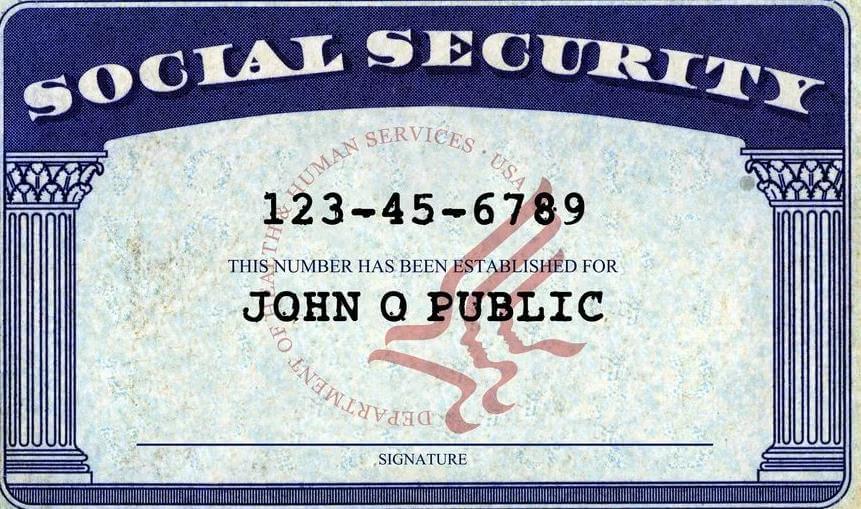

Первый важный показатель называется «Номер социального страхования». Такой номер имеет каждый гражданин Соединенных Штатов. Такой «ключ» способен сообщить о человеке практически всю ключевую информацию. По нему, компьютерные системы могут легко найти всю имеющуюся базу документов о человеке и просмотреть практически любые данные о конкретной личности. В связи с этим, для американцев существует элементарное правило личной безопасности – никому не сообщать номер страхования.

Номер также может сообщить всё о кредитной истории гражданина. Это второй важнейший показатель, который напрямую повлияет на положительное или отрицательное решение банка по выдаче кредита.

Процесс проверки истории кредитов происходит простейшим образом. Клиент указывает свой номер, который впоследствии отправляется в одну из дружественных организаций банка, занимающихся проверкой данных заемщиков. Организация в короткие сроки проверяет всю информацию, связанную с предыдущими займами и предоставляет её в банк. Кредитная история измеряется в числовых показателях (от 300 до 850). При этом, одобрение заявки на кредит наиболее вероятно при показателе от 650 по данной шкале. Поэтому для заемщика максимально важно поддерживать рейтинг своей истории. На это влияют следующие факторы:

- Количество кредитных денег, которые тратит клиент. Чем больше данный показатель, тем хуже это для рейтинга;

- Своевременная оплата задолженностей;

- Отсутствие штрафов. Это условные записи в истории кредита клиента, которые не несут за собой прямых санкций, однако негативно сказываются на рейтинге;

- Количество и сроки действия договора. Чем больше проведенных операций с банком – чем лучше. Чем долгосрочнее договор с банком – тем клиент считается более благонадёжным.

Ипотечный кредит в США

Данный вид кредитования особенно выгоден как для граждан страны, так и для приезжих. Бытует мнение, что получить его в США (и выплатить) будет гораздо легче, чем в России. Это объясняется рядом причин:

- Лояльность. Здесь буквально сложно получить отказ в предоставлении ипотеки. Существует множество государственных программ, поддерживающие людей, желающих взять деньги на строительство или покупку нового жилья. Поэтому банки готовы предоставить выгодные условия практически каждому желающему;

- Плавающая ставка. Охота, с которой выдаются деньги американскими банками отчасти связана с тем, что они предлагают процентную ставку, которая может меняться в течении нескольких лет. Её изменения зависят от того, насколько добросовестно клиент выполняет свои обязательства по договору, что в свою очередь, стимулирует клиентов и позволяет банкам иметь дополнительный доход на недобросовестных плательщиках;

- Дополнительные доходы учитываются банком. Редкая кредитная организация в России готова принять в расчет средства, которые гражданин получает из «неофициальных» источников. В США банки охотно учитывают (разумеется, при предоставлении документального подтверждения) прибыль, которую получает заемщик дополнительно.

Где выгоднее взять кредит в России или США

Конкуренция на рынке банковских услуг в США гораздо выше и сильнее, чем в России. Это заставляет американские банки серьёзно снижать размер ставок, поэтому разница между ними исчисляется десятками процентов. Поэтому если вопрос стоит только в экономической выгоде – однозначно, американские банки впереди. Здесь гораздо легче получить одобрение заявки на большие суммы. Достаточно легко взять долг на длительный срок (который порой достигает нескольких десятков лет).

С другой стороны, заемщик в США должен понимать степень своей ответственности перед банком. Это заключается в том, что здесь абсолютно нереально скрыть свою кредитную историю, которая является главным звеном в процессе рассмотрения заявки клиента. Кроме того, условия кредитования часто бывают плавающими и зависят от добросовестности самого заемщика.

В России условия кредитования (за редкими исключениями, прописанными в договоре) не меняются, даже если заемщик задерживает сроки выплат.

Таким образом, предоставляя наиболее выгодные условия, американские банки требуют высокой степени дисциплинированности от своих клиентов. Предложения русских кредиторов более надежны в плане устойчивости условий и стабильности предложения.

Какая процентная ставка по ипотеке в США в 2019 году

Как известно, одной из главных составляющих американской мечты есть ни что иное, как собственный дом. Ни для кого не секрет, что Соединенные Штаты Америки входят в список самых выгодных стран в области кредитования, в особенности ипотечного. Низкая процентная ставка по кредитам, лояльное отношения к заемщикам и высокий уровень жизни в стране, позволяют американцам брать кредиты, не задумываясь о многогодовом бремени его погашения.

Особенности ипотечного кредитования в США

Ипотечное кредитование в США имеют свои нюансы и ограничения в сравнении с российскими. К ключевым особенностям ипотеки здесь можно отнести:

- Лояльное отношение абсолютного большинства банков к заемщикам (особенно к гражданам США).

В Америке действует программа стимулирования строительства жилой недвижимости и увеличения объемов ипотечного кредитования. Поэтому кредитные учреждения часто идут навстречу клиентам при рассмотрении заявок и выдают займы как на покупку готового, так и на покупку строящегося жилья.

- Предоставление ипотечного кредита с плавающей процентной ставкой.

Предлагаемые американскими банками программы ипотеки в своем большинстве выдаются под плавающие проценты, величина которых меняется в зависимости от качества исполнения заемщиков своих обязательств. Это позволяет банкам увеличивать свои доходы, а для клиентов имеет определенные минусы, среди которых постоянно изменяющийся размер ежемесячного платежа.

- Учет не только официального дохода потенциального заемщика, но и личных сбережений.

Все банки в США при рассмотрении кредитной заявки принимают во внимание не только его официальную заработную плату, но и дополнительные доходы, а также пенсионные и банковские накопления, вложения в ценные бумаги и т.д.

Виды ипотеки

Кредит на приобретение недвижимости в США называется mortgage. При этом кредиты бывают двух видов:

- с фиксированной процентной ставкой (Fixed-Rate Mortgage);

- с плавающей (Adjustable-Rate Mortgage).

Подавляющее большинство заёмщиков предпочитают первый вид, поскольку здесь ставка меняться не может: за всё время кредитования будет применяться та, что прописана в кредитном договоре.

Особенность плавающей ставки в том, что она здесь обычно на 1-2 процента ниже, однако банк имеет право поднимать её, хотя в принципе может оставить без изменений. Обычно на практике бывает так: в течение 5-10 лет банк обязуется кредитовать по фиксированной ставке, но по истечении этого срока он имеет право изменить её (понизить или повысить).

Таким образом, второй вид сопряжён с определённым риском, выгоднее он в основном тем, кто собирается потом продавать дом.

Условия получения ипотеки в США

В США широко распространена система «жизни в долг». Большинство среднестатистических американцев не имеют собственной недвижимости, проживая в квартирах и домах, купленных посредством взятия ипотеки.

Ипотечное кредитование может быть предоставлено как гражданам США, так и иностранцам, проживающим на территории этой страны.

Для предоставления ипотечного кредита каждый банк обращает внимание на ряд сведений о своем клиенте:

- Кредитная история;

- Возраст;

- Гражданство;

- Семейное положение;

- Размер дохода;

- Особенность работы.

Банк также может потребовать справку, подтверждающую наличие денежных сбережений у физического лица, которому предоставляется ипотека, на случай утраты им работы.

Как оформить ипотеку в США

Получение ипотечного кредита проходит в несколько этапов.

Чтобы выполнить все формальности в кратчайший срок, заемщику следует знать всю процедуру выдачи ссуды:

- Определение платежеспособности заемщика. Количество выдаваемых денег зависит от уровня зарплаты.

- Предоставление необходимых документов по приобретаемому имуществу.

- Подписание документации (продолжительность от 1 часа до 1 дня). Здесь самое сложное – собрать всех созаемщиков и поручителей в определенное время.

- Нотариальное подтверждение договора.

- Открытие счета в банке.

- Оценка недвижимости.

- Проверка юридической чистоты имущества.

- Страхование недвижимости и жизни заемщика.

Для получения займа необходимо выполнить следующие действия:

- открыть счет в кредитном учреждении для перечисления первоначального взноса и суммы, покрывающей затратную часть сделки; внести первоначальный взнос;

- предоставить банку определенный пакет документов, а также рекомендательные письма от других кредитных учреждений;

- показать положительную кредитную историю, а также карту регистрации иностранного гражданина.

Клиент, желающий взять ипотеку в США, должен быть готов к следующим расходам:

- оценка недвижимости;

- обработка документации, переданной в банк;

- страховка (1-2% стоимости);

- мониторинг жилого объекта (проверка его состояния).

Пакет документов для получения ипотеки

Задача заемщика стандартная — доказать банку свою состоятельность и кредитоспособность. Точный перечень документов, необходимых для оформления, зависит от ситуации и выбранного вами банка, поэтому он в каждом отдельном случае будет индивидуальным.

Обычно требуются следующие документы:

- паспорт и загранпаспорт;

- виза в США;

- выписка со счета, доказывающая наличие у гражданина денег на первый взнос. А лучше сразу открыть счет в интересующем банке США и разместить на нем эти деньги;

- доверительное письмо от обслуживающего российского банка, который укажет на надежность гражданина и его положительную репутацию;

- документы о доходах заявителя за последние 2-3 года;

- документы о семейном положении;

- письмо из НБКИ о кредитной истории (американские банки не имеют доступ к этой информации);

- другие по требованию банка.

Процентная ставка

К сожалению, для иностранцев ставка будет выше: как правило, на 1-1,5 процента — и по фиксированной, и по плавающей. Вообще в Америке ставки выше чем в странах Европы, но существенно ниже, чем в России. Долгие годы в США ставки держались на уровне 3-4%, но сейчас наблюдается их рост. К началу 2019 года она варьируется в районе 5-6%.

Напомним, что плавающие ставки могут быть несколько ниже, а ставки для иностранцев — выше, причём на 1-1,5%. Таким образом, россиянину, намеревающемуся приобрести дом в США, сегодня следует рассчитывать в среднем на ставку в размере 7,5-8%, хотя опять-таки нужно помнить, что каждый случай индивидуален.

Иностранному гражданину придётся совершить дополнительные действия: оценить жильё (около 500 долларов), застраховать его (около 2% от стоимости дома). Страховать желательно каждый год.

Кроме того, предусмотрен штраф за досрочное погашение кредита (3% от оставшегося долга в первый год, 2% во второй и 1% в третий).

Напомним, что отдельно придётся потратиться на перелёт, временное проживание в Америке и прочие формальные нюансы. Поэтому, если вы всё же задались целью купить жильё в Америке, лучше, если эта цель будет оправдана переездом в Соединённые Штаты.

Особенности для россиян

Граждане России, имеющие официальное разрешение на пребывание в стране (грин-карту или вид на жительство), также могут брать ипотеку. Если гражданин России или другого иностранного государства является резидентом США, то ссуда ему будет предоставляться на тех же условиях, что и гражданам Америки. Однако, если он резидентом не является, то процедура существенно усложняется. Повышенными будут и проценты, т.е. взять ипотеку в США нерезидентам под 3% не получится.

Итак, граждане России, резидентами США не являющиеся, могут получить ипотеку при условии:

- повышенной процентной ставки – минимум 5%;

- наличия номера социального страхования, который можно получить самостоятельно в налоговой инспекции США по документу, удостоверяющему личность;

- оплаты минимум 30% первого взноса;

- наличия счета в американском банке.

Большинство финансовых учреждений требуют также наличия на нем суммы, примерно равной 12 ежемесячным платежам; наличия рекомендательного письма из крупного европейского или американского банка. Это могут быть и банки, работающие на территории России, например, Райффайзенбанк и т.д.

Заключение

Не смотря на все вышеописанные административные сложности и препятствия, не смотря на то, что ипотека имеет в США процентную ставку для не резидентов гораздо менее гуманную, чем для граждан страны, и даже, невзирая на существенно больший объем требуемой ликвидности (со стороны заемщика), граждане СНГ все равно стремятся обзавестись собственным жильем в Америке, перебираясь туда на ПМЖ.

Кредитование в банках США

Американская система кредитования давно служит образцом для банков многих стран мира. При некоторых условиях кредит в США могут взять и иностранные граждане. С иностранцами сотрудничают далеко не все американские банки, и процентные ставки будут несколько выше. Есть смысл задуматься об американском займе в том случае, если вы планируете переехать в США или решили поступить в один из вузов страны.

Знать о том, что представляет собой кредитование в Соединенных Штатах, полезно. Финансовая грамотность в начале XXI века — это одно из самых важных качеств современного потребителя.

Общие сведения о кредитовании в США

Граждане бывшего СССР переезжают в другие благополучные страны. Серьезные масштабы, к примеру, обрела эмиграция в Польшу из СНГ. Обосновываются наши соотечественники в Германии и Франции, Англии и Италии. Особым спросом пользуются Соединенные Штаты Америки, страна больших возможностей, где можно хорошо устроиться, даже если прибыл в государство практически без денег.

Многим нынешним успешным американцам помогли подняться грамотно взятые кредиты. На настоящий момент в США предлагаются виды займов на следующие цели:

- обучение;

- приобретение авто;

- ипотеку;

- бизнес-развитие;

- потребительскую.

Взять кредит в США нерезиденту сложно. Для граждан США кредитование не является проблемой. Система отработана и налажена и в течение многих десятилетий работает безотказно.

Смотрите в видео: информация о кредитах в США

Американские кредиты на образование

В 2020 году американские студенты будут дорого обходиться своим семьям. Сумма примерно в 130 тысяч долларов за четыре года обучения— это дорого для среднестатистического американца. Поэтому многие молодые люди и их родители рассматривают такой вариант, как получение займа в банке.

К числу наиболее популярных в студенческой среде видов кредитования относятся:

В среднем сумма займа равно 21 000 $. Преимущество кредитов для студентов в том, что возвращать их можно после того, как учащийся получит диплом и начнет работать.

В среднем ставка студенческих займов равна 5–7 %. В процесс кредитования учащейся молодежи вмешалось американское правительство, что сделало возможным постепенное снижение процентных ставок. В США можно найти студенческие кредиты, срок погашения которых составляет более 30 лет.

Так как многие молодые люди из России и других стран СНГ рассматривают как вариант обучение в Америке, условия кредитования здесь могут сделать престижное зарубежное образование более доступным.

Советуем посмотреть: где можно учиться в США бесплатно.

Для иностранных студентов актуальны следующие условия:

- Способность доказать наличие стабильного дохода если не конкретного студента, то его родителей. Подойдут данные о совокупном доходе матери и отца либо одного родителя, но в весомой сумме.

- Поручитель. Им может быть либо американский гражданин, либо легальный резидент.

- Одним из гарантов должно выступать американское высшее учебное заведение.

Самым сложным является третье условия, так как вузы не торопятся поручаться за своих иностранных студентов. На такую меру они идут только в том случае, когда заинтересованы в конкретном студенте.

Кредитование американской ипотеки

Кризис сделал американскую ипотеку намного выгодней, чем она была, к примеру, 10 лет назад. Однако при этом она не стала более популярной, что связано с отсутствием у среднестатистических американских семей денег на приобретение домов и квартир.

Обратите внимание: в видео рассказывают об одном из видов ипотеки в США

Десять лет назад средняя процентная ставка на ипотечный кредит в США равнялась приблизительно 8,5. Условия зависели от региона и статуса приобретаемого жилья. Сегодня средняя ставка по стране не превышает 3,7 %. В большинстве случаев она ниже. Банки, выдающие займы для покрытия ипотеки, вынуждены идти на уступки, чтобы привлечь клиентов.

Получить ипотечный кредит россиянину в американской банковской системе сложно, но возможно. Потратить на процесс придется не один месяц. Ставки для иностранцев составляют от 6 до 8 процентов годовых.

Смотрите в видео: какие документы нужны на ипотеку в США и процесс ее получения

Покупка авто в кредит

В США покупать машины в кредит выгодно. Процентные ставки крайне привлекательны. Сумма переплаты будет невысокой даже в тех случаях, когда приобретается транспортное средство комфорт-класса. Для недорогих машин ежегодно она может быть равна 1 %, а иногда и 0,5 % в год.

Для некоторых марок и моделей в банках предусмотрены кредитные deals, льготы, благодаря которым можно получить машину едва ли не за собственно стоимость.

Если вы приобретаете не льготную машину, процентная ставка будет зависеть от вашей кредитной истории, если таковая имеется, и от класса авто. Хорошая Credit Score позволит сотрудничать с банками на более выгодных условиях.

Советуем посмотреть: . Как купить автомобиль в кредит в Америке (процентная ставка и первый взнос)

В среднем ставка будет 3,28 %, если вы подписываете кредитное обязательство на срок в 72 месяца, покупая новую машину. Для подержанного авто она снизится до 3,06 %. Чем меньше срок, тем выгоднее ставка. Так, на 48 месяцев для ненового авто она будет 2,28 %, для только что сошедшего с заводского конвейера — 2,34 %

Коммерческие кредиты

Для получения кредита на развитие бизнеса в США нужно иметь четко продуманный бизнес-план.

В нем должны рассматриваться следующие направления:

- Направленность бизнеса.

- Информация об имеющихся финансах.

- Планируемые расходы на период кредитования.

- Описание схемы получения доходов и т. д.

В бизнес-план нужно внести все, что указывает на безопасность финансового сотрудничества с вами. Нелишней будет информация о поручителях, структуре управления и т. д.

Если вы намереваетесь получить коммерческий кредит в Соединенных Штатах, обратитесь в Small Business Administration.

Агентство может стать вашим поручителем, а также предоставит информацию о финансовых структурах, с которыми безопасно и выгодно сотрудничать.

Смотрите в видео: как получить кредит на открытие бизнеса в США новичку-иммигранту

Personal Loan — американский потребительский кредит

Одним из наиболее популярных является потребительский кредит в США. У американцев он именуется personal loan. Имеются в виду средства, которые заемщик берет на свои личные нужды. Это может быть крупная покупка или дорогостоящее лечение в клинике. Средняя ставка — 6 %. Конкретные условия зависят от таких факторов, как срок, сумма, кредитная история, заработная плата соискателя и т. д.

В странах СНГ дела с кредитами обстоят не так радужно, как в Европе и Америке. Это стимулирует интерес наших граждан к условиям зарубежных банков.

Дебетовые карты в США — Как они оформляются и их особенности.

Менталитет жителей Соединенных Штатов Америки отличается от Российского. Там наибольшее распространение имеют американские кредитные карты, чем дебетовые. В основном они применяются для обналичивания денежных средств для покупок там, где не принимаются безналичные расчеты.

Дебетовая карта в США является способом собирания денег, для дальнейшего инвестирования их прибыльные проекты.

Полезно знать: Для российских граждан оформление американской карты при туристических поездках не имеет смысла. Они потребуется в случае длительного нахождения в стране, при устройстве на работу, когда заработная плата перечисляется на карту, при необходимости оплачивать коммунальные счета или совершать регулярно совершать покупки в магазинах.

Платежные системы в США

В Америке наряду с Федеральной резервной системой существуют крупные общенациональные сети, негосударстенные платежные системы, которые также обслуживают пластиковые карты, осуществляют электронные платежи, предоставляют услуги эквайринга.

Системы различаются между собой по клиринговым технологиям, стоимости операций, условиям транзакций и т. д. В последнее время получили развитие автоматизированные клиринговые палаты. Лицензия на осуществление операций предоставляется уполномоченными органами каждого Штата.

Характерной чертой современности является постепенное вытеснение чеков из оборота и повсеместное распространение систем электронных платежей.

К наиболее популярным и крупным операторам относятся VISA и MASTERCARD. American express играет дополнительную роль.

1 Visa

VISA представляет собой международную платежную систему, основной валютой который является доллар США.

Visa Inc. –это транснациональная компания США, которая предоставляет услуги по проведению платежных операций, обеспечивает их безопасность на основе технологии VISAPayWave. Услуги оказываются по всему миру, с системой работают более 20 тыс. кредитных организаций. Средняя скорость выполнения операций 1,4 секунды, за день обрабатывается около 200 миллионов транзакций. Оборот компании в год составляет около 5 триллионов долларов США, что говорит о масштабности и влиятельности компании.

Деятельность ПС регулируется специальными правилами, которые обязательны к соблюдению всеми участниками. Они определяют порядок функционирования системы, схему разрешения конфликтных ситуаций, определяет виды сервиса, возможности, риски и тарифы обслуживания. Виды VISA в США:

| Classic | Имеет стандартные возможности, используется для оплаты услуг в магазинах, интернете и т. д. |

| Gold | Предъявляет дополнительные требования к держателю, имеет ряд дополнительных опций: увеличивается сумма снятия наличных, скидки при путешествиях, на покупки раритетных товаров и т. д. |

| Platinum | Расширены бонусные программы, предлагается дополнительный сервис и скидки. |

| Signature | Сервис предоставляет максимальные лимиты по картам, все возможные бонусы, скидки и привилегии, которые доступны продуктам, обозначенным выше, обеспечивает информационную поддержку и помощь в оказании услуг. |

| Black Card | Для клиентов особых статусов. Изготавливается из специального материала– углеплатса. Высокий статус подтверждается тем, что в США ее владельцами являются только 1% от населения. Держатель пользуется максимальным сервисом в аэропортах, обеспечена страховка на время туристических путешествий, страхование от аварий и отмены рейсов. |

| Signature | Обеспечивается максимальная покупательная способность, предоставление дополнительных опций при отдыхе за границей, расширенные возможности пользования. |

| Infinite | Для клиентов с наивысшей платежеспособностью, наличие эксклюзивных опций и возможностей. |

Дополнительно есть VISA для бизнеса:

| Bisiness Dedit | Предназначены для мелкого бизнеса, с ее помощью осуществляются расчеты, производятся покупки и оплаты. |

| Debit | Для ежедневных расчетов. |

| Prepaid Card | Предоплаченная карты моментальной выдачи. |

| Fleet | Для бизнеса, использующего в своей деятельности автотранспорт, дополнительными опциями являются предоставление скидок на ГСМ. |

Для детей есть специальное предложение – карточка Buxx, с помощью которой ребенок может рассчитываться в школе, совершать необходимый покупки в пределах лимита, который устанавливается родителями. Для осуществления платежей через интернет есть виртуальная карточка.

2 MasterCard

Международная корпорация Мастеркард – это финансовая компания, занимающаяся обработкой платежей между банками эквайерами.

Компания имеет представительства в более 200 странах мира, с главным офисом в Нью-Йорке. Партнерами компании выступают более 25 тыс. финансовых организаций. Компания занимает четвертую часть эмиссионного рынка пластиковых карт. Несмотря на свою масштабность, система недостаточно пользуется популярностью в Северной Америке.

Главными функциями компании являются: выпуск карт, платежи через интернет, обслуживание клиентов, внедрение технологии микропроцессорных карточек, обеспечение безопасности операций. Виды MasterCard:

| Standard | Для расчетов в торговых точках, оплаты услуг, осуществления переводов, снятия наличных. |

| Maestro | Предоплаченная, которая привязывается к текущему счету владельца. Обладает теми же опциями, что и стандартная. |

| Gold | Статусная, с дополнительными скидками и бонусами. Возможно использовать для бизнеса. |

| Platinum | Премиальный уровень с дополнительным сервисом: можно пользоваться услугами закрытых клубов, путешествовать по всему миру, получать большие скидки. |

| World | Премиальная, для путешествий и выгодных покупок везде, где она принимается. Включена страховка для безопасных перелетов. |

| World Black Edition | Обладает максимальными привилегиями и возможностями при поездках за границу, обеспечивает высочайший уровень сервиса, консьерж сервис, возможно использовать для бизнеса. |

| Elite | Самый престижный продукт супер-класса с самыми максимальными привилегиями, бонусами, скидками и возможностями. |

Операции осуществляются через сеть Banknet, которая отличается стабильной работой.

3 American express

Система распространена в США И Канаде. Карты выпускаются американской финансовой компанией American Express.

Выпускает потребительские и корпоративные платежные средства, дорожные чеки, оказывает финансовые услуги.

Бренд компании считается дорогим, поэтому услугами пользуются состоятельные граждане США. Карты чиповые с высоким уровнем защиты. Безопасность платежей обеспечивается технологией 3D Secure. Существует круглосуточная служба поддержки клиентов. Виды American Express:

| Card | Со стандартным набором услуг. |

| Gold Card | С повышенным уровнем сервиса. Владельцам предлагается участие в бонусной программе, действует служба организации путешествий, страховые программы. |

| Platinum Card | С максимальными опциями и возможностями. |

Условия выдачи дебетовой карты в США

Также, как и в России, в первую очередь необходимо выбрать банк, через который лучше оформить дебетовую карточку. Информацию об условиях и параметрах можно получить на сайтах банков, отзывы на тематических форумах.

Наиболее популярными банками являются Bank of America, Bank of New York, Chevy Chase Bank. Статус клиента банк не интересует. Оформляется карточка без комиссии.

Для оформления потребуется заполнить анкету с указанием своих личных данных, контактной информации, места жительства. В Америке отсутствует регистрация (прописка), как в России, поэтому местом жительства может быть указан адрес съемной квартиры, комната в общежитие и т. д. В дополнительной информации указывается статус клиента, предлагается выбрать дизайн документа.

Необходимые документы для оформления

- Номер социального страхования, который присваивается гражданам США и официально проживающим иностранцам. Он состоит из 9 цифр:

Номер присваивается один раз в жизни и не подлежит замене. Для оформления используются обычные SSN, временные (для держателей рабочих виз H1-B, L1) SSN, ITIN (для тех, кто не имеет право работать в США).

Номер присваивается один раз в жизни и не подлежит замене. Для оформления используются обычные SSN, временные (для держателей рабочих виз H1-B, L1) SSN, ITIN (для тех, кто не имеет право работать в США). - Действительный паспорт. Не граждане США представляют Грин-карту – документ, дающий право на работу на территории Америки.

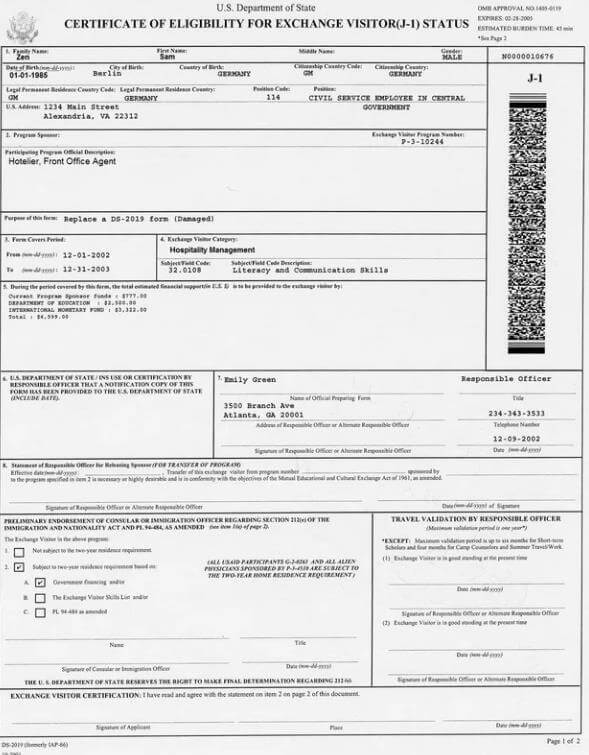

У клиента может быть туристическая или студенческая виза. В этом случае предоставляются соответствующие документы.Например, ф. DS-2019. Документ подтверждает, что владелец является участником программы Work & Тrаvеl по обмену студентами:

У клиента может быть туристическая или студенческая виза. В этом случае предоставляются соответствующие документы.Например, ф. DS-2019. Документ подтверждает, что владелец является участником программы Work & Тrаvеl по обмену студентами:

Клиенту оформляется расчетный счет, который привязывается к карте, и он получает возможность проводить любые финансовые операции.

Дополнительно могут понадобиться письмо от ВУЗа для студентов, от работодателя для наемных работников, свидетельство о рождении, водительское удостоверение.

Срок оформления составляет 2 недели. На этот период клиенту предоставляется временная неименная карточка, которой можно пользоваться наравне со стандартной: оплачивать покупки и услуги, совершать платежи через интернет, снимать наличные денежные средства. Она предоставляется сроком на 30 дней.

Если при оформлении постоянной вышла задержка на срок более месяца, клиенту предоставляется другой временный документ. При получении основной карты, временная удаляется.

Стоимость обслуживания

Стоимость обслуживания зависит от выбранного банка-эквайрера и программы, которую выбирает клиент. Есть стандартные карты с бесплатным обслуживанием, чем выше ее статус, тем дороже стоимость услуг.

За обналичивание денег списывается комиссия в размере 1–2%.

Какие карты используют жители Америки?

Американцы при оплате в основном пользуются кредитными картами с хорошими кеш-беками и длительными беспроцентными периодами. Дебетовые работают в качестве кошелька, на котором собираются средства и при необходимости перенаправляются на кредитный счет.

Интересно: Есть отели, рестораны, которые вообще не работают с дебетовыми картами, отдавая предпочтение кредитным. Но эти платежные средства принимаются во всех торговых точках, даже совсем маленьких.

Наиболее распространены карты платежных систем ВИЗА и МАСТЕРКАРТ. Причем, на каждого совершеннолетнего жителя приходит по 4–5 шт. карточек разных банков. Популярными являются детские карты, позволяющие контролироваться расходы ребенка.

Ответы на вопросы

Чем лучше расплачиваться Америке– наличными или картой?

Американцы практически не пользуются наличными денежными средствами, все расчеты осуществляются при помощи банковских карточек или чеков. Наличные могут потребоваться для платной парковки, при поездках на автобусе, если потребуется дать чаевые, купить сувениры, или сыграть в игровые автоматы.

Насколько безопасны платежные системы в США?

Платежные системы обеспечивают высокий уровень безопасности, но распространено мошенничество. Поэтому эксперты советуют пользоваться банкоматами и картами только самых крупных кредитных организаций: Bank of America, Chase, CitiBank, US Bank, Wells Fargo.

Что такое ФОРМА DS-2019, где оформляется?

Это документ, подтверждающий статус участника программы обмена США. Его называют «визовым документом». Его наличие дает право на обращение за визой J-1. Оформляется документ через государственный департамент США.

Вывод:

Платежные системы в Америке и России не имеют принципиальных различий. Условия выдачи и параметры дебетовых карт определяются банками, их выпускающими. Ими же назначаются комиссии за обслуживание и использование.

Современные условия диктуют повсеместное распространение безналичных расчетов, в том числе с помощью дебетовых карт, поэтому их популярность и востребованность будут только увеличиваться как в Америке, так и в других государствах.

Что такое кредитные карты?

На написание этой статьи меня побудило долгая борьба с дремучими суевериями и мифами моих соотечественников о том, что же такое кредитные карты и зачем они нужны.

На написание этой статьи меня побудило долгая борьба с дремучими суевериями и мифами моих соотечественников о том, что же такое кредитные карты и зачем они нужны.

Вовсю процветает миф о том, что все американцы живут в кредит, имеют кучу кредитных карточек, тебя там постоянно заставляют брать кредиты, без кредитов никуда, всё погрязло в долгах, и вообще скоро весь этот мыльный пузырь лопнет и все останутся ни с чем! Вот-вот, уже со дня на день!

Дополнительно подогревают недоверие мрачные неграмотные статьи вроде этой или этой

“Мнимые удобства […] перевешивает целый букет недостатков” – каково звучит?

“Бесплатная кредитная карта банка — это миф” – пишут они.

Давайте всё-же разберёмся.

Начнём, пожалуй, вот с какого вопроса:

Credit card = Кредитная карта?

Я считаю, что из-за такого вот “кривого” заимствования термина и растут ноги у мифа о кредитах.

Ведь не говорят же американцы “loan card”! Вовсе нет! Loans это большой, совершенно отдельный институт выдачи денег в долг, а “карта доверия” – это “карта доверия”, и всё тут!

Чтобы во всём этом разобраться, нужно начать с азов, с Credit Score…

Ой, а что такое Credit Score?

Америка – очень большая страна с огромным населением и чрезвычайно развитой транспортной сетью. Тут отсутствует институт прописки, и американцы обожают постоянно путешествовать и переезжать. А так как и сами “американцы” – это понятие очень и очень сборное, возникает следующая проблема: вот перед тобой стоит неизвестный тебе человек, и хочет снять у тебя квартиру. А вдруг он какой-то маньяк или безответственный, безработный человек с кучей долгов?

Америка – очень большая страна с огромным населением и чрезвычайно развитой транспортной сетью. Тут отсутствует институт прописки, и американцы обожают постоянно путешествовать и переезжать. А так как и сами “американцы” – это понятие очень и очень сборное, возникает следующая проблема: вот перед тобой стоит неизвестный тебе человек, и хочет снять у тебя квартиру. А вдруг он какой-то маньяк или безответственный, безработный человек с кучей долгов?

И как-то сама собой, примерно в 80-х годах прошлого века, из мира банковских отношений пришла система баллов. Не заплатил за квартиру? Где-то там, в глубине финансовых компьютеров США у тебя отнялось несколько баллов. Не заплатил за свет? Ещё несколько отнялось. Платишь за жилье, коммунальные услуги вовремя? Баллы растут. Взял кредит на стиральную машину? Ну что-ж, посмотрим! Выплатил исправно – молодец, вот тебе ещё с десяток баллов! Не выплатил, скрылся – и твой Credit Score резко падает. Объявил себя банкротом – получи жирную кляксу в Credit Score!

И как-то сама собой, примерно в 80-х годах прошлого века, из мира банковских отношений пришла система баллов. Не заплатил за квартиру? Где-то там, в глубине финансовых компьютеров США у тебя отнялось несколько баллов. Не заплатил за свет? Ещё несколько отнялось. Платишь за жилье, коммунальные услуги вовремя? Баллы растут. Взял кредит на стиральную машину? Ну что-ж, посмотрим! Выплатил исправно – молодец, вот тебе ещё с десяток баллов! Не выплатил, скрылся – и твой Credit Score резко падает. Объявил себя банкротом – получи жирную кляксу в Credit Score!

Смотрите, что получается: Credit Score переводится дословно как “Баллы Доверия“.

Можно ли доверять финансово каждому отдельно взятому гражданину, или нет?

То есть: приходит к тебе квартиросъёмщик. А вы хоп – и проверяете его “баллы доверия”.

Хорошие показатели? – Въезжай, мил человек!

Показатели ниже плинтуса? – Извини, дорогой, иди своей дорогой!

Это правда, без Credit Score в США прожить сложно, хоть и возможно. Нормальное жильё не снимешь, банковскими услугами не воспользуешься, могут даже не принять на работу, в определенных случаях!

Но абсолютная ложь и миф – то, что это вообще как-то связано с кредитами.

Можно иметь очень хороший Credit Score, при этом не взяв ни одного в своей жизни кредита, и не будучи должен ни копейки ни одному банку!

Каким бывает Credit Score?

В США Credit Score – это трехзначное число, от примерно 300 до примерно 900.

Почему именно эти значения – никто не знает, так сложилось.

Это и не важно, главное что система – работает!

Да и крайние значения практически не достижимы, все “плавают” где-то посередине, например:

| 300 | Недостижим |

| 400 | Очень-очень плохо. Никто не будет иметь с вами никаких дел |

| 500 | Плохо. Вам могут не сдать квартиру. Кредит скорее всего не дадут, кредитную карточку не выдадут тоже. |

| 600 | Всё ещё плоховато. Квартиру снимите, но вряд ли в отличном месте. И если получите кредит, то только с огромными процентами. |

| 680 | Примерный средний уровень среднего американца |

| 720 | Очень хорошо. Вам доверяют: вы получаете доступ к элитному жилью, кредитным карточкам с хорошими параметрами, лучшим телефонным пакетам, и всё в таком духе |

| 800 | Королевски! Вы – самый ценный клиент! Банки, провайдеры всевозможных услуг будут предоставлять вам наилучшие условия, беспроцентные займы, за вами начнется настоящая охота, так что нужно будет отключать телефон и выбрасывать кучу спама из почтового ящика 🙂 |

| 900 | Недостижим |

Изначально (вы только приехали в страну, или вы – американец и вам только исполнилось 18 лет) у вас нет никакого Credit Score. Совсем. Если о вас сделают запрос – результатом будет “нет данных”.

Credit Score требуется время, чтобы накопиться.

И для этого не обязательно брать кредитов! Нужно просто жить, грамотно распоряжаясь своими финансами, как то: вовремя и полностью оплачивая квартплату, счета за коммунальные услуги, штрафы за парковку, медицинские счета… В-общем просто жить и не тратить больше того, чем у тебя есть, быть финансово ответственным.

Это просто “баллы доверия”.

Ещё раз: будете злостным неплательщиком за квартиру – у вас понизятся “баллы доверия”. Следующий арендодатель будет вам меньше доверять. Вот и всё!

Как строить свой Credit Score с нуля, что на него влияет и прочие “а что если” – довольно важный и обширный материал, который я оформляю в виде отдельной статьи. А теперь перейдём, наконец, к Credit Cards.

Как появились Карты Доверия?

Одно время было так: люди носили с собой наличные, и расплачивались только ими.

Потом банки придумали “чеки” – когда человек мог выписать чек любому другому лицу, а тот мог этот чек обналичить в своём банке. Ещё на этом этапе стали появляться ситуации, когда чек выписан, а соответствующих денег на счету-то и нет! Человек просто говорил получателю чека: “обналичь чек в конце месяца, когда у меня будет зарплата”.

И система работала!  Все привыкли что вот – чек на $1000, но в банке его обналичат только в конце месяца. Крутым постоянным клиентам, у которых постоянно крутились хорошие суммы денег банки стали предоставлять следующую услугу: они обналичивали чек даже в том случае, когда на счету не было достаточно денег! Потом деньги появлялись, засчитывались, и все оказывались в выигрыше: банк – потому, что у него полезный и важный клиент, который прокручивает хорошие деньги и которому можно доверять. Клиент – потому, что банк может “поддержать” его в день когда у него важная сделка, а на счету не хватает всего пары долларов.

Все привыкли что вот – чек на $1000, но в банке его обналичат только в конце месяца. Крутым постоянным клиентам, у которых постоянно крутились хорошие суммы денег банки стали предоставлять следующую услугу: они обналичивали чек даже в том случае, когда на счету не было достаточно денег! Потом деньги появлялись, засчитывались, и все оказывались в выигрыше: банк – потому, что у него полезный и важный клиент, который прокручивает хорошие деньги и которому можно доверять. Клиент – потому, что банк может “поддержать” его в день когда у него важная сделка, а на счету не хватает всего пары долларов.

Замечаете, как в этой системе становится важным термин “доверие”?

Уже тогда начала строиться система Credit Score, и всё работало!

Затем банки придумали банковские карточки. Поначалу это были обычные расчетные карточки, которые мы сейчас называем “дебетовыми”. С ними возникла дополнительная проблема: карточка была привязана непосредственно к банковскому счету, и, зная пароль, можно было украсть все деньги сразу. С этим частично боролись, дробя свой счёт на несколько подсчетов, и привязывая карточку к одному из них, контролируя количество денег на нем. Но всё же, людям очень не хватало прежней гибкости чеков, с вариантом “отсроченного” платежа.

И вот, вершиной эволюции платежных систем, явилась миру Карта Доверия. Это обычная пластиковая карта, на которой…. нет денег. Совсем. Она не привязана к вашему банковскому счёту, никак. Её работа совсем не зависит от того, есть у вас в данный момент деньги в банке, или нет. Вы можете просто заплатить ею в магазине, а в конце месяца, как получите зарплату – погасить.

Карты Доверия – как они работают?

Ещё как удобно!

Вам приходилось ждать до конца месяца, чтобы купить какую-нибудь глупую вещь, например спортивные штаны или фен, просто потому что прямо сейчас нет денег? Это называется “жить от зарплаты до зарплаты”.

Вот эту проблему Карты Доверия решают на ура – вы покупаете то что вам нужно в любой день месяца, и не важно когда у вас зарплата. Вы можете пойти в хороший ресторан или купить, скажем, диван, и в начале месяца, и в середине – не имеет значения! Вам не нужно ждать “до получки”, чтобы позволить себе то, что вы можете себе позволить именно сегодня! И вы не платите ни копейки лишних денег за это – кредитные карты совершенно бесплатны, и беспроцентны! Вы свободны в своём выборе, вы свободны делать что угодно в любое время, с единственным условием….

Вот эту проблему Карты Доверия решают на ура – вы покупаете то что вам нужно в любой день месяца, и не важно когда у вас зарплата. Вы можете пойти в хороший ресторан или купить, скажем, диван, и в начале месяца, и в середине – не имеет значения! Вам не нужно ждать “до получки”, чтобы позволить себе то, что вы можете себе позволить именно сегодня! И вы не платите ни копейки лишних денег за это – кредитные карты совершенно бесплатны, и беспроцентны! Вы свободны в своём выборе, вы свободны делать что угодно в любое время, с единственным условием….

Вы должны в конце месяца погасить задолженность, а то вам будет плохо!

Плохо бывает по-разному. Вам начислят проценты, которые придётся потом тоже выплачивать. У вас уменьшится Credit Score и пройдёт ещё много времени пока он поднимется снова, до прежнего значения. Быть должным по кредитной карте – плохо. Не стоит быть должным по кредитной карте.

Я специально это подчеркиваю, потому что многие люди плохо понимают, какой это классный инструмент, и попросту тратят с неё деньги, больше чем могут потом погасить. Это приводит к печальным последствиям – нищете, бездомности, а то и тюрьме. Ну, на самом деле, вы одалживаете деньги, вам доверяли, а вы их не возвращаете. Это совершенно нормально!

Мы же рассматриваем ситуацию, когда вы тратите с умом, не тратите больше, чем зарабатываете, а если что взяли лишнего – сразу возмещаете. Вот в таком случае – кредитная карта чрезвычайно удобный и полезный финансовый инструмент!

Безопасность кредитных карт

Ещё один аспект работы кредитных карт – безопасность.

Представьте, что у вас украли кошелёк с наличными. Деньги уже не вернуть.

А если это дебетная карточка и бумажка с PIN-кодом? Скорее всего злоумышленник успеет снять в банкомате внушительную сумму, или, например, отовариться в ювелирном магазине – и эти деньги тоже уже не вернуть. Ну или вернуть, возможно банк сможет что-то сделать, но это ваши деньги, ваш кошелёк.

| Кредитная же карта, будучи украденной тем или иным образом, не предоставляет злоумышленникам доступа к вашим деньгам. Совершая покупки краденой карточкой они тратят деньги банка. Когда вы объявите о потере карточки, её заблокируют и банк будет сам разбираться, а ваш счёт не пострадает! В подавляющем большинстве случаев банк просто аннулирует фиктивные транзакции и на вас это никак не сказывается. Ваши деньги надёжно лежат на вашем основном, расчётном счету. |  |

Кредитная карта – бесплатна?

Тут есть несколько пунктов:

- Да, действительно, существуют кредитные карты с годовой комиссией “за обслуживание”, варьирующейся от $5 до $100. Американские банки предлагают такие карточки людям с небольшим Credit Score. Если у вас хотя бы средний Credit Score – вы имеете доступ к бесплатным карточкам практически любого банка. Ещё бывают платные “клубные” кредитные карты, предлагающие дополнительные услуги, как то: бесплатные такси, скидки на отели, и так далее. Не стоит удивляться, что они платные. Обычная же, “потребительская” кредитная карта – абсолютно бесплатна!

Мало того, многие банки наоборот – платят вам за пользование кредитными картами. Платят самолётными милями, баллами на бензин, на покупки в магазинах из определенного списка, на отели, на аренду автомобилей, или же просто “cashback”-ом – возвращают вам 1-5% от любых покупок, которые вы совершаете карточкой. Да-да, вы весь год тратите деньги, а вам банк возвращает до 5% потраченного! Каково!?

Мало того, многие банки наоборот – платят вам за пользование кредитными картами. Платят самолётными милями, баллами на бензин, на покупки в магазинах из определенного списка, на отели, на аренду автомобилей, или же просто “cashback”-ом – возвращают вам 1-5% от любых покупок, которые вы совершаете карточкой. Да-да, вы весь год тратите деньги, а вам банк возвращает до 5% потраченного! Каково!?- В который раз повторюсь, так как это важно: если не тратить больше, чем зарабатываешь, и своевременно погашать потраченное – нет никаких процентов!. Именно так – совершенно бесплатно. Банк разрешает погасить задолженность в течении какого-то срока – к примеру, 50 дней. И никакие проценты в этот период не капают! Другое дело, что да, многие люди тратятся неграмотно и тратят больше, чем могут себе позволить. Ну так это глупые люди, мы же тут их не рассматриваем? Через 50 дней начинают капать проценты – эти проценты открыто оговорены в договоре и никто ничего не скрывает – каждый сам на это соглашается при создании карточки. Зато, даже выплатив процент, можно отсрочить платёж на месяц-другой, что очень помогает в период финансовых затруднений.

- Страшилки насчёт “скрытых процентов и прочих затрат” – это всё чушь! Все оговаривается и перечислено в контракте. Например, при снятии денег с кредитной карты в банкомате берется большой (куда больший, чем с дебетной карты) процент – так это же не секрет вовсе! Каждый сам читает и подписывает свой контракт! А то что при просроченном платеже начинают идти штрафы и проценты – ну а как вы хотели? Почему-то люди считают что можно спокойно взять чужое и чтоб за это ничего не было!

Вот здорово! В чем же подвох?

Подвох в том, что Карты Доверия бесплатны и чудесны только до тех пор, пока у вас есть Доверие банка. Как только вы перестаёте оплачивать ваши покупки – вам начинают начисляться проценты. Чем дольше вы не платите – проценты и штрафы могут расти. Если вы злостный неплательщик – на вас подадут в суд и всё такое.

Также, если вы пытаетесь заплатить больше, чем есть на карте – вам могут начислить штраф. Если вы пытаетесь погасить долг по одной кредитной карты за счет другой – с вас опять же может взяться штраф. Штрафы, штрафы – в них можно погрязнуть, если не считать, сколько у тебя денег а тратить бездумно и игнорировать все предупреждения.

В целом, кредитные карты – отличный инструмент для тех людей, которые трезво оценивают свои финансовые возможности и тратят по средствам. Это не “волшебная палочка” и не “доступ к неограниченным кредитам”, как некоторые думают.

Нужна ли мне кредитная карта?

| Ответ на этот вопрос в первую очередь зависит от того, где вы живёте. В России, например, кредитную карту не так уж и легко получить, и все тарифы и условия могут очень сильно отличаться от того, что я тут описываю. |

На постсоветском пространстве слишком силён дух “нас где-то обманывают”, “не может быть что-то удобное – бесплатным” и, конечно “нужно и мне всех обмануть”. Недоступность качественных услуг, грабительские проценты и скрытые штрафы по кредитным картам здесь не редкость.

Если же вы находитесь в США или Европе – то почему бы и нет?

- Вы получаете удобный способ совершать оплаты картой и не носить с собой наличные деньги

- Вы получаете возможность совершать покупки, не оглядываясь на “когда там у меня зарплата?”

- Вы получаете безопасность своих денег в случае потери карты или разглашения её номера

- Вы получаете бонусы или даже просто возврат денег (1-5%) со всех своих покупок.

- В случае финансовых затруднений вы можете выплатить долг “потом”, с процентами конечно – но как это иногда необходимо!

- При условии своевременных платежей, вы получаете положительный рост своего Credit Score, что в любом случае хорошо.

В общем, каждый сам для себя решает, чем ему пользоваться – наличными деньгами или кредитными картами. Никто никого не агитирует и не заставляет – я лишь хочу развеять миф о том, что “кредитные карты – зло”, зло по определению и по умолчанию.

Напоследок, хочу дополнительно пояснить, что я, возможно, опустил много деталей – о компаниях поддерживающих Credit Score, об отчётах, о том что конкретно влияет на Credit Score и в какое степени… Возможно кто-то скажет что какие-то цифры не совсем точны, и так далее – не спешите сразу меня обвинять! Цель данной статьи – дать общее представление о кредитных картах и развеять миф, она не претендует на звание безупречного источника фактов. Поинтересуйтесь кредитными картами у вашего банка, почитайте условия именно вашего банка, разберитесь сами – там всё не сложно!

Условия оформления, использования и обслуживания кредитных карт: в знании – выгода!

При выборе кредитной карты рекомендуется обращать внимание на бонусные программы. Лучшие карты часто «укомплектованы» выгодными предложениями, например cash back или программами лояльности в компаниях-партнерах.

Лучший выбор туриста! Накапливайте мили при помощи кредитной карты и обменивайте их на билеты любых авиакомпаний.

Кредитная карта с cash back до 3% на АЗС — настоящая находка для автолюбителей:

- cтрахование при выезде за рубеж;

- подвоз топлива;

- эвакуация автомобиля при ДТП;

- такси в случае ДТП;

- скидки до 20% на аренду автомобиля в России и за рубежом.

Условия и тарифы.

Премиальная дебетовая карта позволит подчеркнуть ваш статус и откроет новые привилегии:

- cash back до 10% во всех ресторанах, кафе и барах по всему миру;

- 0% комиссия при переводах в любой валюте;

- 0% комиссия при снятии наличных в любых банкоматах;

- бесплатный доступ в бизнес-залы аэропортов.

Где можно оформить карту?

На сегодняшний день кредитная пластиковая карта является крайне удобным и полезным средством для совершения платежей.

Кредитные карты чуть ли не полностью вытеснили с рынка менее выгодные и удобные в использовании потребительские кредиты. Бесспорные достоинства карты — оперативность получения заемных денежных средств, возобновляемая кредитная линия, многообразие тарифных планов и универсальность использования. Но прежде, чем оформить карту, следует внимательно изучить существующие предложения банков.

Условия получения кредитной карты

Сотрудничество с банком начинается с заполнения и подачи анкеты-заявления в его отделение или онлайн, на сайте выбранной кредитной организации. Кроме этого будущему клиенту необходимо представить определенный пакет документов, состав которого зависит от типа получаемой карты, величины кредитного лимита, желаемой процентной ставки, политики банка и пр. Иногда бывает достаточно паспорта и еще одного документа, удостоверяющего личность, — их наличие в любом случае требуется при первом посещении отделения кредитной организации. Если анкета заполнялась через Интернет, то необходимо дождаться предварительного решения банка. Период его ожидания составляет в среднем до двух-трех суток — это время требуется банку для проверки информации, предоставленной заявителем. Иногда и сам банк выступает инициатором, предлагая оформление кредитки на заведомо одобренных условиях.

После принятия окончательного решения о предоставлении кредитной карты банк в течение нескольких дней изготавливает ее и сообщает клиенту о необходимости прийти в банковское отделение, чтобы предоставить оригиналы документов, подписать договор и, конечно, забрать карту. Далее карту необходимо активировать. Сделать это можно тут же в отделении или позвонив по телефону в службу поддержки банка.

Оформление кредитки может занимать от 5–10 минут до 7 дней — это зависит от возможностей и политики банка, типа выпускаемой карты: именная платежная карта или нет, с индивидуальным дизайном или нет и т.д. Так, мгновенные кредитные карты уже выпущены, достаточно только «привязать» их к конкретному клиенту.

Поскольку предоставление кредита сопряжено с определенным риском для банка, финансовое учреждение выставляет ряд требований к заемщикам. Так, большинство кредитных организаций выдает кредитки только трудоспособным лицам с постоянным местом работы и внушающей доверие кредитной историей.

Имейте в виду, что банк может отказать вам в выдаче кредитной карты, не объясняя причин — это его право. Или же установить высокую кредитную ставку. Из-за чего? Это может быть одна причина или их совокупность, например:

- возраст: до 21 года или свыше 55 лет;

- кредитная история: отрицательная кредитная история (наличие более 3 открытых кредитов, частота займов, просрочка обязательных платежей и пр.), к этой же категории можно отнести невыполненные финансовые обязательства перед государством (налоги, штрафы) или частными лицами (долги по алиментам);

- доход, недостаточный для одновременного проживания/содержания себя/семьи и погашения кредита, долговая нагрузка свыше 30% совокупного дохода;

- место работы: отсутствие постоянного места трудовой деятельности, небольшой стаж, работа в качестве ИП или у ИП;

- подлог: предоставление недостоверных сведений или документов, различия в сведениях, заявленных в анкетах для различных кредитных организаций;

- контактные данные: отсутствие личных контактных телефонов или рабочего номера.

- цель кредитования: погашение предыдущих долгов, реструктуризация/рефинансирование кредита (если только это заведомо не приветствуется в кредитной политике банка) и пр.

Согласно условиям оформления кредитной карты, в основном все банки взимают плату за ее использование. Стоимость годового обслуживания обычно зависит от типа кредитной карты, ее категории, функционала и составляет от 600 до 6 000 рублей.

Условия кредитования

Любому, кто хотел бы оформить кредитную карту сейчас или в будущем, необходимо ознакомиться с основными условиями кредитования.

Кредитный лимит. Он представляет собой максимально допустимый размер денежных средств, который рассчитывается индивидуально для каждого заемщика. Предельная величина кредитного лимита определяется тарифными планами кредитной организации и в среднем составляет от 5 000 рублей (для работников бюджетной сферы в регионах) до 1 500 000 рублей (для лиц на руководящих должностях в коммерческом секторе столицы).

Размер кредитного лимита может изменяться банком в одностороннем порядке. Кредиты по картам являются «револьверными». Это значит, что использовать заемные средства банка можно многократно, то есть кредитный лимит полностью восстанавливается после погашения предыдущего.

Процентная ставка. Банк взимает процент за расходование кредитных средств после завершения льготного периода. Размер процента зависит от категории клиента, рисковой политики банка и общеэкономических условий.

Самые низкие процентные ставки предлагаются по картам с ограниченной функциональностью, например, «Просто карта» от «Восточного банка» (0% в первые 60 месяцев и 20% — после) и «Халва» от «Совкомбанка» (10%, при этом 730 дней — грейс-период, но карта рассчитана только на покупки). Крупные банки устанавливают более высокие процентные ставки: АвтоКарта World MasterCard «ЮниКредит Банка» — 25,9% «Классическая» от Сбербанка — 23,9%–27,9%, Кредитная карта «Аэрофлот» от «Альфа-Банка» – от 23,9%, но и сервис там выше.

Минимальный платеж. По условиям обслуживания клиент должен каждый месяц вносить обязательный платеж для погашения кредита, если на карточке имеется долг. Платеж составляет порядка 3–10% от размера задолженности: 3% в «ВТБ», 5% в Сбербанке и «ЮниКредит Банке», 10% в «Райффайзенбанке» и «МКБ». Кроме того, минимальный (обязательный) платеж помимо процентов на израсходованную часть кредита за определенный срок пользования, может включать комиссии за годовое обслуживание, за снятие наличных, за дополнительные услуги, штрафы за просрочку платежа или за превышение кредитного лимита.

Обычно платежный период, в течение которого требуется произвести платеж, составляет 20 суток с момента расчетной даты. Последний срок внесения платежа указан в договоре и в ежемесячной выписке (ее можно получать по почте, в телефонном режиме, в интернет-банкинге, в отделении банка). Своевременное внесение платежей является подтверждением платежеспособности заемщика.

Льготный беспроцентный период, или грейс-период, — это временной промежуток, на протяжении которого собственник карты может пользоваться кредитными средствами и не платить за это проценты (при условии, что он не снимает наличные средства с карты). Для всех карт «ЮниКредит Банка», а также карт «PSB-Платинум», «Классическая» от Сбербанка льготный период составляет до 50–55 дней (что является средним показателем по стране). Некоторые банки продлевают грейс-период до 100–110 дней («Альфа-Банк», «Райффайзенбанк»), а отдельные — до 200 и более (банк «Авангард», «Совкомбанк»).

Льготный период распространяется на безналичные операции, а в некоторых финансовых учреждениях — и на снятие наличности. При этом главными условиями льготного пользования кредитными средствами являются внесение ежемесячного минимального платежа и погашение долга до завершения грейс-периода.

Санкции за просрочку платежа. При нарушении сроков внесения платежей кредитная организация может наложить на клиента штраф и начислять пеню:

- в форме фиксированной суммы за факт просрочки — например, 300 рублей за первый инцидент, 700 рублей за второй, 1 500 рублей за третий и т.д.;

- в виде дополнительного процента ко всей сумме оставшейся задолженности – от 0,5% до 3% за каждый просроченный день (в зависимости от политики конкретного банка), начиная, например, с 5 дня просрочки;

- как процент к сумме просроченного обязательного платежа — например, 20%, то есть, если вы просрочили обязательный платеж размером 10 000 рублей, позже вам придется внести уже 12 000 рублей, или как повышенный процент в годовом исчислении, например, 85%, тогда мы имеем штраф за месяц просрочки в размере: 1/12 × 85% = 7,08%, или 708 рублей;

- как комбинированный вариант санкций.

Конкретная форма санкций за нарушение правил пользования кредитными средствами определяется в договоре между заемщиком и кредитором.

Условия обслуживания кредитных карт

Чтобы понять, какие финансовые учреждения предлагают самые лучшие условия по кредитным картам, нужно обратить внимание на такие параметры:

Стоимость обслуживания. Она определяется типом карты и зависит от конкретного финансового учреждения. Бюджетные карты типа Electron или Maestro стоят до 250 рублей в год, а иногда и вовсе обслуживаются бесплатно. Обычные карты категории VISA Classic или MasterCard Standard обойдутся в среднем от 600 до 1000 рублей в год. Платежные кредитные карты категории Gold предполагают обслуживание за 2 500–3 500 рублей в год, категория Platinum будет стоить еще дороже — 4 000–8 000 рублей в год и выше. Стоимость также определяется набором услуг, уровнем сервиса, кобрендингом карты. Следует также иметь в виду, что иные банки в маркетинговых целях могут выпускать кредитки с надписью Platinum, но на деле по всем критериям они соответствуют уровню Classic.

Удобство каналов погашения кредита. Оно определяется количеством отделений финансового учреждения в различных населенных пунктах, разветвленностью банкоматной сети с функционалом «cash in», то есть с функцией приема наличных, возможностью погашения задолженности через Интернет или в других финансовых учреждениях. С точки зрения этого параметра лучшие условия по карте предлагают Сбербанк, «ВТБ», «ЮниКредит Банк» и немногие другие.

Процент за денежные переводы и снятие наличных. Он зависит от кредитной организации и типа карты. Поскольку международные платежные системы MasterCard и Visa сами берут комиссию с банков за обналичивание денежных средств в размере 0,5%, но не менее 40 рублей, логично было бы ожидать похожего подхода от банков в отношении клиентов. Для кредитных карт средние ставки варьируются в диапазоне 2–7% от суммы наличных, но не менее 290–600 рублей за операцию. Стоимость перевода зависит от его «направления»: от характера платежа и получателя. Так, транзакции по оплате счетов операторов мобильной связи и некоторых услуг жилищно-коммунальной сферы могут производиться бесплатно, за невысокий процент или по фиксированной ставке, например, 30 рублей за платеж.

Удобство использования. Многие кредитные организации предлагают своим клиентам дополнительные услуги (на платной или бесплатной основе), которые делают использование кредиток максимально простым и удобным. К таким услугам относятся интернет-банкинг, смс-оповещение, круглосуточный call-центр, возможность осуществления транзакций по телефону через оператора и т.д.

Наличие бонусных программ или программ лояльности. Они подразумевают скидки у партнеров банка, накопление баллов, особые привилегии. По кобрендовым картам возможно конвертирование баллов в авиа-мили, в литры бензина, в минуты разговора по мобильной связи, деньги для оплаты покупок и пр. По кредиткам с функцией cash bacк клиент, например, может частично вернуть на счет деньги (в размере 1–5% от суммы покупки), потраченные в крупных торговых сетях и компаниях, оказывающих разного рода услуги.

Итак, чтобы правильно выбрать кредитную карту, необходимо определиться, какими параметрами она должна обладать и с какими рисками можно столкнуться в процессе ее использования. Изучив условия получения банковской карты, заявитель должен обратиться в банк (придя в отделение или в онлайн-режиме) и заказать ее.

В каком банке выгодные условия по кредитным картам?

На сегодняшний день более 500 банков предлагают кредитные карты. Разобраться в том, какие из них выгоднее, поможет специалист кредитного отдела «ЮниКредит Банка»:

«Обратите внимание на годовую ставку и на то, чтобы банк по договору не смог ее менять (у нас, в «ЮниКредит Банке» ставка по кредитной карте варьируется от 19,9% до 25,9%).

Узнайте о грейс-периоде, в течение которого можно будет беспроцентно погасить потраченную сумму. Обратите внимание на карты с льготным периодом свыше 50 дней.

Заказывайте карту с нужным вам кредитным лимитом. Нет смысла подавать заявку с лимитом в полтора миллиона, если вам может понадобиться лишь 300 000 максимум.

Учитывайте дополнительные функции карты: cash back (у нас он, к примеру, до 3%), программы лояльности. Так, «ЮниКредит Банк» предлагает кредитную карту Visa Air, позволяющую копить бонусные мили и обменивать их на билеты любых авиакомпаний. Также держатели кредитных карт ЮниКредит Банка могут воспользоваться скидками и спецпредложением «MasterCard Бесценные города».

Учтя эти моменты, вы сможете выбрать лучшее предложение для себя».

P.S. «ЮниКредит Банк» — один из старейших банков России, крупнейший банк с участием иностранного капитала, один из десяти самых надежных банков в нашей стране (по версии журнала Forbes).

Генеральная лицензия ЦБ РФ № 1 на осуществление банковских операций выдана 22.12.2014

Приведенные в статье данные по ставкам и условиям банков актуальны на декабрь 2018 года. Информация не является публичной офертой

Номер присваивается один раз в жизни и не подлежит замене. Для оформления используются обычные SSN, временные (для держателей рабочих виз H1-B, L1) SSN, ITIN (для тех, кто не имеет право работать в США).

Номер присваивается один раз в жизни и не подлежит замене. Для оформления используются обычные SSN, временные (для держателей рабочих виз H1-B, L1) SSN, ITIN (для тех, кто не имеет право работать в США). У клиента может быть туристическая или студенческая виза. В этом случае предоставляются соответствующие документы.Например, ф. DS-2019. Документ подтверждает, что владелец является участником программы Work & Тrаvеl по обмену студентами:

У клиента может быть туристическая или студенческая виза. В этом случае предоставляются соответствующие документы.Например, ф. DS-2019. Документ подтверждает, что владелец является участником программы Work & Тrаvеl по обмену студентами: Мало того, многие банки наоборот – платят вам за пользование кредитными картами. Платят самолётными милями, баллами на бензин, на покупки в магазинах из определенного списка, на отели, на аренду автомобилей, или же просто “cashback”-ом – возвращают вам 1-5% от любых покупок, которые вы совершаете карточкой. Да-да, вы весь год тратите деньги, а вам банк возвращает до 5% потраченного! Каково!?

Мало того, многие банки наоборот – платят вам за пользование кредитными картами. Платят самолётными милями, баллами на бензин, на покупки в магазинах из определенного списка, на отели, на аренду автомобилей, или же просто “cashback”-ом – возвращают вам 1-5% от любых покупок, которые вы совершаете карточкой. Да-да, вы весь год тратите деньги, а вам банк возвращает до 5% потраченного! Каково!?