Изменение кода субъекта кредитной истории

Правила замены кода субъекта кредитной истории — юридического лица.

Для замены кода субъекта кредитной истории, хранящегося в Центральном каталоге кредитных историй, субъект кредитной истории обращается на официальный сайт Банка России в информационно-телекоммуникационной сети Интернет для формирования нового кода. При этом субъект кредитной истории должен указать в макете код субъекта кредитной истории, хранящийся в Центральном каталоге кредитных историй, информацию, содержащуюся в титульной части кредитной истории субъекта кредитной истории, новый код субъекта кредитной истории, и адрес электронной почты, на который направляется ответ из Центрального каталога кредитных историй. При этом новый код субъекта кредитной истории заменяет старый код, хранящийся в Центральном каталоге.

Полное наименование юридического лица, зарегистрированного на территории Российской Федерации, наименование юридического лица на одном из языков народов Российской Федерации заполняется буквами алфавита русского языка. Наименование юридического лица на иностранном языке, заполняется юридическими лицами, зарегистрированными на территории Российской Федерации, буквами латинского алфавита. Полное наименование юридического лица, зарегистрированного не на территории Российской Федерации, заполняется буквами латинского алфавита.

При этом должны соблюдаться следующие требования: кроме букв алфавита русского языка и латинского алфавита, и цифр допускается присутствие только следующих символов:

, !, “, @, №, #, $, %, ^, *, (, ), <, >, [, ], -, _, +, =, , /, ?, и знаков препинания (запятая, точка, точка с запятой, двоеточие).

Основной государственный регистрационный номер юридического лица и идентификационный номер налогоплательщика заполняются без пробелов.

Основной государственный регистрационный номер юридического лица должен содержать 13 цифр, а идентификационный номер налогоплательщика — 10 цифр.

При заполнении всех полей формы не допускается:

- наличие пробелов между словом и примыкающим к нему символом кавычки (как перед словом, так и после слова)

- наличие более чем одного пробела между идущими подряд словами.

Минимальная длина кода субъекта кредитной истории — не должна быть менее четырех знаков, максимальная — не должна быть более пятнадцати знаков. Код должен состоять из букв алфавита русского языка и цифр либо из букв латинского алфавита и цифр.

Правила замены кода субъекта кредитной истории – физического лица.

Для замены кода субъекта кредитной истории, хранящегося в Центральном каталоге кредитных историй, субъект кредитной истории обращается на официальный сайт Банка России в информационно-телекоммуникационной сети Интернет для формирования нового кода. При этом субъект кредитной истории должен указать в макете код субъекта кредитной истории, хранящийся в Центральном каталоге кредитных историй, информацию, содержащуюся в титульной части кредитной истории субъекта кредитной истории, новый код субъекта кредитной истории, и адрес электронной почты, на который направляется ответ из Центрального каталога кредитных историй.

При этом новый код субъекта кредитной истории замещает старый код, хранящийся в Центральном каталоге кредитных историй.

Субъект кредитной истории вправе установить только один код. При заполнении формы фамилия, имя, отчество (если имеется) для граждан Российской Федерации заполняются буквами алфавита русского языка, для иностранных граждан заполняются буквами латинского алфавита.

Даты заполняются в формате: “ДД.ММ.ГГГГ”, где “ДД” – день, “ММ” месяц, “ГГГГ” – год. Серия и номер паспорта, или иного документа, удостоверяющего личность, заполняется без пробелов между серией и номером. При этом серия может быть указана римскими цифрами M, D, C, L, X, V, I.

При заполнении всех полей формы не допускается:

- наличие пробелов между словом и примыкающим к нему символом кавычки (как перед словом, так и после слова)

- наличие более чем одного пробела между идущими подряд словами.

Минимальная длина кода субъекта кредитной истории – не должна быть менее четырех знаков, максимальная – не должна быть более пятнадцати знаков. Код должен состоять из букв алфавита русского языка и цифр либо из букв латинского алфавита и цифр.

Код субъекта кредитной истории

- 1. Понятие кода субъекта КИ

- 1.1 Назначение кода

- 1.2 Изображение кода

- 2. Как найти код

- 3. Информация о коде субъекта КИ онлайн

- 4. Отсутствует код: где получить

- 5. Замена кода: причины, необходимость

- 6. Дополнительный код

Понятие кода субъекта КИ

Термин введен Законом №218-ФЗ, регулирующим процедуру образования кредитных историй и общее функционирование системы. Как узнать свой код субъекта кредитной истории? Код придумывает сам заемщик как субъект КИ. В последующем пароль необходим при запросах в главное хранилище досье — Центральный каталог кредитных историй — о конкретных бюро, где сформирована история субъекта, и подтверждает правомерность запроса. Составляется код в виде цепочки цифр и букв.

Назначение кода

Итак, при подаче заявки на кредит сотрудник банка спросит кодовый номер субъекта, имеющего собственную историю кредитополучателя. Такой идентификатор необходим, чтобы оперативно найти конкретное БКИ, где размещены данные о финансовой дисциплине заемщика. Шифр одновременно персонифицирует субъект КИ и открывает доступ к информации.

Если человек раньше не брал кредиты, то такого идентификатора у него нет. Изначально код заемщик формирует, заключая договор займа в кредитном учреждении. У финансовой структуры нет полномочий присваивать код, это происходит с согласия субъекта. Заемщик вправе определить шифр не только в момент подписания договора, но и потом, даже после завершения договора.

Сведения могут находиться в нескольких БКИ, но код может быть только один, он не имеет срока и распространяется на все данные о субъекте, поступающие ЦККИ. Благодаря этому для пользователя складывается полная картина для него как для заемщика. Сам владелец кода с помощью идентификатора может:

- получить сведения о БКИ, хранящем кредитное досье;

- установить дополнительный защитный код;

- поменять, аннулировать код.

Нередко желающие взять кредит интересуются, можно ли обойтись без идентификационного номера? Из-за отсутствия пароля банковская организация отказать в кредите не может и обязана самостоятельно запрашивать сведения в бюро. Без идентификационного номера сделать по всем работающим БКИ это проблемно, и отчет может не отражать всей картины.

Шифр необходим и самому заемщику, чтобы оперативно проверять состояние кредитного досье. При получении отчета из бюро код необязателен, при запросе указываются персонифицирующие сведения (ФИО, данные паспорта), но этот способ применяется крупными бюро, где может не оказаться досье. Если клиент не располагает информацией о точном месте хранения, о конкретном БКИ, придется выяснять место хранения истории, тогда и необходим код.

Резюме: код требуется и кредитору, и заемщику. Финансово-кредитные структуры применяют персональный идентификационный номер для сбора сведений о репутации субъекта. Кредитуемый — для отслеживания КИ, чтобы оценить себя «глазами» кредитора и при необходимости устранить допущенные неточности и ошибки в досье.

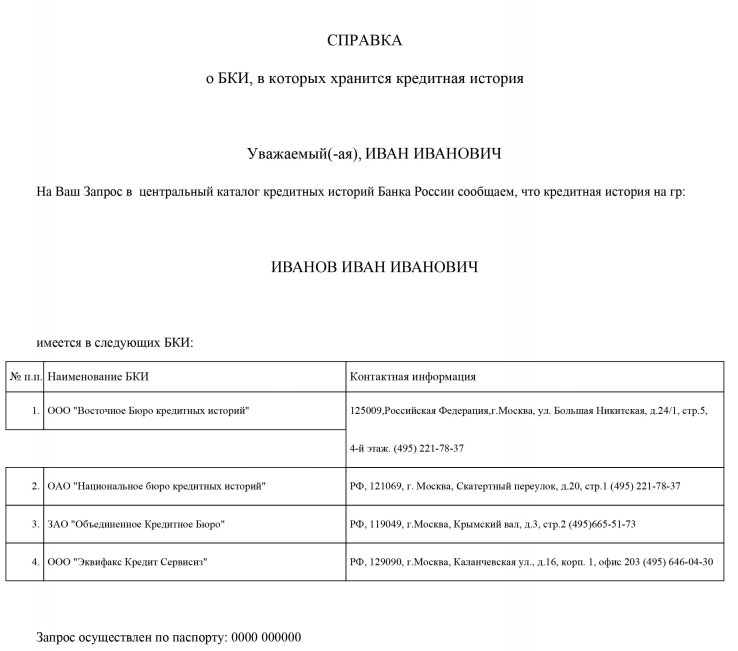

Контроль собственного досье субъект начинает с уточнения информации о месте нахождения. Центральный каталог КИ хранит сведения о бюро, где размещена кредитная история. Зная собственный код, владелец пароля получает из ЦККИ справку о месте нахождения досье. Когда сведения из Центрального каталога получены, заемщик запрашивает отчеты из конкретных бюро, формирующих КИ.

Изображение кода

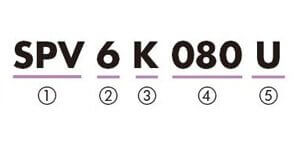

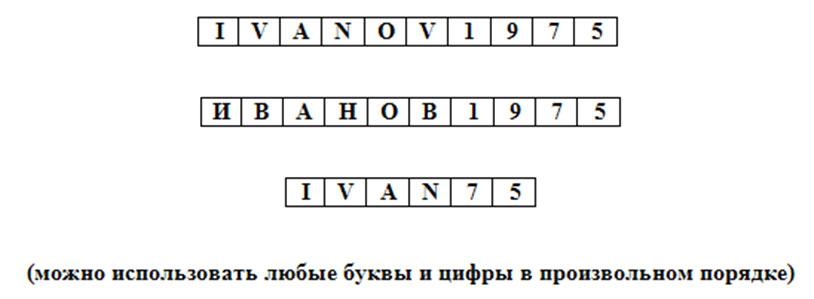

Кодовая комбинация включает цифры и русские или латинские буквы (для дополнительного шифра предусмотрено применение букв только одного алфавита без учета регистра). Количество знаков: минимум — 4; максимум — 15.

Пример, как выглядит код субъекта кредитной истории:

Как найти код

Существуют следующие способы, где взять код субъекта кредитной истории:

- Найти в кредитном договоре. Это оперативный и простой вариант, но некоторые не знают, где посмотреть в договоре код субъекта кредитной истории. Согласно Указанию ЦБ РФ №1610-У, кредитор принимает у заемщика пароль к доступу КИ с проставлением его подписи, даты и заверяет отметкой «Код сформирован/подтвержден» и выдает код клиенту на бумаге. Если такого бумажного документа не оказалось или он не оформлен, посмотрите на последней странице или шапке договора, в приложениях к нему.

- Запросить у банка-кредитора. Законодательство не обязывает кредитора включать код в договор, а поскольку эти сведения конфиденциальны, то не каждое банковское учреждение указывает в договорах кодовые данные. Если шифр не обнаружен в договоре, необходимо обратиться к кредитору. Как правило, для этой услуги оформляется письменное заявление на запрос. От заявителя будет нужен паспорт.

- Обратиться в любую банковскую структуру. Это доступно, даже если вы не обслуживаетесь как клиент. Предъявите паспорт и напишите заявление. Услуга платная, и у каждой организации собственный тариф: 180–300 рублей.

- Получить в НБКИ. В этом варианте заполняется нотариально заверенное заявление и оплачивается услуга через любой банк (стоимость 300 рублей). Реквизиты получателя размещены на официальном портале НБКИ, или можно заплатить через сам портал.

- Узнать в любом БКИ. Понадобится паспорт и заявление. Услуга стоит 300 рублей.

Рекомендуется хранить код в надежном месте, чтобы избежать ненужных финансовых затрат и беспокойств в поисках вариантов формирования нового шифра.

Информация о коде субъекта КИ онлайн

Типична ситуация, когда заемщики интересуются, как узнать код субъекта кредитной истории онлайн. Подобного сервиса, где доступен собственный кредитный пароль в интернете, нет, поскольку сведения персональны и охраняются от доступа по законодательству. Чтобы информацией не воспользовались махинаторы, предусмотрено личное обращение субъекта или отправка запроса почтой.

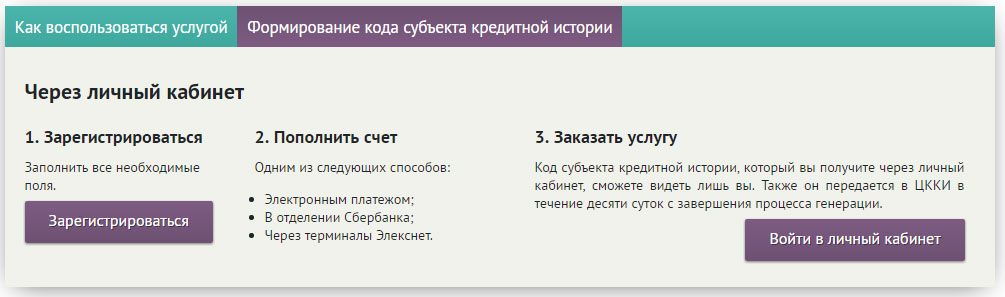

В режиме онлайн можно заполнить и направить запрос в конкретное БКИ:

- через личный кабинет клиента на сайте банка-кредитора, если банковская организация оказывает подобную услугу;

- через ЦККИ.

Отсутствует код: где получить

Шифр может отсутствовать, если не сформирован или потерян, либо заем был получен до вступления в силу закона о КИ. Тогда субъект может получить новый идентификатор.

Организации, в которые следует обращаться за новым кодом, и алгоритм действий:

- НБКИ:

- На сайте скачать бланк заявки.

- Заверить у нотариуса подпись на заполненной форме.

- Оплатить онлайн комиссионный сбор на портале НБКИ.

- Заявку и копию платежной квитанции отправить почтой по адресу НБКИ: 121069, Москва, Скатертный переулок, дом 20/1.

- Получить отчет по указанному в письме адресу заявителя.

- Банк, первоначальный кредитор:

- Обратиться в банк, где получен первый после 2006 года кредит.

- Оформить заявление и согласие на обработку персональных данных.

- Заплатить за услугу.

- Получить отчет.

- Новый кредитор:

- Оформить кредит на небольшую сумму.

- Назначить код, подписывая договор.

- Получить договор или отдельное приложение с паролем.

Замена кода: причины, необходимость

Законодательно субъект наделен правом сменить персональный номер. Цель замены — обеспечить безопасность собственной информации. Такая необходимость возникает еще при потере кода. Вместе с тем получение новых кодовых параметров не означает автоматическое обнуление негативного финансового прошлого.

Получая новый заем, клиент формирует новый идентификатор, автоматически заменяющий прежний. Если потом отыскивается ранее сформированный шифр, он считается недействительным. При забывчивости или потере пароль не восстанавливается, а формируется снова через банковскую структуру, ЦККИ или БКИ. Услуга по замене и аннулированию платная.

Одна из причин ответа Центрального каталога на запрос по досье, что информация не обнаружена и требуется уточнение реквизитов запроса, — неверное указание кода или указание уже аннулированного пароля. При допущенных опечатках запрос отправляется снова, что продлевает сроки отчета. Поэтому при заполнении бланка проверяйте внимательно кодовые параметры, в частности при замене.

Дополнительный код

Заемщику дано право предоставлять отдельным пользователям дополнительный код. Такой вид пароля действителен два месяца и аннулируется ЦККИ.

Как получить код субъекта кредитной истории (дополнительный):

- на портале Банка России в блоке «Кредитные истории» заполнить соответствующий бланк, указав действующий основной код;

- через банковскую структуру или БКИ без указания основного кода.

Что такое код субъекта кредитной истории и как его узнать

При оформлении заявки на кредит у клиента иногда спрашивают номер кода субъекта кредитной истории. Он был введен законодательно еще в 2005 году для нужд Национального бюро кредитных историй, но банки активно стали использовать этот удобный идентификатор только недавно. Он нужен для того, чтобы служба безопасности могла быстро отыскать, в каком БКИ находятся сведения о финансовом положении клиента.

При оформлении заявки на кредит у клиента иногда спрашивают номер кода субъекта кредитной истории. Он был введен законодательно еще в 2005 году для нужд Национального бюро кредитных историй, но банки активно стали использовать этот удобный идентификатор только недавно. Он нужен для того, чтобы служба безопасности могла быстро отыскать, в каком БКИ находятся сведения о финансовом положении клиента.

Что такое код субъекта кредитной истории и для чего он служит

Это некий идентификатор, состоящий из произвольного числа цифр и букв, который позволяет быстро разыскать, в каком именно из многочисленных БКИ находится финансовая история клиента. Уже потом служба безопасности адресно запрашивает сведения, и на их основе менеджер решает, выдавать или нет кредит.

Для гражданина польза в знании своего кода кредитной истории тоже имеется, и немалая. Так, он может:

- изменять или удалять код в режиме реального времени прямо на сайте Центробанка;

- формировать дополнительные идентификаторы, которые помогут защитить кредитную историю от несанкционированного доступа со стороны определенных людей или организаций;

- запрашивать в режиме онлайн сведения о себе на сайте Национального бюро КИ.

Чаще всего узнать код субъекта кредитной истории нужно как раз для этого – посмотреть сведения о себе глазами банка и определить, хотя бы навскидку, одобрят ли вам новый заем или нет. Бывает, что история хранится в нескольких бюро одновременно. Однако для всех сведений будет один идентификатор, что в результате помогает собрать о заемщике более полную и правдивую информацию.

В первый раз код формируется при заключении договора займа или кредитования в банке. Если вы ранее никогда не брали кредит или не указывали в документах некую «секретную комбинацию» или «кодовое слово», то этого идентификатора у вас, скорее всего, нет. Произвольно финансовая организация не имеет права присваивать код к договору, но она могла это сделать с вашего согласия.

То, как выглядит код, регламентировано Указанием Центрального Банка от 31 августа 2005 №1610-У. Обычно это шифр из нескольких букв и цифр. Примеры:

Эксперты советуют использовать цифры и буквы латинского алфавита, хотя возможны и кириллические знаки. Однако из-за некорректной работы сайта ЦБ могут возникнуть проблемы со славянскими буквами. Так что лучше обезопаситься.

5 способов узнать свой код

Есть несколько вариантов:

- Самый простой – посмотреть на договоре кредитования или в приложении к нему. Для этого надо найти самый последний документ, в котором фигурирует этот код. Внимание: вы могли по просьбе менеджера банка указать произвольную «кодовую» комбинацию, которая и заменила прежний идентификатор. Это означает, что предыдущий код уже недействителен, и по нему информацию вам не предоставят. Не беспокойтесь – это нормально. При оформлении нового займа вы имеете полное право сменить код субъекта кредитной истории, и на текущей КИ это никак не отразится.

- Если на договоре код не указан, то нужно обратиться в банк, где вы оформляли кредит. Возможно, придется оформлять заявление на запрос, но обычно получить эти сведения не составляет труда.

- Если по какой-то причине вы не хотите обращаться в этот банк, или если кредитов не брали давно, то можно подойти в любой достаточно крупный банк и запросить нужную информацию. Эта операция платная – придется выложить от 180 до 300 рублей за запрос. Но зато вы сможете получить свой код в максимально короткие сроки.

- За запросом идентификатора можно обратиться в Национальное бюро КИ. Для этого надо заполнить заявление, заверить его подлинность у нотариуса, оплатить в любом банке квитанцию (300 рублей, реквизиты НБКИ есть на официальном сайте учреждения) и отправить ее по почте по адресу НБКИ: 121069, Москва, Скатертный переулок, дом 20/1.

- Узнать искомую комбинацию можно и в любом Бюро кредитных историй. Вам нужно подойти с паспортом и оставить заявление на восстановление или замену идентификатора. Стоимость услуги 300 рублей.

Как сформировать код?

В ходе поисков может выясниться, что у вас нет никакого кода. Это возможно, если вы ни разу не брали кредит, либо он был получен и закрыт еще до 2006 года. В таком случае вам нужно оформить код, чтобы в дальнейшем без проблем получать сведения о своей КИ и смело указывать идентификатор на всех договорах без опасения, что вашу КИ перепутают с историей однофамильца.

Для этого нужно:

- скачать с сайта НБКИ образец заявления;

- заполнить его от руки или распечатать на принтере;

- заверить подлинность подписи у нотариуса;

- оплатить квитанцию (300 рублей) в любом отделении банка с указанием реквизитов НБКИ;

- отправить письмо с заявлением и квитанцией по адресу НБКИ.

Но чтобы сэкономить деньги и время, можно поступить проще. Если возникла необходимость в кредите, просто нужно попросить менеджера указать в договоре новый код субъекта кредитной истории. Если он ранее не был сформирован, то он появится в НБКИ автоматически. Если ранее действовала другая комбинация – она заменится.

Можно ли узнать код онлайн?

Многих интересует, возможно ли получение этого идентификатора в интернете. Как такового сервиса, в котором можно было бы «вбить» фамилию и паспортные данные заемщика и заполучить доступ к его кредитной истории, нет. Эта информация является сугубо индивидуальной и охраняется законом. А поскольку паспортными данными могут легко завладеть мошенники, то узнать код субъекта допускается только при личном обращении или при формировании официального запроса по почте.

Стоит опасаться махинаторов в сети, которые предлагают:

- «подчистить» кредитную историю – это физически невозможно, изменить в лучшую сторону ее можете только вы сами, вовремя отдавая долги;

- получить идентификатор кредитной истории – в лучшем случае вам вышлют случайную комбинацию, в худшем – просто лишитесь денег;

- заказать кредитную историю онлайн – вы можете располагать этими данными, только оформив официальный запрос в бюро.

Максимум, что можно сделать в интернете, зная свой код, – оформить запрос в конкретное бюро через интерфейс личного онлайн-кабинета в интернет-банке, и то при условии, что ваш банк предоставляет такую услугу. Единожды в год это можно сделать совершенно бесплатно.

На сайте НБКИ запрашивать сведения, зная код субъекта, можно хоть каждый день в режиме онлайн, но платно, цена вопроса – 300 рублей.

Можно ли обойтись без кода?

В принципе, да. Этот идентификатор больше нужен для удобства, если вы хотите сразу отслеживать возникшие изменения в вашей финансовой истории. Для оформления запроса в конкретное бюро можно обойтись и без него.

Для получения КИ в большинстве случаев достаточно указать свои фамилию, имя и паспортные данные и пройти идентификацию. Данные будут направлены по почте или предоставлены в режиме онлайн.

Но так информацию можно получить только в крупных БКИ и только если вам точно известно, что ваша история хранится там. Если нужно узнать, где ваши финансовые дела «засветились», то без кода субъекта КИ не обойтись.

Еще один момент: иногда банки просят указать ваш идентификатор при оформлении заявки. Можно сослаться на то, что вы его не помните, и тогда служба безопасности самостоятельно сделает запросы в крупнейшие БКИ. Но не факт, что в конкретном бюро хранится вся нужная информация, и сведения о вас могут быть искажены. Если вы укажете код, то данные поступят в банк в полном объеме.

Кстати, если вы не указали в заявке код, это не повод отказать в кредите. Если банк не выдал заем только на этом основании, можно смело идти в суд.

Итак, код субъекта кредитной истории – это некий шифр, который позволяет установить, в каких бюро КИ хранятся сведения о заемщике. Банкам этот код нужен, чтобы быстро собрать всю информацию о клиенте. Самим гражданам он необходим для отслеживания изменений в КИ. Также, применяя дополнительные идентификаторы, он может запретить доступ к своей КИ для определенных организаций. Зная код, можно изменять или удалять его прямо на сайте Центробанка, а на сайте Национального БКИ в режиме реального времени получать сведения о состоянии кредитной истории.

Код субъекта кредитной истории – как узнать и как выглядит в 2019 году?

Как узнать код субъекта кредитной истории?

![]() Код субъекта кредитной истории представляет собой вариант цифрового пароля, который сформирован из буквенных символов и цифр. Пароль является ключом доступа к базе Центрального каталога кредитной истории. Здесь любой гражданин может уточнить информацию о том, в каком БКИ хранятся данные по кредитным историям конкретного человека. Но далеко не все в курсе о том, как узнать код субъекта кредитной истории.

Код субъекта кредитной истории представляет собой вариант цифрового пароля, который сформирован из буквенных символов и цифр. Пароль является ключом доступа к базе Центрального каталога кредитной истории. Здесь любой гражданин может уточнить информацию о том, в каком БКИ хранятся данные по кредитным историям конкретного человека. Но далеко не все в курсе о том, как узнать код субъекта кредитной истории.

Этот пароль является уникальным ключом доступа с повышенным уровнем безопасности. Код субъекта можно самостоятельно использовать на официальном сайте Банка России. Именно здесь при его идентификации доступна информации о расположении кредитных историй в определенном БКИ. Дополнительно на сайте ЦБ РФ можно изменить или даже удалить свой код субъекта.

Уникальность такого ключа заключается в том, что он имеет особую цифровую структуру и доступен только одному человеку. Посторонние лица при наличии у них вашего паспорта не смогут пройти идентификацию на сайте ЦБ РФ, так как код субъекта не фиксируется в паспорте, а отдельно задается самим гражданином.

Код субъекта выдается при первом обращении в банк для оформления кредитных средств. Этот пароль указывается в договоре или же в отдельном приложении к нему. Также при первом оформлении кредита сам код и новая кредитная история пересылаются банковским учреждением в БКИ.

Каким способом можно уточнить персональный код субъекта кредитной истории

![]() Итак, если код субъекта фиксируется в кредитном договоре с банком, то на страницах этого документа вы беспрепятственно сможете его найти. Где в договоре конкретно расположена эта информация? Откройте первую страницу и посмотрите в самый верх правого угла. Здесь должен быть зафиксирован код субъекта, который приписан непосредственно к вам.

Итак, если код субъекта фиксируется в кредитном договоре с банком, то на страницах этого документа вы беспрепятственно сможете его найти. Где в договоре конкретно расположена эта информация? Откройте первую страницу и посмотрите в самый верх правого угла. Здесь должен быть зафиксирован код субъекта, который приписан непосредственно к вам.

Однако ряд банков, включая и Сбербанк, предпочитают не указывать данную информацию на страницах официального кредитного договора. Эти финансовые организации убеждены, что код субъекта кредитной истории является предметом внутренней документации и не подлежит публичной печати.

И как узнать код кредитной истории, если на банковском договоре отсутствует соответствующее обозначение? Вам необходимо лично посетить отделение банка, где ранее оформлялся кредит. У сотрудника банка вы можете запросить предоставление кода субъекта, но будьте готовы предоставить личный паспорт или иной документ для подтверждения личности. Впрочем, нередко банковские сотрудники могут отказать своему клиенту в выдаче подобной информации.

Если код субъекта не был указан на банковском договоре и сотрудник финансовой организации отказался выдавать на руки такую информацию, то у вас остается всего один выход. Необходимо будет сформировать и отправить официальный запрос в ЦККИ. Запрос необходимо оформить правильно с юридической точки зрения, заверить у нотариуса и отправить специальной корреспонденцией в почтовом отделении. Ожидать ответа можно в течение 1-3 дней.

Операции с кодом субъекта кредитной истории

![]() Некоторые люди все еще задаются вопросом касательного того, как выглядит код субъекта кредитной истории. Он выполнен в особой комбинации цифр и букв и не имеет четко обозначенной длины. Он уникален по своей форме и длине. Однако есть и определенный порядок формирования кода субъекта, который был принят Центробанком в отдельном постановлении в 2005 году.

Некоторые люди все еще задаются вопросом касательного того, как выглядит код субъекта кредитной истории. Он выполнен в особой комбинации цифр и букв и не имеет четко обозначенной длины. Он уникален по своей форме и длине. Однако есть и определенный порядок формирования кода субъекта, который был принят Центробанком в отдельном постановлении в 2005 году.

- Проводить операции с данным паролем можно через сайт ЦБ РФ.

- Здесь его можно изменить или удалить. Все эти шаги выполняются в онлайн режиме в варианте удаленного доступа.

- В случае, когда заемщик потерял пароль, ему потребуется создать новый, так как код субъекта нельзя восстановить. С этой целью требуется обратиться в отделение банка, где необходимо передать работнику заявление о смене текущего кода. На 2019 год данная услуга оплачивается по фиксированной ставке – 300 рублей.

Ваши действия при отсутствии кода субъекта в единой базе

![]() Если гражданин России оформлял кредитное соглашение с банком до 2006 года, то в базе код субъекта будет отсутствовать. Дело в том, что до 2006 года не существовало законопроекта, который бы официально обязывал заемщика кредитных средств получать пароль. В практике есть и такие случаи, когда сотрудники банка забывали уведомить клиента о надобности выделения кода субъекта. Иногда заемщики самостоятельно могли отказаться от предоставления им персонального пароля. Такие случаи имеют место быть в современной практике.

Если гражданин России оформлял кредитное соглашение с банком до 2006 года, то в базе код субъекта будет отсутствовать. Дело в том, что до 2006 года не существовало законопроекта, который бы официально обязывал заемщика кредитных средств получать пароль. В практике есть и такие случаи, когда сотрудники банка забывали уведомить клиента о надобности выделения кода субъекта. Иногда заемщики самостоятельно могли отказаться от предоставления им персонального пароля. Такие случаи имеют место быть в современной практике.

В такой ситуации становится непонятным как и где взять код субъекта кредитной истории. Получить персональный идентификатор можно по официальному заявлению в том банке, где заемщиком был взят первый кредит. При получении кода заявитель также дает личное согласие на предоставление своей кредитной истории в БКИ.

Есть и еще одна хитрость, которой пользуются некоторые граждане. Можно открыть новый кредит в банке, а при подписании договор просто указать уже новый идентификатор. Он сменит старый код субъекта и впредь будет использоваться при доступе к единой базе.

Уточнить информацию о месте хранения данных по кредитной истории можно и при отсутствии кода субъекта. Необходимо выполнить следующие шаги:

- Посетить офис БКИ или отделение банка.

- Составить заявление с запросом на получение соответствующей информации из кредитной истории.

- Ожидать ответа в течение 1 суток.

Альтернатива коду субъекта

![]() Сегодня существует также дополнительный код субъекта, который активно используется в базах доступа кредитных данных. Так, дополнительный код субъекта – это скомбинированный аналог цифрового идентификатора, действие которого рассчитано на 30 календарных дней. Такой пароль используется третьими лицами для доступа к кредитной истории и ее данным касательно определенного субъекта. Такой код используется банками и финансовыми учреждениями при обращении клиента.

Сегодня существует также дополнительный код субъекта, который активно используется в базах доступа кредитных данных. Так, дополнительный код субъекта – это скомбинированный аналог цифрового идентификатора, действие которого рассчитано на 30 календарных дней. Такой пароль используется третьими лицами для доступа к кредитной истории и ее данным касательно определенного субъекта. Такой код используется банками и финансовыми учреждениями при обращении клиента.

Создание дополнительного кода субъекта производится через сайт Центробанка. Здесь имеется соответствующее меню для генерации нового пароля.

Видео: Тонкости хранения кредитной истории

Видео: Как проверить кредитную историю онлайн бесплатно

В итоге

Мы рассмотрели и объяснили читателю, где посмотреть, как найти и использовать в дальнейшем код субъекта кредитной истории. Это важный персональный идентификатор, который не стоит терять и забывать. Используйте его на свое усмотрение для личных нужд. Удачи.

Mir Creditov .info

Руслан Батищев

Куда вложить деньги физическому лицу

Сложные проценты.

Как 1% в день становится равен 3678.3% годовых?

Код субъекта кредитной истории

Все о коде субъекта кредитной истории: что это, для чего используется, где получить.

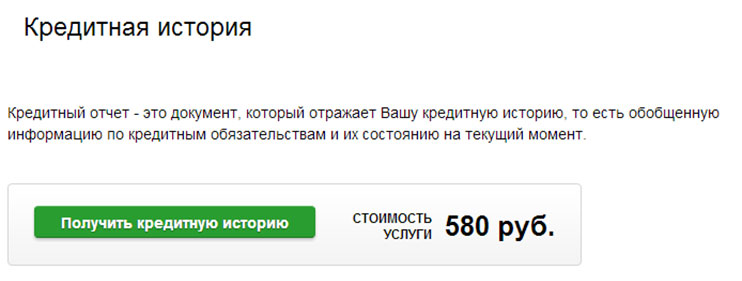

Эффективный способ заранее оценить шансы на получение кредита – проверить, насколько хороша ваша кредитная история. Конечно, это актуально только в случае, если Вы уже оформляли займы, иначе она просто отсутствует.

Получить кредитный отчет можно в бюро, где он хранится, причем это могут быть одна или несколько организаций. Чтобы выяснить, какие бюро владеют информацией по вашим кредитам, полезно иметь код субъекта кредитной истории.

Что это такое?

Код субъекта – это что-то вроде пин-кода банковской карты, посредством которого можно через специальную форму на сайте ЦБР запросить перечень организаций, содержащих ваше кредитное досье.

Устанавливается он самим заемщиком при оформлении займа. Согласно требованиям Центрального банка пароль должен содержать 4-15 символов и включать цифры и буквы кириллического или латинского алфавита. Одновременно использовать русские и латинские буквы запрещается. Для гарантии корректного распознавания пароля системой ЦБР рекомендуется применять латинские символы.

Как выглядит код субъекта кредитной истории (примеры):

Для чего нужен код субъекта КИ?

Пароль применяется для идентификации лиц, запрашивающих сведения об организациях, содержащих кредитное досье. Он защищает конфиденциальную информацию от посторонних людей, желающих узнать, где хранятся данные о ваших кредитах.

Зная код, можно производить следующие действия:

- дистанционно запрашивать информацию о БКИ из единого реестра кредитных историй;

- формировать дополнительные коды для отдельных пользователей;

- изменять/аннулировать текущий пароль.

Впрочем, наличие займа не гарантирует того, что у Вас имеется код субъекта. Банки не вправе присваивать заемщику этот идентификатор, и если Вы не укажете код в договоре, данные будут передаваться без него.

Как получить код субъекта КИ?

Обычно код присваивается в процессе оформления первого кредита. Вы выбираете произвольный набор символов и указываете его в договорной документации, а банк пересылает его вместе с данными о выданном займе в бюро, с которым сотрудничает. В свою очередь, БКИ направляет код и сведения о кредите в ЦККИ.

Одновременно разрешается иметь один пароль. Если в процессе получения очередного займа указать новый идентификатор, старый автоматически аннулируется.

Как узнать код субъекта кредитной истории?

Если Вы забыли пароль, единственный вариант узнать его – проверить документацию, где Вы могли его указать. Если пароль в документах отсутствует, восстановить его не получится. Вместо этого можно сформировать новый идентификатор.

Делается это следующими способами:

- через банк;

- через партнеров и агентов Бюро Кредитных Историй (БКИ);

- через БКИ.

Чтобы назначить новый идентификатор, надо обратиться с паспортом в любой банк или БКИ и оформить заявление. Запрос перенаправят в Центральный каталог кредитных историй (ЦККИ), после чего выбранный вами код активируется. Услуга платная, за ее предоставление организации взимают комиссию (в среднем, 300 руб.).

Как узнать код онлайн?

Специального бесплатного сервиса, посредством которого можно по паспортным данным получить код субъекта КИ, нет. Сведения о пароле являются конфиденциальными и не предоставляются без личной идентификации заемщика.

В интернете немало сайтов, предлагающих платно «подправить» кредитную историю или дистанционно узнать код субъекта, но, воспользовавшись их услугами, Вы можете получить недостоверную информацию или просто потеряете деньги.

Для формирования кода субъекта кредитной истории через интернет, следует пользоваться услугами только официальных партнеров БКИ. В частности, подобную услугу предоставляет ЗАО «Агентство кредитной информации» (сайт: akrin.ru) — это официальный партнер и агент Национального бюро кредитных историй (НБКИ).

Для формирования кода субъекта кредитной истории онлайн, через сайт akrin.ru потребуется:

- Зарегистрироваться на сайте и пройти процедуру идентификации личности (при наличии водительского удостоверения или загран.паспорта, подтвердить личность можно будет онлайн).

- Пополнить счет.

- Заказать услугу (стоимость изменения или формирования кода субъекта КИ стоит 300 руб.).

Можно ли узнать код кредитной истории через Сбербанк-онлайн?

Через интернет в частности можно направить в онлайн-кабинете запрос на получение кредитной истории в конкретном БКИ, при этом не все банки предоставляют такую услугу.

Через Сбербанк Онлайн можно направить запрос на получение кредитной истории из «Объединенного кредитного бюро». Документ будет содержать сведения о кредитах (погашенных и действующих), кредитный рейтинг и информацию о запросах сторонних организаций (банки, компания-работодатель), интересовавшихся вашей кредитной репутацией. Услуга предоставляется платно.

Узнать через Сбербанк Онлайн код субъекта кредитной истории нельзя. Чтобы отправить заявку на формирование пароля придется лично прийти в отделение банка с паспортом.

Как обойтись без кода?

В настоящее время, запросить информацию о БКИ в которых хранится ваша кредитная история, можно через портал государственных услуг Российской Федерации, подробнее о том как это сделать, описано тут.

Послать запрос в ЦККИ без кода можно через офис любого банка, БКИ, почтовое отделение или нотариуса. Вам потребуется предоставить паспорт и заполнить соответствующее заявление, в котором надо будет указать персональные данные. Ответ от ЦККИ с перечнем БКИ, в которых хранятся сведения о кредитах, поступит на ваш электронный адрес.

Для получения кредитного отчета придется обратиться непосредственно в БКИ, указанные в письме. Следует помнить, что раз в год каждый гражданин может оформить запрос на выдачу кредитной истории бесплатно.

Что такое код субъекта кредитной истории и как его узнать

При повторном кредитовании каждый заемщик тянет за собой положительные или отрицательные последствия предыдущих обязательств в виде финансового рейтинга. Чтобы очередной займ одобрили, требуется указать персональный код субъекта кредитной истории. Действие дает возможность узнать подробности погашенных и действующих кредитов.

На каждое физическое лицо есть уникальный идентификатор. Он позволяет вести учет материальных обязательств в разных банках.

Обратите внимание! Ни один кредитор не может без позволения заемщика создать и внести в базу пароль. Сочетание знаков придумывает должник, а затем передает его банковским сотрудникам.

Что такое код субъекта кредитной истории?

У каждого заемщика есть КИ. Это досье, собранное на человека, с учетом фактов кредитования в компаниях, имеющих аккредитацию ЦБ РФ. Справка храниться в БКИ. Есть несколько БКИ. Чтобы банк имел возможность оперативно делать запрос, требуется знать, в каком именно бюро содержатся сведения. В ряде ситуаций есть возможность распределения информации по двум или нескольким бюро. К примеру, если человек переезжал из города в город.

В базу поступают данные о заключении сделки, сумме кредита, завершении кредитования и проблемах – невыплатах более 3 месяцев. Заемщик переходит в ранг неплательщика, рейтинг падает. Подают данные все финансовые организации, имеющие аккредитацию Центрального Банка России, будут учтены:

- потребительские кредиты;

- автокредиты;

- целевые займы на приобретение товаров в магазинах;

- ипотеки;

- микрозаймы в МФО;

- кредитные карты.

Перечисленные организации имеют право узнать код субъекта кредитной истории перед заключением очередного договора кредитования.

Доступ имеет и физическое лицо. Данные, предоставляемые БКИ, не являются полными. Предоставляется часть, позволяющая удостовериться в кредитоспособности заемщика.

Обратите внимание! Если МФО делает заманчивое предложение «займ без проверки кредитной истории», это не нужно понимать дословно. В большинстве случаев запрос в бюро делается. Просто микрофинансовые компании в 95% случае закрывают глаза на низкий рейтинг.

Так как узнать код субъекта кредитной истории без согласия заинтересованной стороны невозможно, обратите внимание на соответствующую запись в контракте. Подписывая договор, клиент разрешает пользоваться информацией.

В случае наличия одного бюро, проблем бы не возникло, но так как их десятки, а сводные данные хранятся только в ЦККИ (центральный каталог), запрос в него бывает рассмотрен только по уникальному идентификатору.

Как получить код субъекта кредитной истории бесплатно – заключить первую сделку

КСКИ не присваивается каждому физическому лицу. Им обладают исключительно заемщики после заключения первого договора кредитования. При этом буквенное и цифровое сочетание придумывается пользователем. Впоследствии его можно будет заменить, но услуга редко требуется.

КСКИ не присваивается каждому физическому лицу. Им обладают исключительно заемщики после заключения первого договора кредитования. При этом буквенное и цифровое сочетание придумывается пользователем. Впоследствии его можно будет заменить, но услуга редко требуется.

При отсутствии кредитного опыта банковский сотрудник при подписании контракта просит придумать код. Дополнительные названия – пароль или ПИН-код. После согласия заемщика он передается в бюро и ЦККИ, заводится досье.

Оплачивать услугу не требуется.

Как выглядит код субъекта кредитной истории в договоре?

Комбинация имеет цифры и буквы. Используется кириллическая и латинская раскладка.

Обратите внимание! Рекомендуем пользоваться английскими буквами, российские не всегда корректно прочитываются, могут возникнуть проблемы.

Длина КСКИ – от 4 до 15 символов. Необходимо создать сложную комбинацию – защита от взлома. Оптимально – от 8-10 знаков.

В договоре его можно найти внутри текста или в приложении.

Где взять персональный код субъекта кредитной истории и как часто это можно делать?

Узнать КСКИ необходимо в случае, когда заемщик хочет оценить финансовый рейтинг непосредственно перед обращением за займом. Согласно закону, раз в год физическое лицо имеет право бесплатно сделать запрос в любое бюро.

Если вы знаете, где находится БКИ, хранящее вашу КИ, проблем не возникнет. В обратном случае понадобится делать запрос в центральный каталог.

Предложим несколько распространенных вариантов.

Как узнать код субъекта кредитной истории в Сбербанке

Один из самых крупных банков страны предлагает обратиться на интернет-сайт «Сбербанк онлайн». Необходимо зайти в личный кабинет и задать соответствующий вопрос. После оформления банка потребуется дождаться завершения процедуры – сведения будут выданы пользователю в ближайшем отделении в печатном виде.

Вторая возможность – обратится в отделение банка за информацией. С собой необходимо иметь паспорт – идентификация происходит по паспортным данным.

Сбербанк предлагает услугу замеры КСКИ без дополнительной комиссии. Цена устанавливается Центробанком. На 2019 год она составляет 300 рублей.

Возможность получить дополнительный код субъекта кредитной истории онлайн

Фактически каждое бюро имеет интернет-сайт, на нем можно оставить заявление. Запрос будет рассмотрен в течение 10 дней.

Фактически каждое бюро имеет интернет-сайт, на нем можно оставить заявление. Запрос будет рассмотрен в течение 10 дней.

Процедура подачи заявления происходит через сайт, но ответ не может быть представлен онлайн.

Обратите внимание! Нет ни одного способа для получения пароля через интернет. Если вам поступило такое предложение, будьте бдительны. Существует возможность, что это мошенники, желающие узнать паспортные данные и подробности кредита.

Сведения хранятся в печатном виде в бюро, а в сети они представлены только в зашифрованном виде. Этот метод используется для защиты клиентов. Поэтому после запроса данные предоставляются в распечатанном виде.

В случае утери кода субъекта кредитной истории, он не подлежит восстановлению – потребуется заводить новый.

Дополнительный код

Он предлагается заемщику, когда в сделке участвуют третьи лица. Это аналог, действующий 30 суток. Он дает возможность сделать запрос. Им пользуются банки перед тем, как одобрить или отклонить заявление на кредит.

Инструкция, как получить КСКИ

Если вы забыли свой пароль, можно найти его в последнем договоре кредитования. Если по истечении времени вы его потеряли, следует обратиться в отделение банка, чтобы взять копию контракта.

Иногда бывает проще получить новый идентификатор. Для этого следует обратиться в любую кредитную организацию. С их помощью и суммой в размере 300 рублей будет оформлен запрос в ЦККИ.

Можно сделать все в обход банка. Для этого требуется написать заявление, заверить его нотариально (факт вашей личной подписи), прикрепить копию квитанции и отправить письмом по адресу 121069, Москва, Скатертный переулок, дом 20/1. Здесь находится Национальное Бюро. Затем оттуда пришлют ответ.

И самый простой способ – обратиться напрямую в ЦККИ с таким же пакетом документов.

Можно воспользоваться сайтом Центробанка и пройти по ссылке: https://www.cbr.ru/ckki/zh/. Это удобный сервис, на котором можно поменять действующий пароль или получить дополнительный код. Функция возможно только для пользователей, которые знают свой действующий идентификатор.

В статье мы рассказали о коде субъекта кредитной истории и том, что это значит для пользователей и банков.