Дивиденды ПАО Мечел 2020: размер и дата ближайшей выплаты

18 октября 2019

Добрый день, уважаемые читатели!

Мечел – российский и мировой лидер в секторах добычи угля и горной металлургии. Неоднозначный актив с точки зрения инвестирования: у компании много проблем. Сегодня поговорим о том, какие выплатит Мечел дивиденды в 2019, и о перспективах инвестирования в акции промышленного гиганта.

Дивидендная политика

Принята 20.01.2016. Принципы дивидендной политики:

- соответствие нормам российского законодательства;

- баланс интересов Мечела и интересов держателей акций;

- высокие стандарты корпоративного управления;

- увеличение дивидендов при росте чистой прибыли;

- прозрачность расчетов;

- рост инвестиционной привлекательности компании.

База для расчета дивидендов Мечела -– чистая прибыль. Доля, направляемая на выплаты по обыкновенным акциям, в Уставе не закреплена. Между держателями префов распределяют 20 % чистой прибыли. Если выплаты на одну АО больше, чем на одну АП, то дивиденды по префам должны быть увеличены.

Вопрос о целесообразности выплат по итогам отчетного периода рассматривается Комитетом по инвестициям и стратегическому планированию при совете директоров.

На основании его рекомендаций совет директоров рассматривает предложения генерального директора относительно направлений распределения чистой прибыли и устанавливает долю, направляемую на выплаты акционерам.

При этом учитывают:

- чистую прибыль;

- потребность Мечела в капитале;

- внешние макроэкономические показатели и внутренние негативные изменения, которые могут ухудшить показатели операционной деятельности.

На ГОСА держатели голосующих акций могут не согласиться с рекомендациями совета директоров или вовсе отказаться от выплат.

Все дивиденды компании за последние 10 лет

| За какой год | Период | Последний день покупки | Дата закрытия реестра | Размер на акцию | Дивидендная доходность | Цена акции на закрытии | Дата выплаты |

|---|---|---|---|---|---|---|---|

| 2019 | 15 июл 2020 | 18 июл 2020 | 2,88 ₽ | 3,23% | 12.08.2020 | ||

| 2018 | год | 16 июл 2019 | 18 июл 2019 | 18,21 ₽ | 15,68% | 116,15 ₽ | 01.08.2019 |

| 2017 | год | 16 июл 2018 | 18 июл 2018 | 16,66 ₽ | 12,27% | 135,75 ₽ | 01.08.2018 |

| 2016 | год | 7 июл 2017 | 11 июл 2017 | 10,28 ₽ | 8,42% | 122,1 ₽ | 01.09.2017 |

| 2015 | 7 июл 2016 | 11 июл 2016 | 0,05 ₽ | 0,14% | 36,28 ₽ | 01.09.2016 | |

| 2014 | 8 июл 2015 | 11 июл 2015 | 0,05 ₽ | 0,11% | 44,25 ₽ | 01.08.2015 | |

| 2013 | 9 июл 2014 | 11 июл 2014 | 0,05 ₽ | 0,2% | 24,5 ₽ | 01.08.2014 | |

| 2012 | 17 мая 2013 | 17 мая 2013 | 0,05 ₽ | 0,09% | 58,65 ₽ | 01.07.2013 | |

| 2011 | 22 мая 2012 | 22 мая 2012 | 31,28 ₽ | 16,09% | 194,44 ₽ | 01.08.2012 | |

| 2010 | 20 апр 2011 | 20 апр 2011 | 26,21 ₽ | 01.07.2011 |

Какие дивиденды выплатят в 2019 году

Когда выплатят дивиденды в 2019 году

18.07.2019 произошло закрытие реестра. Следующая дата дивидендной отсечки – 18.07.2020. Торги идут в режиме «Т + 2». Для получения выплат необходимо приобрести бумаги за 2 дня до указанной даты. Выплаты осуществляют в течение 25 дней после закрытия реестра.

Доходность акций

Мечел платит дивиденды раз в год, промежуточных не было ни разу. С 2013 выплаты идут только по привилегированным акциям.

У компании много проблем, которые могут привести к ухудшению финансовой ситуации и снижению выплат:

- рискованная бизнес-стратегия;

- слабая финансовая отчетность;

- хроническое недоинвестирование, отсутствие необходимой модернизации;

- высокая долговая нагрузка (в 16 раз превышает капитализацию на Московской бирже);

- абсолютная зависимость от государственных банков-кредиторов (могут подать иск о банкротстве, запретить выплаты по привилегированным акциям, начать отчуждение активов в свою пользу без компенсации);

- прогнозное снижение цен на уголь;

- резкий рост производственных затрат ( на 40 % );

- отсутствие драйверов роста;

- продажа основного месторождения Эльга, завершение добычи в Нерюнгри в 2029-м.

Как приобрести акции и получать дивиденды

Стоит принимать во внимание комиссию брокера и биржи, которые снижают итоговую доходность. Прямые планы продаж акций компания не практикует. Приобретение ценные бумаги у физических и юридических лиц сопряжено с большими сложностями.

Лучшие брокеры

Список лицензированных брокеров, заслуживающих доверия:

По этим акциям платят дивиденды, но они опасны для начинающих

Практически все публичные российские компании отчитались за 2018 год. Инвесторы посчитали потенциальные дивиденды на основе дивидендных политик и уставов компаний.

Некоторые компании могут дать от 12 до 23% годовых одними дивидендами. Но здесь начинающего инвестора ждет ловушка: можно вложиться в бизнес, который больше не даст такую большую доходность.

Если вы еще не знаете, что такое закрытие реестра, дивидендный гэп и откуда берутся дивиденды, почитайте нашу статью.

Прогнозные дивиденды за 2018 год — 0,141 Р на акцию.

Текущая дивдоходность — 13,7% годовых.

количество акций «Энел России»

На чем зарабатывают. «Энел Россия» производит тепло и электричество с помощью гидроэлектростанций в Ставропольском крае, Тверской и Свердловской областях. В конце 2020 года заработает ветряная электростанция в Ростовской области, еще через год — в Мурманской.

В чем проблема. Компания опубликовала план до 2021 года с прогнозом чистой прибыли, которая будет постепенно падать каждый год.

Р ” aria-label=”Bar Chart” >

По дивидендной политике 65% чистой прибыли будут направлять на дивиденды до 2019 года. Что будет дальше — пока неизвестно. Я сделаю смелое предположение, что коэффициент выплат останется прежним. Но это лишь мое предположение.

Дивидендная доходность — отношение дивиденда к цене акции. Из-за падения прибыли размер дивиденда будет падать, а вместе с ней — дивидендная доходность по текущим ценам. Это с учетом моего предположения, что в 2020 и 2021 годах на дивиденды направят столько же, сколько и за 2018 и 2019 года.

За 2017 год компания заплатила 0,1449 Р дивидендов на акцию — то есть больше, чем за 2018 год. Прошлогодний дивидендный гэп компания до сих пор не закрыла. А за 2019 год будет еще меньше.

Цена акций «Энел России». График: Tradingview.com

Цена акций «Энел России». График: Tradingview.com

Что дальше. Руководство рассчитывает, что после запуска ветряных электростанций дела пойдут лучше, — в 2022 году ожидают рост доходов.

Еще компания пытается продать Рефтинскую ГРЭС: за нее предлагали 21 млрд рублей, но компания оценивает станцию в 27 млрд рублей. «Энел» может направить часть денег с продажи на специальные дивиденды.

Презентация стратегии «Энел России» до 2021 года, стр. 12 — рост доходов от возобновляемых источников энергииPDF, 1 МБ

Прогнозные дивиденды за 2018 год — 7,63 Р на акцию.

Текущая дивдоходность — 18,6% годовых.

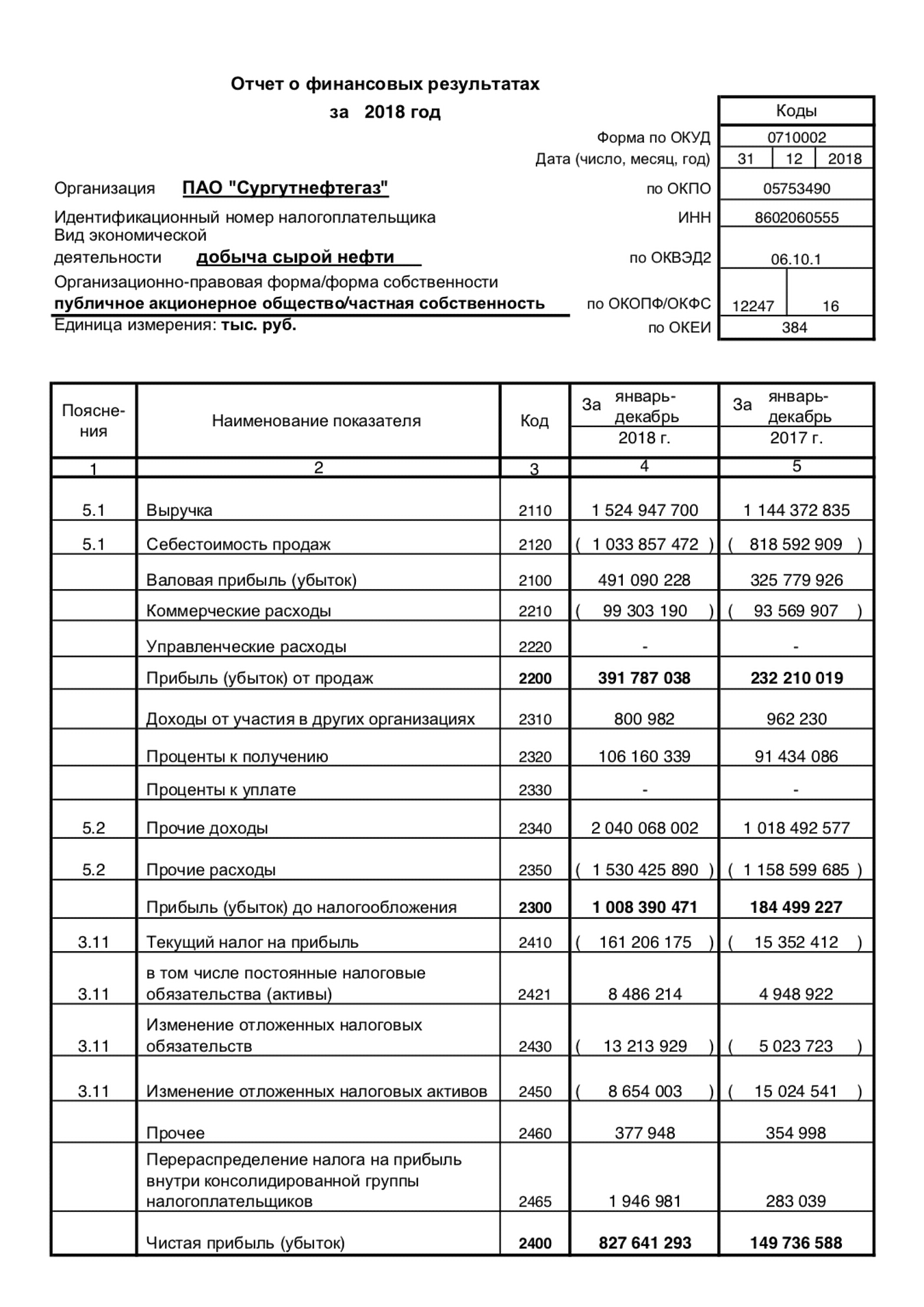

На чем зарабатывают. Основной бизнес — добыча и продажа нефти. Но так получилось, что компания скопила около 40 млрд долларов, которые держит на валютном депозите под 4% годовых.

В чем проблема. Чистая прибыль компании сильно зависит от курса доллара — и не факт, что он продолжит расти так же хорошо.

На привилегированные акции «Сургутнефтегаз» направляет 7,096% чистой прибыли. Чистая прибыль компании складывается из трех компонентов: прибыль от продаж нефти + проценты по вкладу + переоценка долларового вклада.

По российским стандартам бухгалтерского учета компании приходится делать переоценку валютного вклада и считать курсовую разницу. Для инвесторов важен курс доллара на 31 декабря: «Сургутнефтегаз» платит дивиденды один раз в год и берет прибыль из годового финансового отчета.

За год доллар вырос на 21%: на конец 2017 года он стоил 57,6 Р , на конец 2018 года — 69,47 Р . То есть благодаря росту доллара «Сургутнефтегаз» переоценил за год свой долларовый вклад примерно на 474 млрд рублей.

Проблема в том, что переоценка работает и в обратную сторону. Курс доллара на 2 апреля — 65,47 Р . По текущему курсу у «Сургута» от курсовой переоценки 160 млрд рублей убытка.

Получается так: чтобы компании повторить текущие дивиденды, доллар должен еще раз вырасти на 20%. Плюс должна вырасти цена на нефть до уровня 2018 года и продержаться большую часть года.

Финансовая отчетность «Сургутнефтегаза» по РСБУ за 2018 год, стр. 3

Финансовая отчетность «Сургутнефтегаза» по РСБУ за 2018 год, стр. 3

Прогнозные дивиденды за 2018 год — 18,2 Р на акцию.

Текущая дивдоходность — 17,8% годовых.

На чем зарабатывают. «Мечел» — холдинг, который владеет долями в других компаниях. Часть дочерних компаний добывает и продает различные виды угля. Еще есть несколько заводов, которые производят стальную продукцию.

В чем проблема. У «Мечела» крупные долги, которые не уменьшаются. Компании приходится согласовывать выплату дивидендов с кредиторами. Из-за этого получается забавная ситуация: дивиденды и дивидендная доходность растут последние три года, а акции никак не реагируют. За 2018 год выходит, что по акциям должны заплатить 19,5 Р дивидендов.

Устав «Мечела», п. 13.14 — размер дивидендов на привилегированные акции

В нулевые «Мечел» скупал стальные и угольные компании. Сверху прикупили несколько портов и гидроэлектростанцию. Главный акционер «Мечела» хотел создать компанию, активы которой будут дополнять друг друга, уменьшая расходы. ГРЭС даст электричество, уголь нужен для создания стали, а через порты экспортируют продукцию.

Покупки делались на заемные деньги и под залог акций. А потом акции в залоге у западных банков подешевели из-за финансового кризиса 2008 года. Банки потребовали дополнительный залог. «Мечел» получил помощь от власти: все-таки крупное предприятие.

Долг вырос еще больше, когда началась разработка Эльгинского месторождения в 2011 году. Уже тогда добыча угля на других крупных месторождениях падала. «Мечел» инвестировал в само месторождение, построил железную дорогу и купил порт Ванино. На бумаге выглядело все хорошо: на Эльге добывают коксующийся уголь — дорогую марку угля, а благодаря порту Ванино «Мечел» смог бы наращивать его отгрузку.

За 2018 год 83% операционной прибыли ушло на выплату процентов и пени. Из-за больших долгов у компании нет денег на инвестиции в бизнес — из-за этого страдают доходы. EBITDA снизилась к показателю год назад из-за недостаточного количества вагонов, которые транспортировали бы уголь. Руководство пытается успокоить инвесторов тем, что «Мечел» подготовил запасы, их доставят позже и это положительно отразится на доходах.

Операционная прибыль — доходы компании от основной деятельности — продажи угля и стали — за вычетом расходов на бизнес

«Мечел» за несколько лет незначительно снизил долговую нагрузку. Почти все заработанные деньги идут на выплату процентов, еще чуть-чуть остается на мизерное гашение долга.

Чистый долг — сумма кредитов и лизинга за вычетом денежных средств

Р ” aria-label=”Bar Chart” >

Из-за больших долгов у компании нет денег на крупные инвестиции. Из-за недоинвестирования доходы не растут. Менеджмент не дал внятного плана по выходу из ситуации. Каждый год прорыв в производстве и рост доходов переносится на следующий.

EBITDA — прибыль до уплаты налогов за вычетом процентов и амортизации

Р ” aria-label=”Bar Chart” >

В интернете ходят слухи: мол, кредиторы хотят продать Эльгинское месторождение. Кредиторы уже забрали 49% акций в месторождении, а теперь хотят найти покупателя на все 100%. Пока это слухи. Но ситуация противоречивая: допустим, «Мечел» продаст Эльгу — тогда появятся деньги на погашение трети долга. Но компания лишится актива, который прекратит падение добычи угля. Для нас, потенциальных инвесторов, это самый болезненный вариант погашения долгов.

Прогнозные дивиденды за 2018 год — 19,94 Р на акцию.

Текущая дивдоходность — 22,6% годовых на обыкновенные акции, 26,7% годовых — на привилегированные.

На чем зарабатывают. Производят каучук, пластик, полиэтилен и другую химическую продукцию.

В чем проблема. Компания решила выплатить дивиденды за три предыдущих года. Она не платила дивиденды за 2016 и 2017 годы: копила деньги на инвестиции в расширение производства.

За 2018 год решили заплатить с учетом двух предыдущих лет. В итоге получились большие дивиденды — 19,94 Р на акцию. После объявления акции выросли более чем на 40%. Проблема в том, что это единоразовые дивиденды, — таких щедрых выплат ждать в ближайшем будущем не стоит.

График цен на обыкновенные акции НКНХ. Источник: Tradingview.com

График цен на обыкновенные акции НКНХ. Источник: Tradingview.com

До 2016 года НКНХ направлял на дивиденды 30% чистой прибыли по РСБУ. Так вышло, что на нынешние дивиденды компания взяла по 50% из прибыли прошлых лет, — это дает нам надежду, что НКНХ продолжит направлять на дивиденды за следующие годы 50, а не 30% чистой прибыли.

Р ” aria-label=”Bar Chart” >

На данный момент нет предпосылок, чтобы НКНХ ежегодно платил по 19—20 Р дивидендов: для этого нужно увеличить прибыль в полтора раза. Пока можно прогнозировать 6—8 Р дивидендов в следующие годы.

Р на акцию” aria-label=”Bar Chart” >

Что дальше. На следующий день после выплаты дивидендов акции упадут приблизительно на размер этих дивидендов. Сейчас обыкновенные акции стоят 88 Р , привилегированные — 74,5 Р . После дивидендного гэпа акции будут стоить около 68 и 54 Р соответственно. И уже по таким ценам нужно смотреть на бизнес компании и на то, что хочет основной владелец — ТАИФ. В других компаниях ТАИФ выкачивает деньги с помощью дивидендов — история выкачивания всех свободных денег в «Татнефти» может повториться в НКНХ. Плюс чистая прибыль может начать расти за счет запуска новых заводов.

Количество акций НКНХ:

обыкновенных — 1 611 256 000,

привилегированных — 218 983 750

В итоге

Не забываем: все это частное мнение, а не рекомендация. И что эти акции на самом деле не хорошие и не плохие.

Акции «Энел России». До 2021 года бизнес компании будет падать. По прогнозу руководства, в 2022 году будет рост прибыли за счет ветряной электрогенерации. Плюс могут продать крупную ГРЭС — гипотетически часть денег могут направить на специальные дивиденды. Правда, продать ГРЭС не получается который год. Если верите в специальные дивиденды — наверное, лучше садиться в лодку заранее.

Привилегированные акции «Сургутнефтегаза». Акции хорошие, когда доллар растет по отношению к прошлогоднему значению. Сейчас покупать акции кажется уже поздно: привилегированные акции не дадут такой же большой дивиденд за 2019 год, как за 2018. Если только доллар резко не вырастет к концу года на десятки процентов.

Привилегированные акции «Мечела». Очень опасные акции для начинающих инвесторов. При этом неоднозначные: уменьшение долга без продажи Эльгинского месторождения должно толкнуть акции вверх.

Акции «Нижнекамскнефтехима». Компания заплатит единоразово крупные дивиденды — акции могут долго восстанавливаться после дивидендного гэпа. Платить по 19,94 Р за акцию дальше не смогут. Если попробовать рассчитать на коленке, будет выходить 6—8 Р на акцию. Компания неплохая — акции могут быть интересными после дивидендного гэпа.

Дивиденды Мечел привилегированные 2020

Быстрые ссылки

Прогноз ближайших дивидендов на одну акцию Мечел привилегированные сегодня

Акции покупаются лотами, поэтому мы округляем количество акций, чтобы получить полный лот. Также не забывайте про комиссии брокера и биржи.

Калькулятор дивидендов

Подписывайтесь на наш телеграм

История дивидендов ПАО “Мечел” привилегированные

Исторические данные по дивидендам и дивидендной доходности

| Купить до | Реестр | Дивиденд | Доходность | Цена на закрытии |

|---|---|---|---|---|

| 15 июл 2020 | 18 июл 2020 | 2,88 ₽ | 2,68 % | |

| 16 июл 2019 | 18 июл 2019 | 18,21 ₽ | 15,68 % | 116,15 ₽ |

| 16 июл 2018 | 18 июл 2018 | 16,66 ₽ | 12,27 % | 135,75 ₽ |

| 7 июл 2017 | 11 июл 2017 | 10,28 ₽ | 8,42 % | 122,1 ₽ |

| 7 июл 2016 | 11 июл 2016 | 0,05 ₽ | 0,14 % | 36,28 ₽ |

| 8 июл 2015 | 11 июл 2015 | 0,05 ₽ | 0,11 % | 44,25 ₽ |

| 9 июл 2014 | 11 июл 2014 | 0,05 ₽ | 0,2 % | 24,5 ₽ |

| 17 мая 2013 | 17 мая 2013 | 0,05 ₽ | 0,09 % | 58,65 ₽ |

| 22 мая 2012 | 22 мая 2012 | 31,28 ₽ | 16,09 % | 194,44 ₽ |

| 20 апр 2011 | 20 апр 2011 | 26,21 ₽ |

Курс акций Мечел АП на сегодня

Подписывайтесь на нас

Получите расширенный доступ к сервису по дивидендам

- Купить акции заранее и продать сразу после дивидендного гэпа в ноль, получив дивиденды.

- Купить акции после гэпа с расчетом на быстрое восстановление цены акции.

- Использовать 1 и 2 стратегии вместе.

Данные берутся на основе цены закрытия.

История закрытия дивидендного гэпа и оптимальной покупки

Когда нужно было купить, чтобы выйти после гэпа в ноль и как закрывался дивидендный гэп

| Купить до | Реестр | Дивиденд | Доходность | Цена на закрытии | Оптимальная дата покупки | Закрытие гэпа | ||

|---|---|---|---|---|---|---|---|---|

| 16 июл 2019 | 18 июл 2019 | 18,21 ₽ | 15,68 % | 116,15 ₽ | ░░░░ дн. | |||

| 16 июл 2018 | 18 июл 2018 | 16,66 ₽ | 12,27 % | 135,75 ₽ | ░░░░ дн. | |||

| 7 июл 2017 | 11 июл 2017 | 10,28 ₽ | 8,42 % | 122,1 ₽ | ░░░░ дн. | |||

| 7 июл 2016 | 11 июл 2016 | 0,05 ₽ | 0,14 % | 36,28 ₽ | гэпа не было | |||

| 8 июл 2015 | 11 июл 2015 | 0,05 ₽ | 0,11 % | 44,25 ₽ | гэпа не было | |||

| 9 июл 2014 | 11 июл 2014 | 0,05 ₽ | 0,2 % | 24,5 ₽ | гэпа не было | |||

| 17 мая 2013 | 17 мая 2013 | 0,05 ₽ | 0,09 % | 58,65 ₽ | гэпа не было | |||

| 22 мая 2012 | 22 мая 2012 | 31,28 ₽ | 16,09 % | 194,44 ₽ | нет данных | ░░░░ дн. | ||

| 20 апр 2011 | 20 апр 2011 | 26,21 ₽ | нет цены | |||||

Стратегия покупки заранее

В таблице указано за сколько дней нужно было купить акцию, чтобы после дивидендной отсечки стоимость покупки сравнялась с ценой после гэпа.

Например, акция в последний день покупки стоит 100 ₽, а дивиденды по акции 10 ₽. Для условности возьмём, что комиссия 0,5 ₽. Вы купили акцию заблаговременно за 90 ₽. После дивидендного гэпа акция будет 90 ₽ (100 ₽ – 10 ₽). Вы получите дивиденды и можете продать акцию за 90 ₽.

Итоговая доходность составит -90 ₽ (купили акцию) +90 ₽ (продали акцию) + 10 ₽ (дивиденд) – 1,3 ₽ (13% налог на дивиденд) – 0,5 ₽ (комиссия), который удержит брокер.

Финансовый результат: +8,2 ₽.

Если купить акцию в последний день покупки по 100 ₽ и продать на следующий день за 90 ₽, то будет минус даже с учётом дивидендов. Дивиденды придут за вычетом 13% налога, а также заплатите комиссию брокеру за сделки.

Итоговая доходность составит -100 ₽ (купили акцию) + 90 ₽ (продали акцию) + 10 ₽ (дивиденд) – 1,3 ₽ (13% налог на дивиденд) – 0,5 ₽ (комиссия).

Финансовый результат: -1,8 ₽.

Стратегия покупки после гэпа

В таблице указано через сколько дней акция восстановится до цены в последний день покупки.

Например, акция в последний день покупки стоит 100 ₽, а дивиденды по акции 10 ₽. Для условности возьмём, что комиссия 0,5 ₽. После дивидендного гэпа акция будет 90 ₽ (100 ₽ – 10 ₽). Если купить акцию после гэпа за 90 ₽, то уже нельзя будет получить дивиденды. Стратегия заработать на восстановлении стоимости акции до 100 ₽.

Итоговая доходность составит -90 ₽ + 100 ₽ – 0,5 ₽.

Финансовый результат: +9,5 ₽.

Как видно по данным в таблице, некоторые акции не восстанавливаются в течение длительного времени.

История результатов последнего дня покупки и экс-дивидендной даты

Как вела себя бумага в эти дни

| Купить до | Реестр | Доходность | Последний день покупки | Экс-дивидендная дата | ||

|---|---|---|---|---|---|---|

| Откр. → Макс. | Откр. → Закр. | Откр. → Макс. | Откр. → Закр. | |||

| 16 июл 2019 | 18 июл 2019 | 15,68 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 16 июл 2018 | 18 июл 2018 | 12,27 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 7 июл 2017 | 11 июл 2017 | 8,42 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 7 июл 2016 | 11 июл 2016 | 0,14 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 8 июл 2015 | 11 июл 2015 | 0,11 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 9 июл 2014 | 11 июл 2014 | 0,2 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

Как использовать: можно заработать несколько процентов на росте акции купив в последний день покупки или экс-дивидендную дату.

Подписывайтесь на нас

Получите расширенный доступ к сервису по дивидендам

Раскрытие информации

Дивиденды Мечел АП

Как получить дивиденды. Дата дивидендной отсечки 18 июля 2020. Чтобы получить дивиденды Мечел АП необходимо купить акции за два дня до закрытия реестра акционеров: 15 июля 2020, потому что торги проходят в режиме Т+2.

Выплата дивидендов. Выплата на одну акцию по прогнозу составит 2,88 ₽ (2,68% дивидендная доходность). Выплачивают дивиденды не позднее 25 рабочих дней с даты закрытия реестра. Начисляются средства на ваш брокерский счет или карту.

Как купить акции. Откройте брокерский счет. У крупных брокеров есть приложение или программа для торговли, например QUIK. Укажите название компании или тикер — MTLRP. Вы можете купить минимум 1 лот, который равен 10 акциям. Используйте калькулятор для расчета дохода.

Налог на доходы физических лиц (НДФЛ). Ваш брокер удержит НДФЛ в размере 13%. И перечислит поступления за вычетом налога на прибыль с дивидендов.

Комиссии брокера и биржи. Вы платите комиссию, когда совершаете сделку. Она снижает итоговую доходность вашего портфеля. Чтобы снизить расходы на комиссии: выберите брокера с низкими комиссиями и реже совершайте сделки.

Убыток Мечела в III квартале составил 571 млн руб. Что это значит для дивидендов

Мечел опубликовал финансовые результаты МСФО по итогам III квартала 2019 г.

Выручка горнодобывающей компании в III квартале составила 74,9 млрд руб., снизившись на -5% кв/кв и -6% г/г. По итогам 9 месяцев 2019 г. выручка снизилась на -4% до 228,2 млрд руб.

Показатель EBITDA в III квартале сократился на -9% кв/кв и -29% г/г до 15 млрд руб. Рентабельность по EBITDA опустилась до 18,3% против 24% в III квартале 2018 г. и 19,1% во II квартале 2019 г.

Убыток, приходящийся на акционеров Мечела по итогам III квартала составил 571 млн руб. против прибыли 6,3 млрд руб. годом ранее. По итогам 9 месяцев 2019 г. компания заработала 12,2 млрд руб., что на 11% больше аналогичного периода 2018 г.

Чистый долг, не включая штрафы и пени по просроченной задолженности по состоянию на 30.09.2019 составил 455 млрд руб., что на 2,2 млрд ниже чистого долга на конец II квартала 2019 г. Отношение показателя (не включая штрафы и пени по просроченной задолженности) к EBITDA составило 7,7х.

Капитальные затраты в III квартале выросли на 64,2% г/г до 1,92 млрд руб.

Свободный денежный поток в III квартале составил 13,9 млрд руб., что на 22,4% ниже аналогичного показателя прошлого года.

Генеральный директор Мечела Олег Коржов прокомментировал:

«Консолидированный показатель EBITDA в III квартале в сравнении с показателем II квартала сократился на 9%. Основными факторами снижения стали ослабление конъюнктуры рынка угля, а также сокращение объемов производства стали и продаж стальной продукции как следствие реализуемой ремонтной программы в металлургическом дивизионе, в частности — постановки на капитальный ремонт в III квартале одной из доменных печей на ЧМК. Крупные плановые ремонты на предприятиях металлургического дивизиона продолжат оказывать влияние на производственные показатели в среднесрочной перспективе, но необходимы для обеспечения стабильных объемов производства в будущих периодах.

Хочу обратить внимание на успехи группы в восстановлении объемов добычи угля и производства железорудного концентрата. Проявившаяся по итогам II квартала тенденция сохранилась и в отчетном периоде. В III квартале по сравнению со II предприятия добывающего дивизиона на 15% увеличили добычу угля и на 27% — производство железорудной продукции. Это позволило нарастить объемы реализации почти всех видов продукции дивизиона квартал к кварталу.

Предприятия металлургического дивизиона, в условиях снижения объемов выплавки стали, сфокусировались на производстве наиболее высокомаржинальной продукции — фасонного проката с УРБС, в том числе рельсов, а также сортового и плоского проката из нержавеющих марок стали. Общее сокращение производства преимущественно отразилось на объемах реализации менее прибыльной продукции, такой как арматура и катанка. В преддверии начала амортизации основной части долга мы ведем активные переговоры с нашими крупнейшими банками-кредиторами о переносе сроков погашения задолженности. Переуступка в ноябре 2019 г. Сбербанком прав на получение выплат по кредитам в рублях и долларах США, выданным дочерним предприятиям группы: ЧМК, Южный Кузбасс и БЗФ на общую сумму 49 млрд руб, банку ВТБ увеличило долю банка в кредитном портфеле группы Мечел до 51%».

Финансовый директор Мечела Нелли Галеева прокомментировала:

«Консолидированный показатель EBITDA за девять месяцев 2019 г. составил 44,1 млрд рублей. Прибыль, приходящаяся на акционеров Мечела, выросла на 1,2 млрд руб. до 12,2 млрд руб. за девять месяцев 2019 г. по сравнению с аналогичным периодом прошлого года. Значительное влияние на динамику показателя оказал рост положительных курсовых разниц по валютной задолженности в связи с укреплением рубля по отношению к доллару США и евро в отчетном периоде.

Операционный денежный поток от основной деятельности вырос до 15,8 млрд руб. в III квартале 2019 г. по сравнению с 12,8 млрд рублей во II квартале 2019 г. и остается достаточным для обеспечения операционных потребностей группы и снижения долговой нагрузки.

В III квартале финансовые расходы группы уменьшились на 0,4 млрд руб. с 9,9 млрд рублей во II квартале 2019 г. до 9,5 млрд руб., что связано со снижением ключевой ставки ЦБ и других плавающих ставок. Сумма выплаченных процентов за III квартал 2019 г., включая капитализированные проценты и проценты по договорам аренды, составила 8,0 млрд руб., что соответствует средним квартальным значениям данного показателя. Текущая стоимость долгового портфеля к начислению и к уплате составляет 7,4%. Чистый долг группы без пеней, штрафов и опционов в сравнении с аналогичным показателем на 31 декабря 2018 г. снизился на 15 млрд руб. и составил 408 млрд руб.

Соотношение чистого долга к EBITDA составило 6,9 на конец III квартала 2019 г., на конец предыдущего квартала соотношение было 6,4. Рост показателя обусловлен снижением показателя EBITDA. Структура кредитного портфеля практически не изменилась: 65% в рублях, оставшаяся часть — в иностранной валюте. Доля банков с государственным участием составляет 89%».

Комментарий Пучкарёва Дмитрия, БКС Брокер:

«Основной причиной убытков Мечела в III квартале стало ухудшение конъюнктуры на рынке угля. Это отчетливо видно в динамике операционной прибыли, которая сократилась почти в 2 раза в годовом сопоставлении, а операционная рентабельность за тот же период снизилась на 8,1 п.п. Низкие цены на уголь сохраняются и в IV квартале, а это значит, что заметного улучшения финансовых показателей до конца года ожидать сложно.

Поддержку чистой прибыли в III квартале оказала положительная валютная переоценка долговых обязательств Мечела. Курсовые разницы составили 1,3 млрд руб. против -7 млрд руб. годом ранее, а переоценка за 9 месяцев достигла 15,9 млрд руб. Тем не менее итоговый финансовый результат III квартала оказался отрицательным из-за процентных расходов, превысивших операционную прибыль. Из позитивного можно отметить сокращение чистого долга компании относительно II квартала на 0,5%, что было обеспечено улучшением свободного денежного потока. Компания сумела высвободить около 2,8 млрд руб. благодаря оптимизации оборотного капитала.

В фокусе внимания инвесторов сейчас находится дивидендный вопрос. Согласно Уставу, Мечел направляет на дивиденды по привилегированным акциям 20% от годовой чистой прибыли по МСФО. По итогам 9 месяцев 20% от прибыли составляет около 2,4 млрд руб., что в пересчете на одну привилегированную акцию составляет около 17,5 руб. По цене 90,45 руб. за «преф» это эквивалентно дивидендной доходности 19,4% за 9 месяцев. Однако важно учитывать ряд моментов. Во-первых, чистая прибыль Мечела сильно зависит от курсовых переоценок, а это значит, что при девальвационном импульсе до конца года финансовые результаты могут резко снизиться. Второй момент — снижение показателя EBITDA, что способно затруднить согласование выплат по привилегированным бумагам с кредиторами. В сложившейся на рынке угля ситуации вероятность того, что дивиденды по «префам» могут быть не выплачены возрастает. Мы сохраняем осторожный взгляд на акции компании».

«Мечел» перенес все выплаты на 2020 год

«Мечел» должен кредиторам около 400 млрд руб., сообщил гендиректор компании Олег Коржов на годовом собрании акционеров, которое прошло в четверг. Компании с начала мая удалось снизить долг перед госбанками (на них приходится 69% задолженности) на 31,5 млрд руб. после того, как она продала Газпромбанку 49%-ную долю в проекте разработки Эльгинского угольного месторождения (2,2 млрд т коксующегося угля), куда также включены железная дорога Эльга – Улак и компания «Мечел транс восток». Проведение этой сделки было одним из ключевых параметров реструктуризации задолженности компании: Газпромбанк получил долю в Эльгинском угольном проекте, а взамен дал «Мечелу» средства на погашение задолженности перед Сбербанком.

Планировалось, что «Мечел» начнет отдавать долги в апреле 2017 г. Но компании удалось договориться и перенести начало погашения тела основного долга на I квартал 2020 г., рассказал Коржов. Теперь «Мечел» должен будет вернуть госбанкам примерно 290 млрд руб. не в 2017–2020 гг., а в 2020–2023 гг. По словам Коржова, соглашение о переносе сроков погашения уже подписали Сбербанк и Газпромбанк, с ВТБ компания «провела серию переговоров, и банк может подписать соглашение в июле».

«Мечел»

Горно-металлургический холдинг

Основные владельцы– Игорь Зюзин и его семья (55,04%).

Капитализация – 28,5 млрд руб.

Выручка (МСФО, 2015 г.) – 253,1 млрд руб.

Убыток – 115,2 млрд руб.

Ставки по кредитам «Мечела» по условиям реструктуризации будут привязаны к LIBOR и ключевой ставке ЦБ вместо ставки MosPrime, раскрывал условия реструктуризации «Мечел» в марте. Проценты будут частично капитализироваться, и в год по рублевым кредитам (66% всего портфеля) ставка будет 8,75% годовых вместо 12,5–14,5%, как в 2015 г. Задолженность «Мечела» перед Сбербанком была реструктурирована до 2020 г. с возможностью дополнительной пролонгации до 2022 г. при условии аналогичной пролонгации со стороны ВТБ, говорит представитель Сбербанка. «Мечел» обратился в ВТБ с просьбой перенести начало погашения тела основного долга на 2020 г., «на данный момент этот вопрос обсуждается, решение еще не принято», говорит представитель ВТБ. Представитель Газпромбанка на вопросы не ответил. Изменятся ли в этом случае условия реструктуризации, банкиры не говорят.

Впереди у «Мечела» еще реструктуризация предэкспортного кредита на $1 млрд. «Мечел» в конце 2015 г. предлагал участникам синдиката продлить кредит на пять лет, в первые три года «Мечел» будет платить только проценты, а в последние два года – помесячную амортизацию.

Если реструктуризация состоится в таком виде, то до 2020 г. «Мечелу» нужно будет платить лишь проценты. По 2015 г. компания потратила на это 42,2 млрд руб. До 2020 г. компания сможет накопить средства для погашения долгов по графику даже при достаточно консервативной оценке EBITDA в $700 млн в год, считает аналитик Raiffeisenbank Ирина Ализаровская. При цене угля $90 за 1 т (Австралия) и 60–65 руб./$ «Мечел» способен обслуживать долг, но погашать все еще остается затруднительно, считает старший аналитик «Атона» Андрей Лобазов.

За четыре года с учетом падения цен на металл в Китае, а также из-за отсутствия перспектив роста цен на уголь «Мечелу» скорее всего не удастся накопить достаточно средств для начала выплат, считает аналитик БКС Кирилл Чуйко. «В моменте ситуация неплохая – рубль обесценился, цены временно растут, но это не продлится вечно, а компании еще придется увеличивать капитальные затраты на обновление мощностей», – считает Чуйко. Результаты у «Мечела» в первом полугодии 2016 г. хорошие, говорит Коржов, лучше даже, чем в первом полугодии 2015 г. (выручка – $2,2 млрд, EBITDA – $390 млн, чистый убыток – $239 млн). Компания зарабатывает на сегодняшний день по 4–5 млрд руб. в месяц, отмечает он. В 2015 г. «Мечел» на 55% сократил инвестиции в поддержание и развитие до 5,14 млрд руб., следует из презентации компании. Скорее всего, придется вновь вступать в переговоры о реструктуризации, полагает эксперт.

При ослаблении рубля до 69 к доллару дивидендов по “префам” “Мечела” не будет

Новость

Прибыль, приходящаяся на акционеров “Мечел”, в 1 полугодии 2019 года по МСФО выросла в 2,7 раза – до 12,75 млрд рублей. Об этом сообщила компания. Консолидированная выручка снизилась в . Подробнее

Новость

“Мечел” в 1 полугодии 2019 года снизил добычу угля на 16% г/г – до 8,14 млн тонн, сообщила компания. Производство чугуна в январе-июне снизилось на 10% г/г – до 1,74 млн тонн. Производство стали в . Подробнее

Комментарий

Мы пересматриваем инвестиционный профиль “Мечела” (акции упали на 70%), учитывая необходимость реструктуризации долга, неблагоприятную конъюнктуру рынка и не лучшие финансовые результаты за 2К19.

Акции “Мечела” дороги по мультипликатору 7.9x 2019E EV/EBITDA против 4.3х в среднем по российскому сталелитейному сектору, а риски, связанные с реструктуризацией долга, продолжат оказывать давление на котировки.

При существенном ослаблении рубля (выше 69 за доллар) “Мечел”, скорее всего, покажет чистый убыток и не будет платить дивиденды по привилегированным акциям за 2019 год.

Акции “Мечела” по-прежнему слишком дороги и слишком подвержены рискам

Акции дороги по мультипликатору 2019П EV/EBITDA 7.9x: российские стальные компании торгуются с мультипликатором 4.3x, при этом имеют низкий долг и предлагают высокие дивидендные выплаты. Согласно нашей приблизительной оценке, “Мечел” может получить 63.5 млрд руб. EBITDA в 2019 г. Впрочем, капитализация в данном случае не имеет значения, поскольку, с учетом очень большого долга, даже при повышении рыночной капитализации вдвое Мечел оценивался бы по 7.5x EV/EBITDA.

Бумаги “Мечела” – слишком спекулятивная инвестиция для официального рейтинга. Их привлекательность полностью зависит от хода реструктуризации долга и слишком чувствительна к макроэкономическим рискам. Однако мы полагаем, что государство уже показало, что навряд ли позволит компании обанкротиться.

Крупный долг = большой потенциал для стоимости акций. Сейчас долг “Мечела” в 11 раз выше капитализации, поэтому инвесторы, хранящие эти акции в портфелях много лет, невзирая на волатильность котировок, могут в итоге получить существенную прибыль от своих вложений. Но для положительной переоценки акций глобальные макроэкономические показатели должны улучшаться (а не ухудшаться из-за торговых споров между США и Китаем).

Результаты за 2К19 показали, что трудности сохраняются

FCF положительный, но снижается: и относительно уровня предыдущего квартала (во 2К19 он составил 2.7 млрд руб. против 4.8 млрд руб. в 1К19), и относительно уровня годичной давности. Также он был ниже среднего квартального показателя за 2018 г. (6.5 млрд руб.). В любом случае, он остался положительным, что позволит компании постепенно понизить долговую нагрузку.

Чистая долговая нагрузка резко увеличилась до 6.4x: (локальный минимум был в 3К18, 5.1x), поскольку доходы от основной деятельности сократились вследствие снижения цен и объемов продаж. Высокая долговая нагрузка усиливает чувствительность “Мечела” к динамике глобальной экономики.

При ослаблении рубля дивидендов по префам не будет: чистая прибыль “Мечела” за 1П19 (составившая 13.4 млрд руб.) была обусловлена исключительно доходом по курсовым разницам (переоценка активов на 14.6 млрд руб.). Дивидендная политика “Мечела” предусматривает выплату 20% чистой прибыли в виде дивидендов по привилегированным акциям, но, по нашей оценке, в 2019 выплаты могут не состояться, если курс рубля к доллару превысит отметку 69.0.

Первый негативный фактор: переговоры о реструктуризации долга

FCF недостаточны для выплат по телу долга. По действующему договору “Мечел” должен начать погашение основной части долга перед госбанками в апреле 2020 г. (срок истекает в 2022 г.). Для этого компании понадобится приблизительно 150 млрд руб. FCF в год. При таком сценарии вероятен дефолт: в 2016-2019 годовой FCF составляли лишь 20 млрд руб.

“Мечел” предлагает банкам отсрочить выплату основной суммы долга до 2024. Мы полагаем, что к этому сроку компания сможет выплатить кредиторам примерно 80-100 млрд руб. и значительно улучшить свою финансовую позицию (скорректированная чистая долговая нагрузка может сократиться с 6.8x до 4.3x). Однако выплата основной части лишь за два года едва ли будет возможна даже в 2024 г.

Согласно текущему договору с госбанками, до апреля 2020 “Мечел” платит только проценты по кредитам. Ставка – LIBOR 3M + 7% в год по валютным кредитам и ЦБ РФ +1.5% по рублевым. В конце 2К19 долг “Мечела” перед российскими госбанками составлял 347 млрд руб. – 88% от его совокупного долга.

Негативный фактор 2: ухудшение настроений на глобальных рынках

Торговый конфликт между США и Китаем начинает “кусаться”: похоже, быстрого урегулирования не предвидится – конфликт набирает обороты (дополнительные пошлины США против ослабления юаня). Цены на железную руду падают из-за опасений по поводу спроса в Китае, который публикует негативную макростатистику (отрицательный PMI в июле) и слабые данные по кредитам. Мы полагаем, что цен на сталь и сырье скорее предрасположены к снижению.

Высокая чувствительность к макроконъюнктуре: высокая долговая нагрузка “Мечела” усугубляет реакцию акций на любые изменения в финрезультатах или прогнозах по долговой нагрузке. Следовательно, акции чувствительны к (неблагоприятным) изменениям в макроэкономической среде.

Позитивные факторы: рост объемов, снижение ставок, инфраструктурные проекты в России

Рост объемов добычи угля: прогноз “Мечела” по добыче угля в 2019 (рост г/г) предполагает увеличение на 2.7 млн т п/п во 2П19. По нашим оценкам, это должно транслироваться в прирост EBITDA на 3 млрд руб. за квартал, что должно помочь компенсировать снижение цен на уголь.

Падение процентных ставок в России: значительная часть долга “Мечела” имеет гибкую процентную ставку (ключевая ставка +1.5%). Согласно консенсусу Bloomberg, ключевая ставка упадет до 6.65% в 2020 (сейчас 7.25%), что должно дать экономию 2.0 млрд руб. в год.

Инфраструктурные проекты в России: “Мечел” – производитель сортового проката, который должен извлечь выгоду из наращивания российских инвестиций в инфраструктуру и внутренних премий на сталь. Дополнительный спрос должны обеспечить РЖД, которые в 2019 планируют увеличить закупки ж/д-продукции у “Мечела” до 238 тыс т (на 13% г/г).

Ремонт, техобслуживание, вскрышные работы. Когда цены на уголь были на минимумах, “Мечел” добывал уголь из низкозатратых частей своих карьеров и откладывал некритический ремонт и техобслуживание. Теперь он должен нарастить вскрышу и ускорить темп ремонтных работ.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.