Как правильно оформить документы на налоговый вычет на лечение зубов?

Налоговый вычет – это то, что стремится получить каждый гражданин при больших тратах. Данное действие помогает людям вернуть часть денежных средств по тем или иным причинам. Это очень удобно! Особенно если речь идет о лечении. Нередко именно эта причина приносит огромные траты. Поэтому часть денег хотелось бы вернуть на законных основаниях. Не всем понятно, как это делается. Какие документы на налоговый вычет на лечение зубов необходимо принести? Разобраться в подобном вопросе придется всем и каждому! Также предстоит понять, как именно предлагается вернуть денежные средства за “зубы” или иное лечение. На какие особенности обратить внимание?

Вычет налога – это.

Первым делом предстоит понять, о какой процедуре идет речь. Уже было сказано, что налоговый вычет – это процесс возвращения потраченных денежных средств в том или ином налоговом отчетном периоде. У всех налогоплательщиков есть шанс на возмещение трат.

Вычеты бывают разными. Например:

- за обучение;

- социальные (за лечение и “зубы”);

- на детей;

- имущественные.

На практике очень часто встречаются имущественные налоговые вычеты, а также за лечение. Скажем, зубов. Как можно вернуть часть потраченных денежных средств? Что о процессе должен знать и помнить человек?

Право на вычет имеют.

Например, о том, кто может получать вычет. Далеко не каждому предоставляется право на оформление вычета в том или ином случае. На сегодняшний день подобные возможности даны лишь официально трудоустроенным гражданам.

Если точнее, то право на налоговый вычет (любого типа) предлагается тем, кто платит подоходный налог 13%. При уплате 9 или 15 процентов в том или ином налоговом периоде, право на воплощение задумки в жизнь утрачивается. Следовательно, ИП, работающие с ЕНВД или на “упрощенке”, не имеют права на вычет. Об этом должен помнить каждый человек.

Соответственно, неработающие граждане не могут получить вычет. Исключение составляют случаи оформления документов за периоды, когда человек был трудоустроен и перечислял государству налоги.

Возместить траты можно не только за себя, но и за своих родственников. Например, детей или супругов. Но такие случаи требуют значительной бумажной волокиты.

Сумма вычета

Чуть позже будет рассмотрено, какие документы на налоговый вычет на лечение зубов необходимо собрать для получения денежных средств от государства. Но перед этим важно уяснить основные принципы обращения за деньгами.

Например, не всем понятно, какую часть трат можно вернуть. Все зависит от ситуации. При дорогостоящем лечении предлагается покрыть всю сумму расходов. Обычные медицинские услуги позволяют вернуть в общей сложности 120 000 рублей. Как только лимит будет исчерпан, право на вычет утрачивается.

Срок давности

Еще один интересный факт – это срок давности подачи документов для возврата денежных средств. Как получить налоговый вычет на лечение зубов? Перед тем как заниматься данной задачей, важно осознавать, за какой период разрешено собирать бумаги.

На сегодняшний день срок давности вычета (любого) составляет 3 года. Это значит, что можно вернуть себе денежные средства, потраченные на лечение за последние 36 месяцев. И не более того.

Единственным недостатком является то, что документы на налоговый вычет на лечение зубов придется собирать для каждого года отдельно. Не совсем удобно, но это лучше, чем подавать ежегодно отдельные запросы.

Где оформлять

Еще одним немаловажным вопросом является то, куда подавать собранные бумаги. Дело все в том, что граждане могут:

- обратиться в МФЦ (в некоторых городах, информацию важно уточнять в населенном пункте);

- сходить в ФСН РФ.

Чаще всего второй вариант используется на практике. Документы на налоговый вычет за лечение зубов подаются лично либо почтой. Больше никакие органы не возмещают траты за те или иные услуги.

Порядок обращения

Как можно описать в целом обращение в налоговую службу? Получение вычета в том или ином случае требует одинаковых действий от гражданина. Разница заключается лишь в предъявляемых бумагах.

В целом получение налогового вычета требует следования следующей инструкции:

- Собрать определенный пакет документов. Он будет отличаться в том или ином случае.

- Составить заявление установленной формы на возмещение части денежных средств гражданину.

- Подать документы с заявлением в налоговую службу по месту прописки человека.

- Дождаться ответа от ФНС. На процесс обычно уходит около 1,5-2-х месяцев. Гражданину придет письмо по указанному адресу с ответом на запрос.

- Подождать, пока денежные средства передадут получателю. Данная процедура требует еще около месяца ожидания.

На этом все необходимые действия заканчиваются. В целом понятно, как правильно оформить документы на налоговый вычет на лечение зубов. Что конкретно потребуется от получателя?

Основные бумаги

Наиболее трудным нюансом является сбор необходимых документов. На самом деле процесс при правильной подготовке не доставит хлопот.

Социальный налоговый вычет на лечение зубов документы требует в большом количестве. Как и во всех остальных случаях, гражданину в обязательном порядке придется принести с собой:

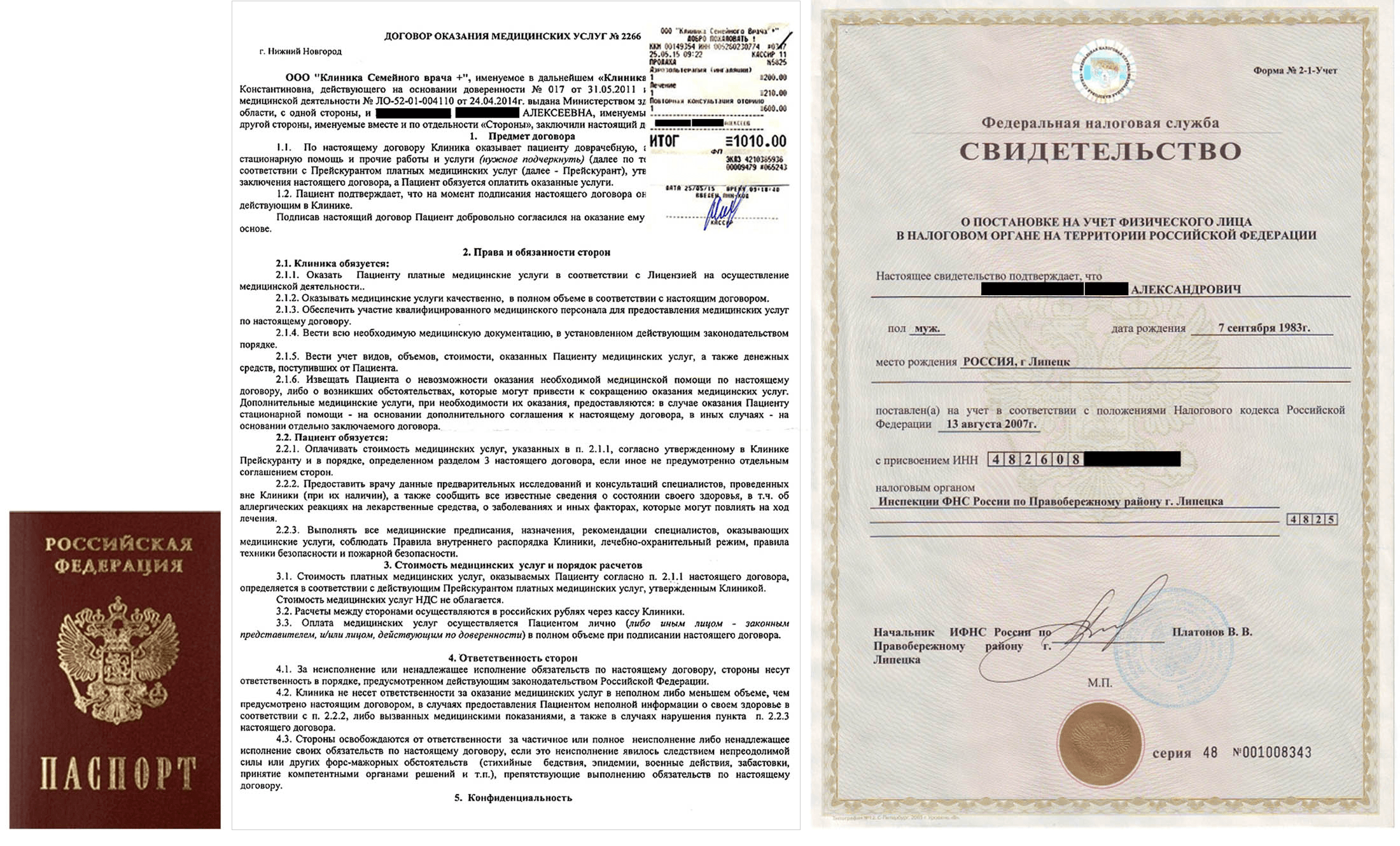

- удостоверение личности;

- налоговую декларацию (заполненную, форма 3-НДФЛ);

- справку с работы о доходах (2-НДФЛ);

- заявление установленного образца на возмещение денежных средств;

- реквизиты счета, на который перечислять деньги.

Данные бумаги необходимы при любом раскладе. Не важно, какой именно вычет будет оформляться. Главное, что без перечисленных бумаг невозможно воплотить задумку в жизнь. Отсутствие хотя бы одного документа является основанием для отказа в реализации прав.

При лечении зубов

Необходимо сделать налоговые вычеты на лечение зубов? Какие документы пригодятся гражданину при подобных обстоятельствах? Если исключить все ранее перечисленные бумаги, то в целом список всего необходимого не такой уж и большой. Достаточно заранее подготовиться к подаче заявления.

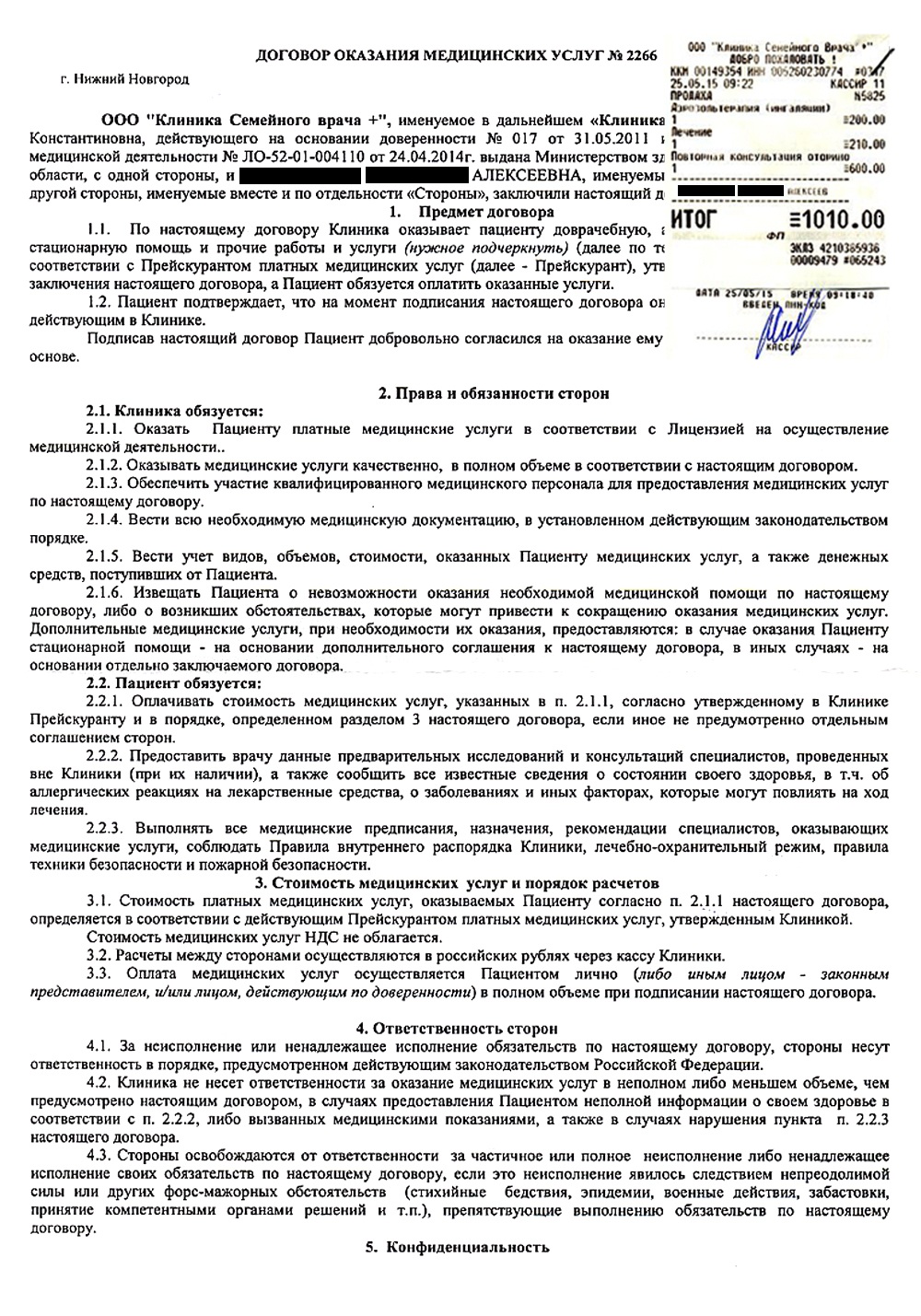

Для возмещения части денег за лечение зубов с гражданина потребуют:

- чеки и квитанции, подтверждающие оплату услуг;

- договор с организацией, проводящей лечение (копия+оригинал);

- лицензию учреждения, занимающегося медицинскими услугами;

- справка о наличии права на осуществление вычетов.

Как правило, достаточно сообщить клинике о том, что планируется сделать вычет за лечение. В регистратуре, бухгалтерии или на кассе посетителю помогут подготовить практически все бумаги. Исключение составляют чеки об оплате услуг. Они должны храниться у пациента и предъявляться в момент выдачи всех необходимых справок.

Для родственников

Как уже было сказано, в некоторых случаях можно вернуть денежные средства за лечение зубов близких родственников. В основном под ними подразумеваются родители. Как получить налоговый вычет на лечение зубов при подобных обстоятельствах?

Сделать это ничуть не труднее, чем при возврате денег за собственное лечение. Предъявляется весь ранее перечисленный перечень бумаг. Помимо них необходимо принести:

Все остальные правила остаются аналогичными. Единственная разница заключается в том, что деньги получит не пациент, а человек, оплачивающий медицинские услуги.

Пенсионеры

Социальный налоговый вычет на лечение зубов пенсионерам тоже предлагается. Как показывает практика, это далеко не самый редкий вариант развития событий. Обычно пенсионеры в России продолжают работать после получения права выхода на заслуженный отдых.

Перечень бумаг для данного случая не поменяется. Не трудно догадаться, что пенсионеру необходимо приложить к ранее предложенному списку пенсионное свидетельство. Если есть справки об инвалидности или иные бумаги, указывающие на особый статус человека, они тоже прикладываются.

Только не у всех пенсионеров есть право на вычет. Как уже было сказано, только работающий и отчисляющий 13% зарплаты в виде налога гражданин способен оформить вычет.

На детей

Следующий вариант развития событий – это оплата медицинских услуг, оказываемых детям. Как правильно оформить документы на социальный налоговый вычет на лечение зубов для ребенка?

Принципы остаются точно такими же, как и прежде. Единственная разница заключается в прилагаемых документах. К общепринятому перечню придется приложить:

- свидетельство о рождении несовершеннолетнего;

- паспорт ребенка (для детей старше 14 лет).

Если ребенок усыновлен, необходимо предъявить справки об усыновлении. Иначе возврат денежных средств будет невозможен.

Последнее, что необходимо учесть – вычет предлагается только в случаях, когда ребенку не исполнилось 18 лет. При достижении совершеннолетия у родителя теряется право на возмещение расходов, связанных с лечением подопечного.

Если отказали

Отныне понятно, как сделать налоговый вычет на лечение зубов. Процесс не самый трудный. Особенно при правильном подходе и предварительной подготовке. Нередко бывает так, что гражданам отказывают в возмещении части денежных средств.

Не удалось получить социальный налоговый вычет на лечение зубов? Документы собраны и представлены в полном объеме? Тогда необходимо дождаться письма из налоговой службы. В нем обязательно указывают причину отказа. На исправление ситуации отводится месяц. В течение этого времени можно донести недостающие бумаги, а также исправить иные ошибки. Заявление повторно подавать не нужно.

Если же гражданин не уложился в отведенный срок, ему придется повторно собирать ранее перечисленные бумаги, затем писать заявление и подавать его на рассмотрение. Поэтому процесс может затянуться на долгое время.

Выводы

Отныне понятно, как получить налоговый вычет на лечение зубов. Данная процедура при правильном подходе не является трудной. Каждый официально трудоустроенный гражданин способен вернуть деньги за лечение зубов или иные медицинские услуги. Достаточно собрать документы установленного образца.

Рекомендуется дополнительно прикладывать к ранее предложенному списку ИНН получателя (при наличии), а также СНИЛС. В некоторых случаях у гражданина могут запросить трудовую книжку. Но это огромная редкость. Если вычет осуществляется за лечение супруга/супруги, необходимо сделать копию свидетельства о браке. Заверять ее не нужно.

Оформление документов на налоговый вычет за лечение зубов

Физическое лицо в России, если оно систематически получает подлежащий налогообложению доход по ставке 13%, имеет право оформить налоговый вычет. Для получения такой компенсации необходимо знать, к кому обращаться, в какие сроки и с каким комплектом бумаг. И далее о том, какие документы на налоговый вычет за лечение зубов необходимы гражданину для правильного оформления скидки.

Вычет за стоматологические услуги для граждан РФ

Действующий Налоговый кодекс предусматривает возможность налогоплательщика вернуть излишне уплаченный в бюджет подоходный налог, в том числе и за медицинские услуги.

Возврат можно применить в случае, если стоматологические услуги осуществлялись:

- в государственной поликлинике;

- в частной стоматологической клинике, но при условии наличия у учреждения лицензии.

Справочная информация: Налогоплательщик имеет право получить такую компенсацию от государства как за собственное лечение, так и за лечение зубов своих родственников.

За какие виды услуг можно оформить компенсацию:

- терапевтические. В данный вид входят стандартные процедуры: пломбирование зубов, профилактика кариеса, процедуры по чистке зубной эмали, снятие камней.

- пародонтологические — лечение различных заболеваний десен;

- эстетические. К ним можно отнести косметические процедуры по восстановлению цвета эмали, их отбеливание;

- протезирование;

- ортопедические. В данный спектр услуг относится выравнивание зубов, исправление неправильного прикуса.

Физическое лицо имеет право вернуть потраченные средства не только за указанные направления, но также и за те процедуры, которые осуществляются до или после лечение: рентген, анестезия, наркоз, другие виды манипуляций.

Сроки по возврату подоходного налога

Для возврата НДФЛ предоставляется три года с момента, когда были понесены такие расходы. При этом срок исчисляется после периода, в котором непосредственно были осуществлены такие затраты.

Например: субъект осуществил оплату протезирования в 2017 , вернуть НДФЛ он может в течение 2018, 2019 и 2020 г.

Справка: Документы на налоговый вычет за лечение зубов необходимо подавать за каждый год, а не за весь период.

Многие виды таких платежей ограничены в периодичности получения: можно оформить не более 1 раза за всю жизнь. За стоматологические манипуляции пациент может получить вычет неограниченное количество раз, но не более 1 раза в год. Главное условие – при каждом обращении субъект должен быть официально трудоустроенным и получать доход.

Оформить возмещение не могут субъекты, официально не работающие, или официально поставленные на учет в центре занятости. В случае, если у физического лица единственным источником дохода является пенсия или социальное пособие, то он также не может обратиться за помощью.

- нельзя получить возмещение больше, чем было уплачено НДФЛ субъектом в бюджет по итогу полученного дохода;

- все стоматологические манипуляции подразделяются на дорогостоящие и не дорогостоящие. Если по итогу подачи бумаг инспекция признает обслуживание клиента дорогостоящим, то по нему не будет установлен лимит по величине расходов. Если же процедуры будут считаться обычными, не дорогостоящими, то вернуть удастся не более 13% от 120 тыс. рублей или 15 600 рублей за 12 месяцев.

Справочная информация: При получении медицинской справки в стоматологической клинике она обязана указать код услуги, который был получен пациентом, в том числе и определить, было ли такое лечение дорогостоящим или обычным.

Оформление возврата НДФЛ

Агентом по многим видам фискальных компенсаций выступает работодатель. Поэтому оформить и данный вид возмещения можно через него. Также доступен вариант подачи документов в инспекцию.

- через работодателя: документы можно подавать в том же году, когда осуществлены затраты.

- с помощью фискальной службы. Подача документов доступна только после завершения года, в котором такие затраты осуществлены субъектом.

На практике более популярен второй вариант. Для того, чтобы оформить налоговый вычет на протезирование зубов, необходимы документы:

- справка о доходах по форме 2-НДФЛ. Оформляется по месту работы за год, в котором осуществлена оплата;

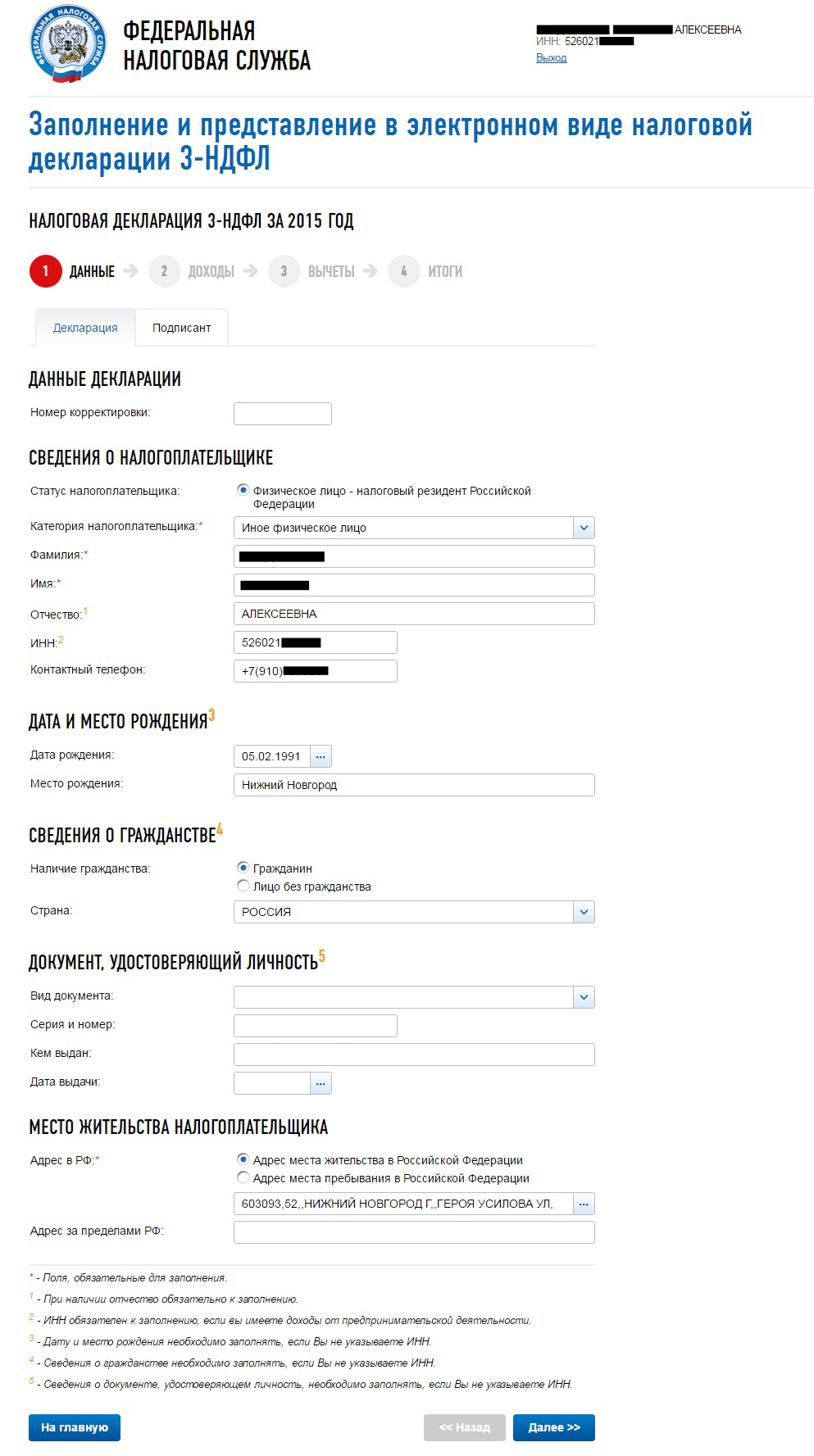

- заполненная декларация по форме 3-НДФЛ;

- медицинская справка на оплату лечения зубов;

- документы, подтверждающие оплату: квитанция, чеки, выписка банка;

- копия лицензии медицинского учреждения;

- договор на оказание услуг;

- при оформлении возмещения на ребенка, жену или мужа необходимо свидетельство о рождении малыша или о заключении брака;

- паспорт;

- СНИЛС и ИНН (по требованию);

- заявление на возврат излишне уплаченного НДФЛ.

По итогу подачи бумаг сотрудник инспекции имеет право проверять их подлинность и право налогоплательщика на компенсацию в течение 90 дней. После завершения проверки деньги в течение месяца будут перечислены на карту или расчетный счет.

Таким образом каждый работающий гражданин может экономить на походы к стоматологу ежегодно.

Остались вопросы?

Проконсультируйтесь у юриста (бесплатно, круглосуточно, без выходных):

Внимание! Юристы не записывают на приём, не проверяют готовность документов, не консультируют по адресам и режимам работы МФЦ, не оказывают техническую поддержку по порталу Госуслуг!

Как оформить вычет за лечение зубов: порядок действий налогоплательщика

Востребованный социальный вычет — за лечение зубов в платной стоматологической клинике, российские налогоплательщики могут оформлять разными способами. Какими именно, и каким может быть порядок действий гражданина, имеющего право на соответствующий вычет, в каждом случае?

Востребованный социальный вычет — за лечение зубов в платной стоматологической клинике, российские налогоплательщики могут оформлять разными способами. Какими именно, и каким может быть порядок действий гражданина, имеющего право на соответствующий вычет, в каждом случае?

Кто имеет право на соответствующий вычет?

Вычет, о котором идет речь, вправе получать российские налогоплательщики, которые совершили расходы:

- по оплате лечения собственных зубов;

- по оплате услуг стоматологической клиники, которые оказаны супругу, родителям, детям;

- приобрели в процессе лечения зубов необходимые медикаменты за свой счет;

- приобрели страховку по ДМС, предмет которой — лечение в стоматологии.

Человек управомочен получить соответствующий вычет, если:

- он оплатил лечение зубов для себя или родственников за счет собственных средств (то есть не за счет субсидии от работодателя, к примеру);

- стоматологическая клиника, в которой он или его родственники лечили зубы, имеет лицензию.

- в году, в котором были оплачены услуги по лечению зубов, у него были доходы, с которых уплачивался НДФЛ по ставке 13% (в общем случае данный доход представлен зарплатой по трудовому договору).

Как получить налоговый вычет за лечение зубов

Вычет можно получить:

- Через Налоговую инспекцию (ФНС).

В этом случае компенсация будет представлять собой единовременную денежную выплату в размере 13% от расходов на услуги по лечению зубов (покупку медикаментов, страховки), но не более 15 600 рублей (13% от максимальной суммы, с которой по закону может быть рассчитан вычет — 120 000 рублей).

Выплата от ФНС переводится гражданину в установленном порядке по окончании года, в котором он оплатил услуги стоматологической клиники.

В этом случае компенсация будет представлена суммами, отражающими факт:

- уменьшения НДФЛ, ежемесячно начисляемого на зарплату человека (в этом случае вычет, как правило, выплачивается по факту перечисления сотруднику 1 месячной зарплаты);

- законной неуплаты данного налога в полном объеме (в этом случае выплата НДФЛ продолжается до конца года или до достижения суммы в 13% от расходов налогоплательщика на стоматологические услуги либо 15 600 рублей).

Рассмотрим то, как получить налоговый вычет за лечение зубов по 1 и 2 схемам подробнее.

Вычет за лечение зубов: обращение в ФНС

Оформление компенсации через ФНС предполагает:

- Подготовку комплекта документов:

- паспорта;

- справки 2-НДФЛ, а также декларации 3-НДФЛ за год, в котором человек оплачивал услуги стоматологической клиники;

- заявления на вычет по специальной форме (можно запросить его непосредственно у налоговиков, а также проконсультироваться у них на предмет корректного заполнения данного документа);

- копии квитанций и прочих документов, которые могут отразить факт оплаты заявителем услуг стоматологической клиники;

- копии договора со стоматологической клиники на оказание услуг;

- копии лицензии соответствующей медицинской организации (если сведения о ней не отражены в договоре);

- справки, удостоверяющей оплату медицинских услуг (выдается она стоматологической клиникой по установленной законом форме).

Если налогоплательщик оплачивал лечение зубов родственника, то для ФНС также потребуются документы, подтверждающие родство заявителя с пациентом стоматологической клиники.

Если налогоплательщик в процессе лечения зубов также покупал медикаменты, то потребуются рецептурный бланк, на котором будет проставлен штамп «Для налоговых органов».

Если лечение было осуществлено за счет страховки, то потребуются:

- копии договора налогоплательщика и страховой фирмы;

- копия лицензии страховой фирмы (если в договоре нет сведений о ней).

- Передачу подготовленных документов в ФНС — в любой рабочий день года, следующего за тем, в котором заявителем были оплачены услуги стоматологической клиники.

ФНС возьмет 4 месяца на проверку документов. Если с ними будет все в порядке — в течение этого срока на банковский счет гражданина, указанный в заявлении на вычет, придет сумма вычета на лечение зубов — в размере 13% от расходов на оплату услуг, оказанных стоматологической клиникой.

Степанов А.В. в 2015 году установил на зубы виниры. При этом он заплатил клинике 30 000 рублей за услуги, а также потратился на материалы для установки виниров — на сумму 70 000 рублей.

Исходя из имеющихся расходов, Степанов А.В. управомочен рассчитывать на компенсацию в размере 13 000 рублей (13% от суммы имеющихся расходов — 30 000 и 70 000 рублей).

Зарплата Степанова А.В. в 2015 году составила 400 000 рублей, с нее был рассчитан и уплачен в бюджет НДФЛ в величине 52 000 рублей (13% от 400 000).

Вполне очевидно, что НДФЛ, уплаченного Степановым А.В. в 2015 году, полностью хватит на получение вычета в 13 000 рублей единовременным платежом — при оформлении выплаты через ФНС. Также у него останется 39 000 рублей (52 000 — 13 000), которые можно будет использовать на какие-либо другие вычеты.

Вычет на лечение зубов: как его оформить у работодателя

Для решения рассматриваемой задачи необходимо:

Запросить в ФНС (придется все же однократно обратиться в данное ведомство в рамках соответствующего механизма оформления вычета) уведомление о праве гражданина на вычет за лечение зубов.

Для этого нужно направить налоговикам:

- заявление по установленной форме (опять же, по просьбе налогоплательщика его могут предоставить прямо в налоговой инспекции, а также помочь с заполнением);

- комплект тех же документов, что перечислены в пункте 1 предыдущего раздела статьи (за исключением справки 2-НДФЛ и декларации 3-НДФЛ, их предоставление необязательно).

Получив заявление и указанные документы, ФНС возьмет 30 дней на подготовку уведомления.

Направить в бухгалтерию работодателя:

- уведомление, полученное из ФНС;

- заявление на получение вычета (по форме работодателя или в свободной форме).

После получения данных документов работодатель начнет предоставлять налогоплательщику вычет, представленный законной неуплатой части НДФЛ или неуплатой полной суммы НДФЛ, исчисляемого с зарплаты — соотносительно с величиной вычета, которая составляет 13% от расходов человека на оплату услуг, что оказаны стоматологической клиникой.

Знакомый нам Степанов А.В. решает оформить положенный ему за установку виниров вычет не в ФНС, а у своего работодателя. В этом случае вычет будет ему предоставлен в следующих суммах:

1. За первый месяц после оформления вычета — в размере 4333,29 рублей.

Вычет соответствует НДФЛ по ставке 13%, начисляемому на ежемесячную зарплату Степанова А.В. в 33 333 рубля (400 000 делим на 12 и немного округляем).

2. За второй месяц — столько же.

3. За третий месяц — столько же.

В сумме вычет составит 13 000 рублей (4333,29 умножаем на 3 и немного округляем).

Получение налогового вычета за лечение зубов возможно также при последовательном задействовании 1 и 2 схемы.

Знакомый нам Степанов А.В., заплатив за услуги стоматологической клиники в октябре 2015 года, оформляет вычет у работодателя и получает:

1. Вместе с зарплатой за ноябрь — вычет в размере 4333,29 рублей.

2. Вместе с зарплатой за декабрь — вычет в размере 4333,29 рублей.

Оставшуюся часть вычета — 4333,29 рублей, Степанов А.В. может оформить в 2016 году, обратившись в ФНС.

Налоговый вычет на лечение зубов

Налоговым законодательством Российской Федерации предусмотрено возможность получения социального налогового вычет на лечение зубов в платной стоматологической клинике. Такой вычет позволяет вернуть налогоплательщикам часть денег, потраченных на посещение стоматологического кабинета. Налоговый вычет на лечение зубов предоставляется в размере фактически понесённых расходов, но не более 120 000 рублей. Однако, если Вы производили реплантацию, имплантацию, установку металлоконструкций, данное лечение относится к дорогостоящему и в этом случае, Вы вправе претендовать на вычет в полной сумме расходов. То есть для дорогостоящего лечения размер вычета не ограничивается.

Кто имеет право на соответствующий вычет?

Претендовать на возврат денежных средств потраченных на лечение зубов имеют право физические лица, уплачивающие налог в размере 13 %. Налоговый вычет на лечение зубов можно получить не только за свое лечение, но и лечение своих детей (не старше 18 лет), супруги (супруга), родителей. Вычет на лечение предоставляется только в отношении расходов понесённых за счет собственных средств в учреждениях или организациях, имеющих лицензию на осуществление медицинской деятельности на территории РФ. В случае оплаты медицинских услуг работодателем, вычет не предоставляется.

Как получить налоговый вычет за лечение зубов?

Налоговый вычет на лечение зубов заявляется в том налоговом периоде (календарных годов), в котором оплачена медицинская услуга. По общему правилу, для возврата налога, налогоплательщик должен обратится с заявлением не позднее трех лет с даты уплаты налога, поэтому имеет смысл обращаться за вычетом в пределах трех летнего срока.

Вычет на лечение зубов можно получить через налоговую инспекцию или через работодателя.

Вычет на лечение зубов: как его оформить у работодателя.

Социальный налоговый вычет на лечение зубов у работодателя можно получить только в том году, в котором были понесены расходы на лечение зубов. Для получения такого вычета необходимо предварительно получить уведомление о подтверждении права на вычет в налоговом органе. Чтобы получить указанное уведомление, в налоговый орган по месту Вашего жительства необходимо обратиться со следующими документами:

- Заявлением на получение уведомления от налогового органа о праве на социальный вычет, которое заполняется по установленной форме. Такую форму можно получить в налоговой инспекции.

- Документы, подтверждающие расходы на лечение.

В течение 30 дней налоговый орган проверит предоставленные документы, затем выдаст уведомление о подтверждении права налогоплательщика на получение вычета.

После чего уведомление вместе с письменным заявлением необходимо представить работодателю. Начиная с месяца, в котором Вы обратились к работодателю, с Вашей заработной платы не будет удерживаться налог на доходы в размере 13% до момента полного использования вычета.

Вычет за лечение зубов: обращение в налоговую инспекцию

Социальный налоговый вычет предоставляется после окончания налогового периода. Если Вы лечили зубы в 2018 году, то обратиться за получения вычета в налоговом органе Вы можете только после 1 января 2019 года. Для получения налогового вычета на лечение зубов налогоплательщик предоставляет в налоговую инспекцию по месту жительства следующие документы:

- Заполненную налоговую декларацию по форме 3-НДФЛ (оригинал).

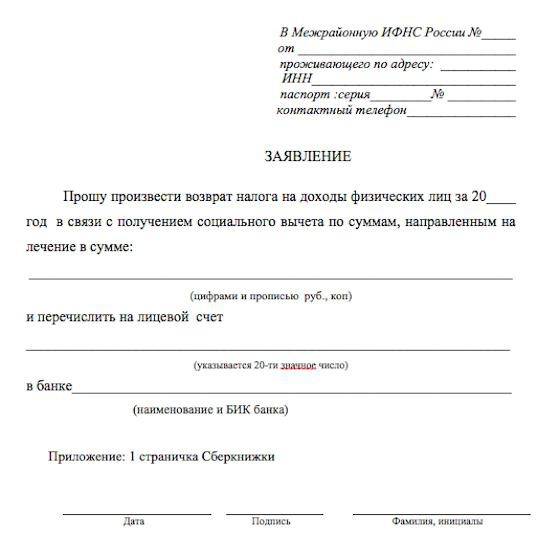

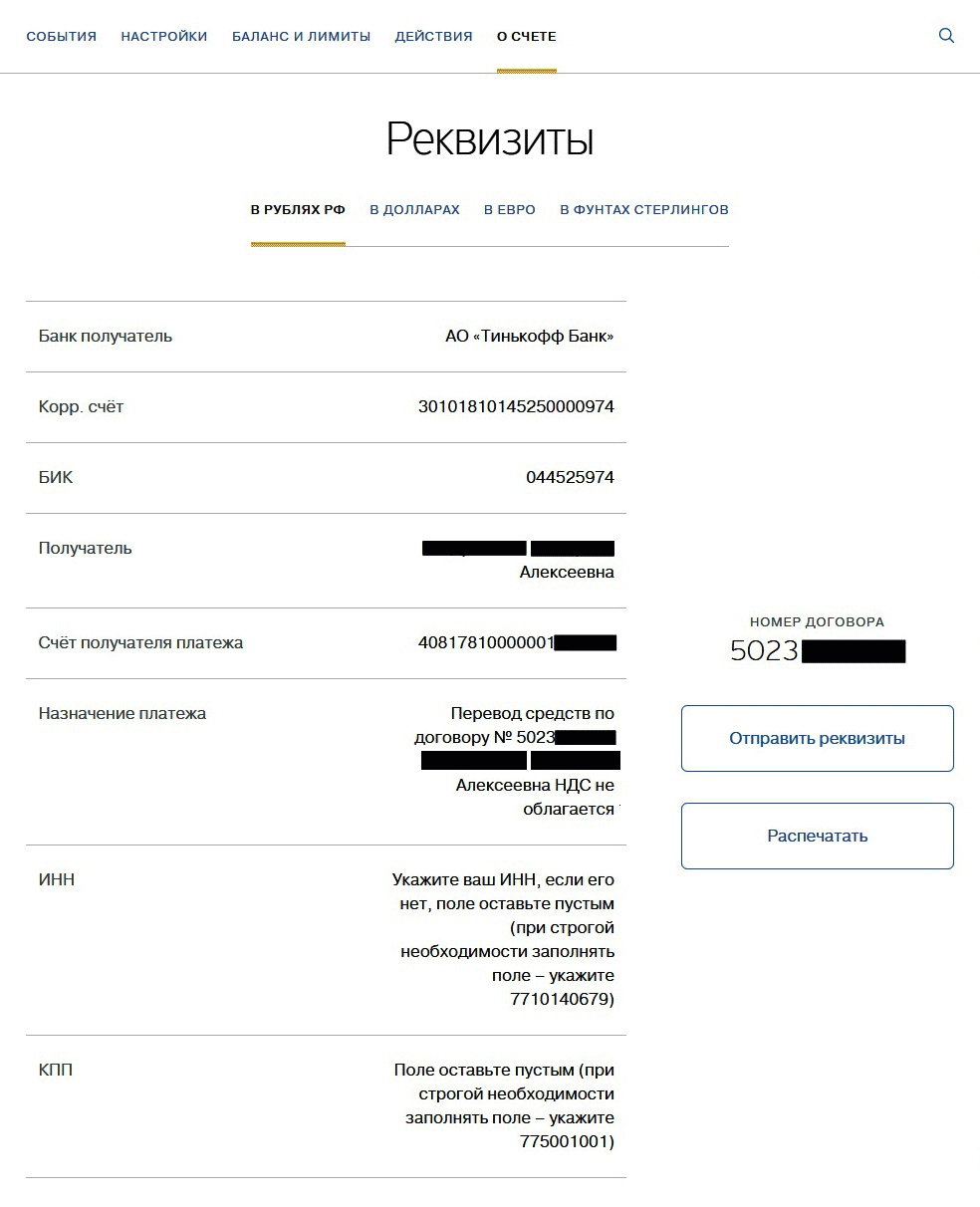

- Заявление о возврате налога излишне уплаченного налога с реквизитами банковского счета, на который Вам будут перечислены деньги (оригинал).

- Справку 2-НДФЛ о доходах за год, в котором оплачивалось лечение. Данная справка выдается работодателем.

- Копию договора на оказание медицинских услуг (если такой заключался);

- Копию лицензии медицинского учреждения, если информация о такой лицензии отсутствует в договоре;

- Копии платежных документов, подтверждающих оплату лечения зубов. Такими документами могут быть: кассовые чеки, квитанции к приходным кассовым ордерам, оплаченные банковские квитанции и т.п.;

- Копию документа, подтверждающего родство или попечительство в случае, если оплата производилась за лечения родственника или подопечного;

- Оригинал справки об оплате медицинских услуг по форме, утверждённой Приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256 (в справке должен быть указан код оказанных медицинских услуг 1 или 2).

После получения декларации и документов налоговым органом в течении трех месяцев должна быть проведена камеральная проверка. По итогам, которой Вам будет предоставлен налоговый вычет либо отказано в его предоставлении. В случае положительного решения сумма излишне уплаченного налога, указанная в Вашем заявлении, должна быть возвращена Вам в течение месяца после окончания проверки.

Как заполнить налоговый вычет на лечение зубов 3-НДФЛ с Налогией

На веб-сайте Налогия, Вы найдете все для того, чтобы получить вычет за лечение. Теперь не нужно обращаться к консультантам. Вы сможете все сделать самостоятельно:

- Заполнить декларацию на веб-сайте Налогия. Программа позволит быстро и просто заполнить такую декларацию.

- Приложить к декларации документы по перечню. Перечень, шаблоны и образец заявлений на возврат налога за лечение можно бесплатно скачать в разделе веб-сайта «Полезное» / «Документы для вычета».

- Для получения налогового вычета на лечение зубов, подготовленные документы Вам необходимо представить в налоговую инспекцию лично или их направить почтовым отправлением.

- Ожидайте зачисления денежных средств на Ваш банковский счет. Срок такого ожидания может составить более четырех месяцев.

При посещении налоговой инспекции необходимо при себе иметь документ, удостоверяющий личность, как правило — это паспорт гражданина РФ.

При подаче в налоговую инспекцию копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Чтобы перейти к заполнению налоговой декларации на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Постановление Правительства России по вычетам по лечению.

Постановление Правительства России по вычетам по лечению №201 от 19 марта 2001 года, описывающее, по каким медицинским услугам и лекарствам предоставляется вычет, в формате ПДФ (PDF).

Как вернуть деньги за лечение

Инструкция для тех, кто лечился в платной клинике

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

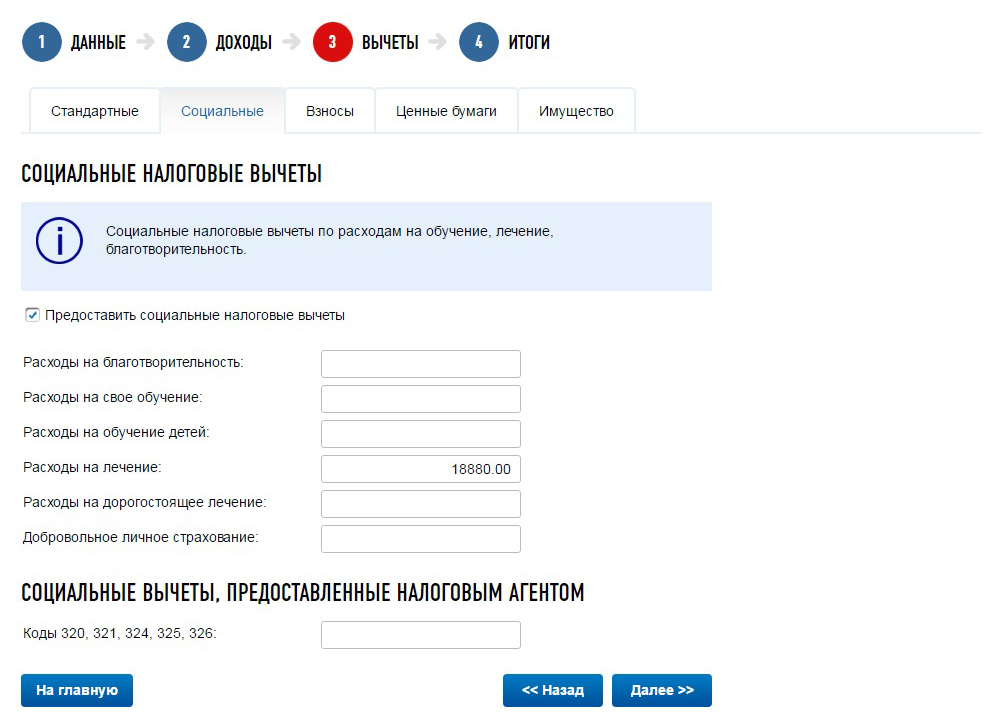

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р . Расскажу, как сделать так же.

Что вы узнаете

Что такое налоговый вычет на лечение

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО, лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р . Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НК РФ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р . 13% своей зарплаты он отдает государству в качестве налога (НДФЛ). За год он заплатил 480 000 × 0,13 = 62 400 Р .

В 2015 году он потратил на лечение 80 000 Р . Василий собрал документы и подал заявление на налоговый вычет. После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ: (480 000 − 80 000) × 0,13 = 52 000 Р .

Получается, что Василий должен был заплатить 52 000 Р , а по факту заплатил 62 400 Р . Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р .

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения. В 2017 году можно получить вычет за лечение в 2016, 2015 и 2014 годах. Число и месяц не имеют значения.

Как получить вычет на лечение

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Как забрать свои 260 тысяч у государства

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Договор и чек из платной клиники

Договор и чек из платной клиники

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговой

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговой

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховаться

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховаться

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

На сайте налоговой принимают файлы формата .txt, .doc, .docx,

.pdf, .gif, .bmp, .jpg, .jpeg, .png,

.tif, .tiff, .zip, .7z, .rar, .arj, .xls, .xlsx

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru.

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Как подать документы на вычет на сайте налоговой

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ» → НДФЛ.

2. Заполняем паспортные данные. Если вы указали ИНН, то дату, место рождения, паспортные данные и гражданство можно не заполнять.

3. Указываем работодателя и доход. Здесь вам понадобится справка 2-НДФЛ. В первом пункте справки указана информация о работодателе (ИНН, КПП и ОКТМО).

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение — это разные вещи. Мы говорим только о вычете на лечение.

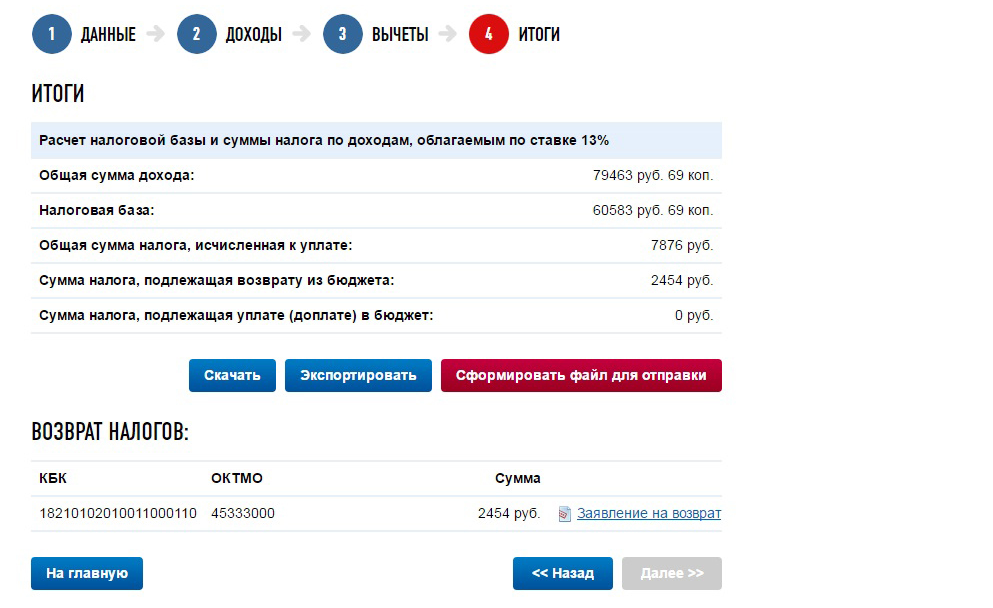

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

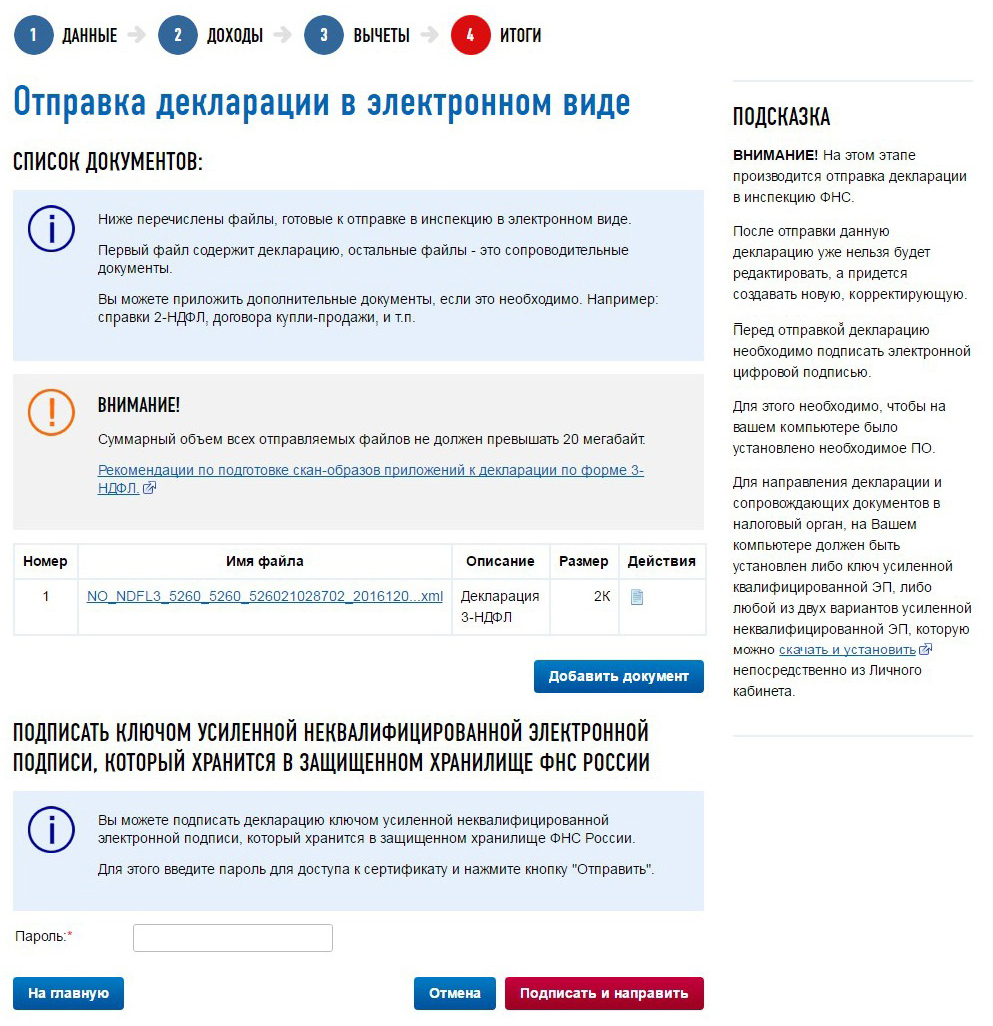

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

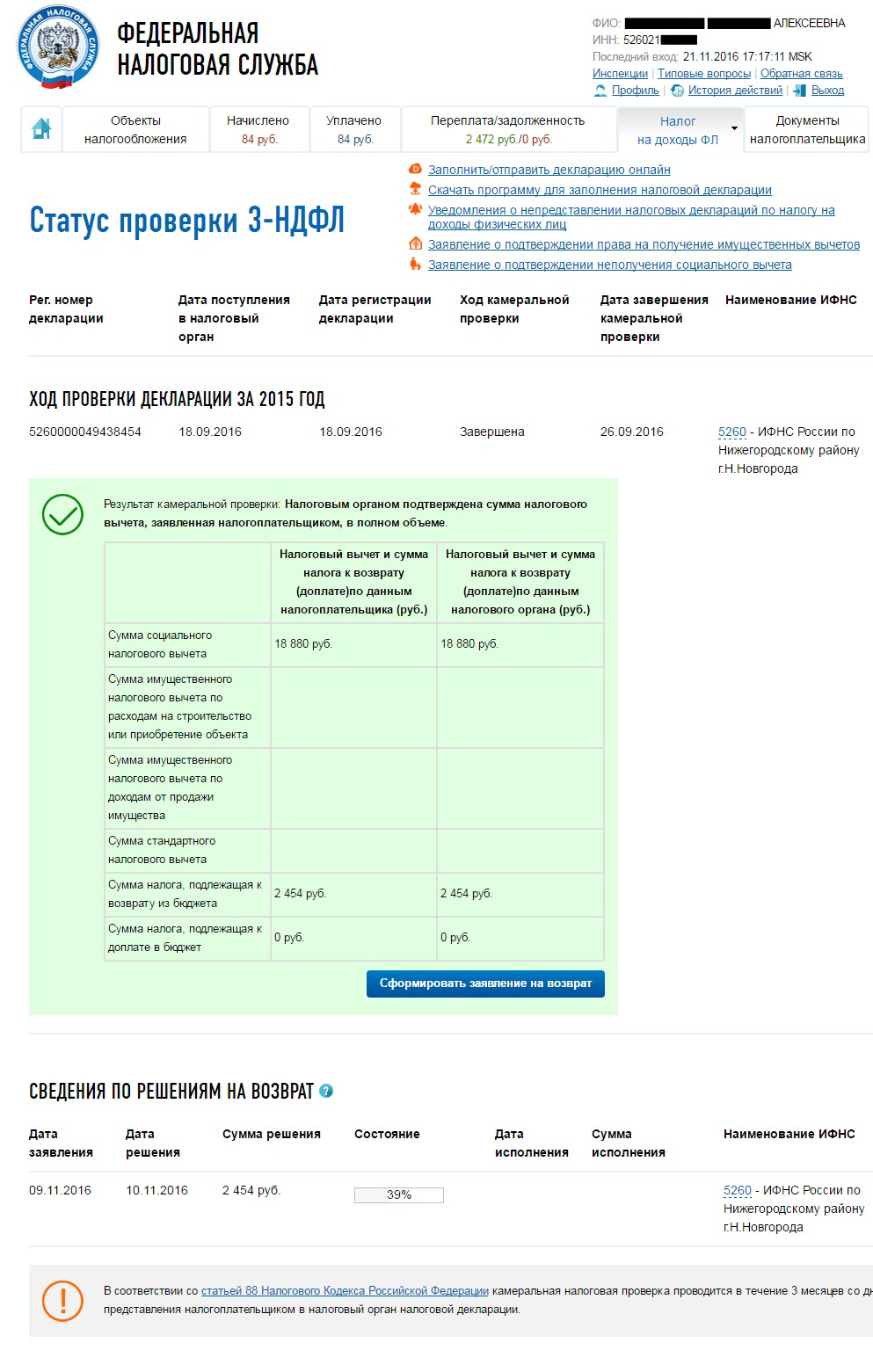

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

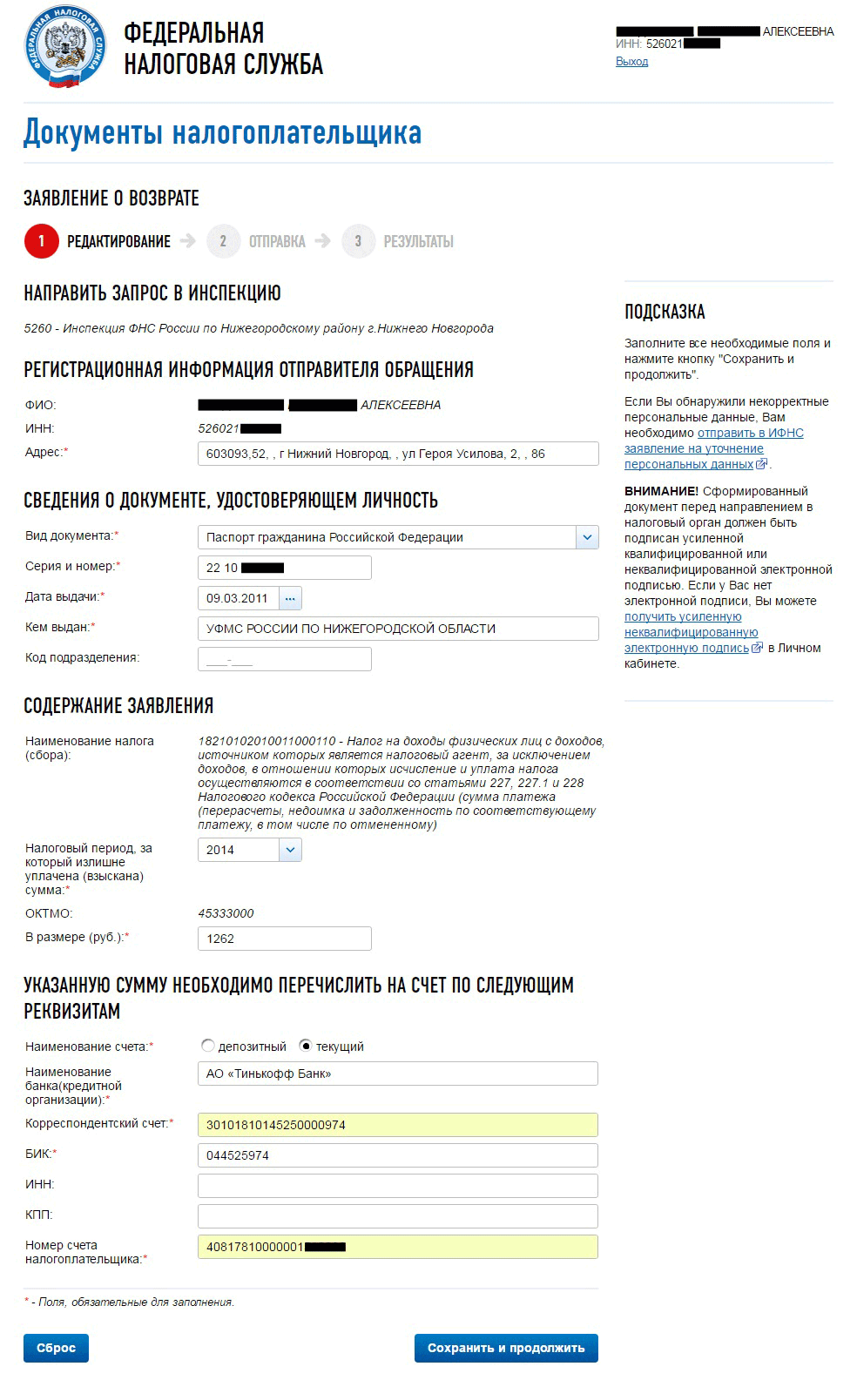

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС:

В заявлении ФИО, паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

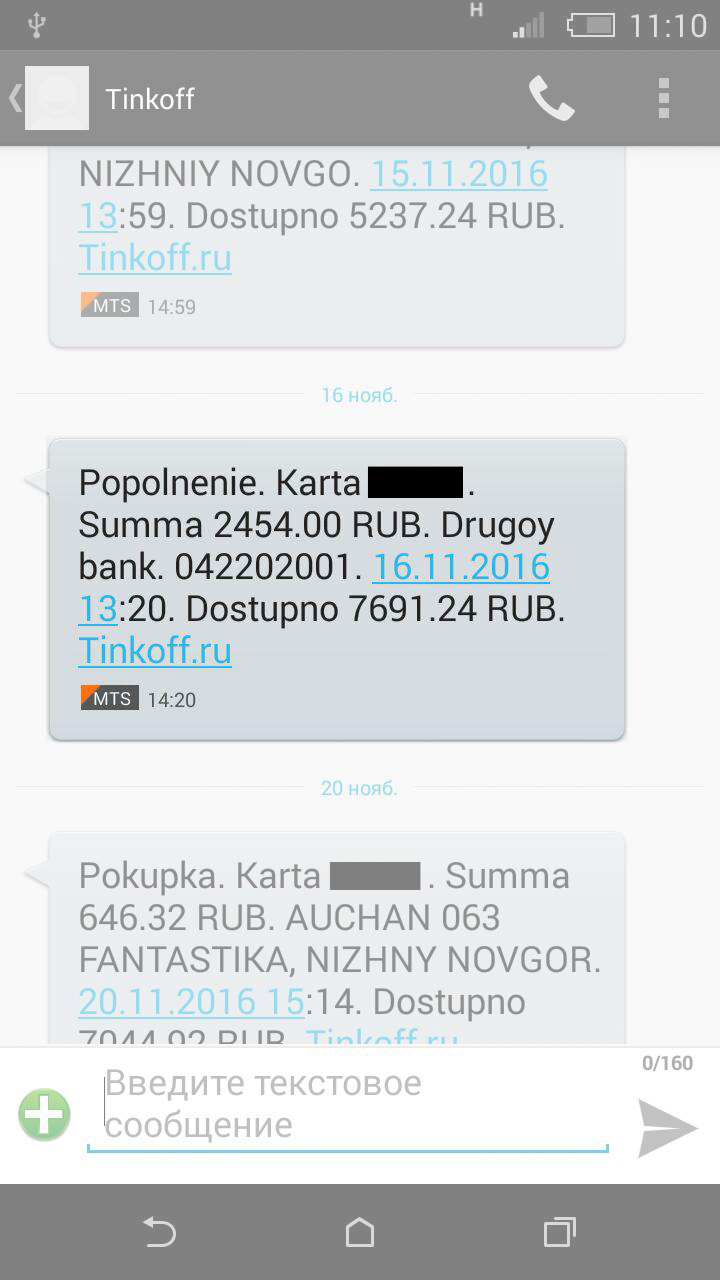

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой код

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой код

Список документов на налоговый вычет на лечение зубов

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта или звоните по телефону

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (СПб)

Это быстро и бесплатно !

Если вы работаете официально и своевременно выплачиваете требующиеся налоги, то можете претендовать на возвращение части потраченных вами средств.

Если в течение года вам потребовалось дорогостоящее лечение зубов, за которое вы расплачивались собственными финансами, обратитесь в отделение ФНС и получите сумму налога обратно.

Возможен ли возврат НДФЛ за лечение и протезирование зубов?

Каждый гражданин Российской Федерации, устроенный на работу официально и получающий заработную плату, облагаемую НДФЛ в размере 13%, может возместить часть понесённых им затрат на получение медицинской помощи.

Лечение и протезирование зубов у стоматолога также относится к категории услуг, за которые лицо способно претендовать на выплату налогового вычета.

Для возврата денег за лечение зубов через налоговую службу требуется соблюсти несколько важных условий:

- медицинская организация, предоставляющая стоматологические услуги, должна иметь официальную лицензию;

- вычет рассчитывается исключительно по доходам, облагаемым НДФЛ в размере 13%;

- оплата медицинской помощи не производилась за счёт организации, в которой работает гражданин;

- лицо имеет на руках все необходимые документы, способные подтвердить факт затрат на лечение и приобретение выписанных врачом медикаментов.

Если все перечисленные выше условия соблюдены, гражданин имеет законное право требовать возвращения налогового вычета.

Кроме этого, данный социальный вычет предоставляется и в ситуациях, когда лицо оплатило медицинские услуги из собственных средств для лечения детей, родителей, официального супруга, а также понесло затраты на приобретение им медикаментов.

Как вернуть налог за медицинские услуги?

Гарантированный вычет выплачивается гражданам при соблюдении всех перечисленных выше условий в сумме, равной понесённым ими фактическим затратам. При этом максимальный предел такой выплаты ограничен 120 тысячами рублей (иными словами, ФНС выдаёт до 15 600 рублей).

Стоит отметить, что эта сумма считается общей при получении вычетов по нескольким причинам (к примеру, при лечении у врача и прохождении обучения). Таким образом, у гражданина не получится вернуть налог сверх указанного лимита. Если во время лечения вы потратили большую сумму, перенести её на следующий год невозможно.

Выделяют 2 способа получения вычета:

- после окончания года, в течение которого осуществились затраты;

- до окончания этого года, если гражданин обратился с соответствующими документами и запросом к работодателю (для этого ФНС должна подтвердить наличие у лица права на данный вычет с помощью определённого уведомления).

В первом случае гражданину требуется подготовить объёмный комплект документации и предоставить его в отдел ФНС по месту своего проживания.

Какие нужны документы для возврата налога за лечение зубов?

Независимо от выбранного способа оформления вычета по возврату денежных затрат на лечение в отделение ФНС предъявляются определённые бумаги, перечисленные ниже:

- удостоверение личности;

- декларация по форме 3-НДФЛ;

- платёжные документы, удостоверяющие факт затрат на лечение зубов, их протезирование или приобретение медикаментозных средств, назначенных врачом;

- справка по форме 2-НДФЛ за год, в котором осуществлялась медицинская помощь;

- заявление с просьбой о возвращении суммы налога;

- договор на оказание медицинской услуги (если заключался);

- документ, удостоверяющий родство с ребёнком, супругом или родителем (если гражданин оплачивает не собственное лечение);

- ксерокопия лицензии учреждения (в случае отсутствия в заключённом договоре реквизитов организации);

- справка о внесении средств в счёт оплаты услуги;

- рецептурный бланк, содержащий штамп медицинского учреждения (если покупались медикаменты).

Точный список окончательно устанавливается отделением ФНС, именно поэтому рекомендуется заранее уточнять перечень у сотрудников государственного органа.

Если гражданин решил получить возврат денег через работодателя, в ФНС подаются те же документы для налогового вычета за лечение зубов, однако не требуется предъявлять декларацию и справку 3-НДФЛ.

Вместо запроса о выплате гарантированного возврата составляется заявление об удостоверении наличия у гражданина права на получение данного вычета (документ изготавливается в течение месяца).

После этого сотрудник обращается в бухгалтерию с заявлением, составленным в свободной форме, и выданной ФНС справкой. Остальная работа ложится на плечи работодателя.

Как оформить командировочное удостоверение читайте здесь.

Расчёт возвращаемой налоговой службой суммы

Как указывалось выше, размер максимально получаемого гражданином вычета не должен превышать 15 600 рублей. Данная сумма рассчитывается по формуле «120 тысяч рублей x 13%». Рассмотрим на примере, как определяется размер вычета, возвращаемого налогоплательщику в случае лечения или протезирования зубов.

Гражданин Васильев заработал в 2016 году 500 тысяч рублей, из которых заплатил НДФЛ в сумме 65 тысяч рублей. В течение этого же года ему потребовалась медицинская помощь, услуги стоматолога в совокупности стоили 40 тысяч рублей.

Таким образом, гражданин имеет законное право вернуть 5 200 рублей (данная сумма рассчитана по формуле «40 тысяч x 13%»).

Налоги оплачены Васильевым в большем размере (то есть 65 тысяч рублей в качестве НДФЛ за год > 5 200 рублей), поэтому он может претендовать на возвращение всей суммы – 5 200 рублей.

Аналогичным способом рассчитывается размер налогового возврата за приобретение медикаментов, выписанных по рецепту врача. При этом неважно, покупались лекарства для налогоплательщика или его близкого родственника.