Акции “Нижнекамскнефтехима” вскоре скорректируются

Новость

Совет директоров ПАО “Нижнекамскнефтехим” рекомендовал направить по результатам 2018 года на выплату дивидендов более 36,4 млрд рублей, с учетом прибыли отчетного года и нераспределенной прибыли . Подробнее

Комментарий

В понедельник 11 марта российский рынок акций снижается в пределах 0,5%. Рублевый фондовый индекс МосБиржи в ходе торгов просел до 2461 п. и, вероятно, уже в ближайшие дни может протестировать психологический уровень в 2450 п. Долларовый индикатор рынка акций РТС опустился вниз до 1175 п., ближайшая планка поддержки вырисовывается в области 1170 п. Закрытие рынка сегодня может случиться вблизи 2460 п. по индексу МосБиржи и 1175 п. по индексу РТС. В лидерах роста среди “голубых фишек” акции АЛРОСА (+1,3%), ММК (+1,8%), Аэрофлота (+1,2%).

Объявленные неожиданно высокие выплаты за счет прибыли отчетного года и нераспределенной прибыли прошлых лет предполагают дивиденд из расчета 19 рублей 94 копейки на одну обыкновенную и привилегированную акции. Такой размер дивиденда эквивалентен доходности от цены закрытия предыдущего дня на уровне 30% по обыкновенной акции компании и на уровне 47% по привилегированной акции. По итогам 2018 года более высокой дивидендной доходностью на акцию вряд ли сможет похвастаться какая-либо еще российская компания, акции которой торгуются на отечественной бирже.

Последний раз компания “Нижнекамскнефтехим” платила дивиденды по итогам 2015 года – тогда дивидендная доходность по обыкновенным акциям составила 8%, по привилегированным – 12%. Выплаты дивидендов не были регулярными. За 2016 и 2017 годы дивидендных выплат не было, поскольку компания направляла средства, в основном, на строительство нового производства этилена мощностью 600 тысяч тонн в год.

О возможных дивидендах за 2018 год было объявлено еще в середине прошлого года. По словам генерального директора Нижнекамскнефтехима, после решения вопроса со строительством производства этилена выплата дивидендов могла бы стать регулярной. Тем не менее, даже если дивиденды станут регулярной практикой “Нижнекамскнефтехима”, в дальнейшем вряд ли компания сможет осуществить подобные беспрецедентные выплаты.

Во-первых, в текущую дивидендную базу включены и прибыли прошлых лет. Во-вторых, компании удалось добиться сильного роста финансовых результатов, благодаря в том числе ослаблению рубля. Выручка от реализации “Нижнекамскнефтехима” в 2018 году выросла на 16.5% до 188.9 млрд рублей. Около половины выручки Нижнекамскнефтехим традиционно получает от экспорта продукции. Компания является мировым лидером по производству каучука: ее доля на рынке изопренового каучука составляет 47%, бутилового каучука – 18%, бутадиенового – 6%. И более 85 % продаж компании в сегменте синтетических каучуков приходится на зарубежные рынки.

На глобальных площадках между тем отмечается чуть более высокий, чем на прошлой неделе аппетит к риску. Инвесторов порадовала информация о достигнутых договоренностях по многим важнейшим торговым вопросам между Китаем и США, в том числе по вопросам иностранной валюты, благодаря чему азиатские фондовые индексы закрылись преимущественно в плюсе. Также оптимизма добавляет “голубиный” настрой ФРС США, тогда как следующее заседание американского регулятора состоится 19-20 марта.

Цены на нефть эталонной марки Brent подросли до уровней выше $66 за баррель в свете продолжающегося более глубокого, чем было оговорено соглашением ОПЕК, сокращения добычи нефти Саудовской Аравией.

Курс доллара США сегодня волатилен в области 66 руб./$ – у рубля по-прежнему не наблюдается существенных перспектив к серьезному укреплению в условиях санкционных рисков. Однако стабильные цены на нефть продолжают оказывать поддержку отечественной валюте. Полагаю, что текущий уровень закрытия курса доллара США на внутреннем валютном рынке окажется примерно в районе 66 руб./$.

Соотношение евро к доллару США продолжает находиться в зоне $1.12-1.13 после того, как ЕЦБ сообщил о продлении периода низких ставок до конца текущего года по итогам заседания. Ожидается, что курс пары EUR/RUB будет балансироваться в интервале 74-75 руб./€ в ближайшее время.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дивиденды НКНХ 2020

Быстрые ссылки

Прогноз ближайших дивидендов на одну акцию НКНХ сегодня

Акции покупаются лотами, поэтому мы округляем количество акций, чтобы получить полный лот. Также не забывайте про комиссии брокера и биржи.

Калькулятор дивидендов

Подписывайтесь на наш телеграм

История дивидендов ПАО “Нижнекамскнефтехим”

Исторические данные по дивидендам и дивидендной доходности

| Купить до | Реестр | Дивиденд | Доходность | Цена на закрытии |

|---|---|---|---|---|

| 20 апр 2020 | 22 апр 2020 | 7,45 ₽ | 6,73 % | |

| 18 апр 2019 | 22 апр 2019 | 19,94 ₽ | 22,45 % | 88,8 ₽ |

| 28 апр 2016 | 4 мая 2016 | 4,34 ₽ | 8,2 % | 52,9 ₽ |

| 6 мая 2015 | 9 мая 2015 | 1,52 ₽ | 4,94 % | 30,8 ₽ |

| 29 апр 2014 | 3 мая 2014 | 1 ₽ | 4,2 % | 23,81 ₽ |

| 2 мар 2013 | 2 мар 2013 | 2,78 ₽ | 8,97 % | 31 ₽ |

| 26 апр 2012 | 26 апр 2012 | 2,36 ₽ | 7,59 % | 31,1 ₽ |

| 25 фев 2011 | 25 фев 2011 | 1,18 ₽ | 5,09 % | 23,2 ₽ |

| 25 фев 2010 | 25 фев 2010 | 0,07 ₽ | 0,41 % | 17 ₽ |

| 23 апр 2009 | 23 апр 2009 | 0,31 ₽ | 4,52 % | 6,85 ₽ |

Курс акций НКНХ на сегодня

Подписывайтесь на нас

Получите расширенный доступ к сервису по дивидендам

- Купить акции заранее и продать сразу после дивидендного гэпа в ноль, получив дивиденды.

- Купить акции после гэпа с расчетом на быстрое восстановление цены акции.

- Использовать 1 и 2 стратегии вместе.

Данные берутся на основе цены закрытия.

История закрытия дивидендного гэпа и оптимальной покупки

Когда нужно было купить, чтобы выйти после гэпа в ноль и как закрывался дивидендный гэп

| Купить до | Реестр | Дивиденд | Доходность | Цена на закрытии | Оптимальная дата покупки | Закрытие гэпа | ||

|---|---|---|---|---|---|---|---|---|

| 18 апр 2019 | 22 апр 2019 | 19,94 ₽ | 22,45 % | 88,8 ₽ | ░░░░ дн. | |||

| 28 апр 2016 | 4 мая 2016 | 4,34 ₽ | 8,2 % | 52,9 ₽ | ░░░░ дн. | |||

| 6 мая 2015 | 9 мая 2015 | 1,52 ₽ | 4,94 % | 30,8 ₽ | ░░░░ дн. | |||

| 29 апр 2014 | 3 мая 2014 | 1 ₽ | 4,2 % | 23,81 ₽ | гэпа не было | |||

| 2 мар 2013 | 2 мар 2013 | 2,78 ₽ | 8,97 % | 31 ₽ | ░░░░ дн. | |||

| 26 апр 2012 | 26 апр 2012 | 2,36 ₽ | 7,59 % | 31,1 ₽ | ░░░░ дн. | |||

| 25 фев 2011 | 25 фев 2011 | 1,18 ₽ | 5,09 % | 23,2 ₽ | ░░░░ дн. | |||

| 25 фев 2010 | 25 фев 2010 | 0,07 ₽ | 0,41 % | 17 ₽ | ░░░░ дн. | |||

| 23 апр 2009 | 23 апр 2009 | 0,31 ₽ | 4,52 % | 6,85 ₽ | гэпа не было | |||

Стратегия покупки заранее

В таблице указано за сколько дней нужно было купить акцию, чтобы после дивидендной отсечки стоимость покупки сравнялась с ценой после гэпа.

Например, акция в последний день покупки стоит 100 ₽, а дивиденды по акции 10 ₽. Для условности возьмём, что комиссия 0,5 ₽. Вы купили акцию заблаговременно за 90 ₽. После дивидендного гэпа акция будет 90 ₽ (100 ₽ – 10 ₽). Вы получите дивиденды и можете продать акцию за 90 ₽.

Итоговая доходность составит -90 ₽ (купили акцию) +90 ₽ (продали акцию) + 10 ₽ (дивиденд) – 1,3 ₽ (13% налог на дивиденд) – 0,5 ₽ (комиссия), который удержит брокер.

Финансовый результат: +8,2 ₽.

Если купить акцию в последний день покупки по 100 ₽ и продать на следующий день за 90 ₽, то будет минус даже с учётом дивидендов. Дивиденды придут за вычетом 13% налога, а также заплатите комиссию брокеру за сделки.

Итоговая доходность составит -100 ₽ (купили акцию) + 90 ₽ (продали акцию) + 10 ₽ (дивиденд) – 1,3 ₽ (13% налог на дивиденд) – 0,5 ₽ (комиссия).

Финансовый результат: -1,8 ₽.

Стратегия покупки после гэпа

В таблице указано через сколько дней акция восстановится до цены в последний день покупки.

Например, акция в последний день покупки стоит 100 ₽, а дивиденды по акции 10 ₽. Для условности возьмём, что комиссия 0,5 ₽. После дивидендного гэпа акция будет 90 ₽ (100 ₽ – 10 ₽). Если купить акцию после гэпа за 90 ₽, то уже нельзя будет получить дивиденды. Стратегия заработать на восстановлении стоимости акции до 100 ₽.

Итоговая доходность составит -90 ₽ + 100 ₽ – 0,5 ₽.

Финансовый результат: +9,5 ₽.

Как видно по данным в таблице, некоторые акции не восстанавливаются в течение длительного времени.

История результатов последнего дня покупки и экс-дивидендной даты

Как вела себя бумага в эти дни

| Купить до | Реестр | Доходность | Последний день покупки | Экс-дивидендная дата | ||

|---|---|---|---|---|---|---|

| Откр. → Макс. | Откр. → Закр. | Откр. → Макс. | Откр. → Закр. | |||

| 18 апр 2019 | 22 апр 2019 | 22,45 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 28 апр 2016 | 4 мая 2016 | 8,2 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 6 мая 2015 | 9 мая 2015 | 4,94 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 29 апр 2014 | 3 мая 2014 | 4,2 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

Как использовать: можно заработать несколько процентов на росте акции купив в последний день покупки или экс-дивидендную дату.

Подписывайтесь на нас

Получите расширенный доступ к сервису по дивидендам

Раскрытие информации

Дивиденды НКНХ

Как получить дивиденды. Дата дивидендной отсечки 22 апреля 2020. Чтобы получить дивиденды НКНХ необходимо купить акции за два дня до закрытия реестра акционеров: 20 апреля 2020, потому что торги проходят в режиме Т+2.

Выплата дивидендов. Выплата на одну акцию по прогнозу составит 7,45 ₽ (6,73% дивидендная доходность). Выплачивают дивиденды не позднее 25 рабочих дней с даты закрытия реестра. Начисляются средства на ваш брокерский счет или карту.

Как купить акции. Откройте брокерский счет. У крупных брокеров есть приложение или программа для торговли, например QUIK. Укажите название компании или тикер — NKNC. Вы можете купить минимум 1 лот, который равен 10 акциям. Используйте калькулятор для расчета дохода.

Налог на доходы физических лиц (НДФЛ). Ваш брокер удержит НДФЛ в размере 13%. И перечислит поступления за вычетом налога на прибыль с дивидендов.

Комиссии брокера и биржи. Вы платите комиссию, когда совершаете сделку. Она снижает итоговую доходность вашего портфеля. Чтобы снизить расходы на комиссии: выберите брокера с низкими комиссиями и реже совершайте сделки.

По этим акциям платят дивиденды, но они опасны для начинающих

Практически все публичные российские компании отчитались за 2018 год. Инвесторы посчитали потенциальные дивиденды на основе дивидендных политик и уставов компаний.

Некоторые компании могут дать от 12 до 23% годовых одними дивидендами. Но здесь начинающего инвестора ждет ловушка: можно вложиться в бизнес, который больше не даст такую большую доходность.

Если вы еще не знаете, что такое закрытие реестра, дивидендный гэп и откуда берутся дивиденды, почитайте нашу статью.

Прогнозные дивиденды за 2018 год — 0,141 Р на акцию.

Текущая дивдоходность — 13,7% годовых.

количество акций «Энел России»

На чем зарабатывают. «Энел Россия» производит тепло и электричество с помощью гидроэлектростанций в Ставропольском крае, Тверской и Свердловской областях. В конце 2020 года заработает ветряная электростанция в Ростовской области, еще через год — в Мурманской.

В чем проблема. Компания опубликовала план до 2021 года с прогнозом чистой прибыли, которая будет постепенно падать каждый год.

Р ” aria-label=”Bar Chart” >

По дивидендной политике 65% чистой прибыли будут направлять на дивиденды до 2019 года. Что будет дальше — пока неизвестно. Я сделаю смелое предположение, что коэффициент выплат останется прежним. Но это лишь мое предположение.

Дивидендная доходность — отношение дивиденда к цене акции. Из-за падения прибыли размер дивиденда будет падать, а вместе с ней — дивидендная доходность по текущим ценам. Это с учетом моего предположения, что в 2020 и 2021 годах на дивиденды направят столько же, сколько и за 2018 и 2019 года.

За 2017 год компания заплатила 0,1449 Р дивидендов на акцию — то есть больше, чем за 2018 год. Прошлогодний дивидендный гэп компания до сих пор не закрыла. А за 2019 год будет еще меньше.

Цена акций «Энел России». График: Tradingview.com

Цена акций «Энел России». График: Tradingview.com

Что дальше. Руководство рассчитывает, что после запуска ветряных электростанций дела пойдут лучше, — в 2022 году ожидают рост доходов.

Еще компания пытается продать Рефтинскую ГРЭС: за нее предлагали 21 млрд рублей, но компания оценивает станцию в 27 млрд рублей. «Энел» может направить часть денег с продажи на специальные дивиденды.

Презентация стратегии «Энел России» до 2021 года, стр. 12 — рост доходов от возобновляемых источников энергииPDF, 1 МБ

Прогнозные дивиденды за 2018 год — 7,63 Р на акцию.

Текущая дивдоходность — 18,6% годовых.

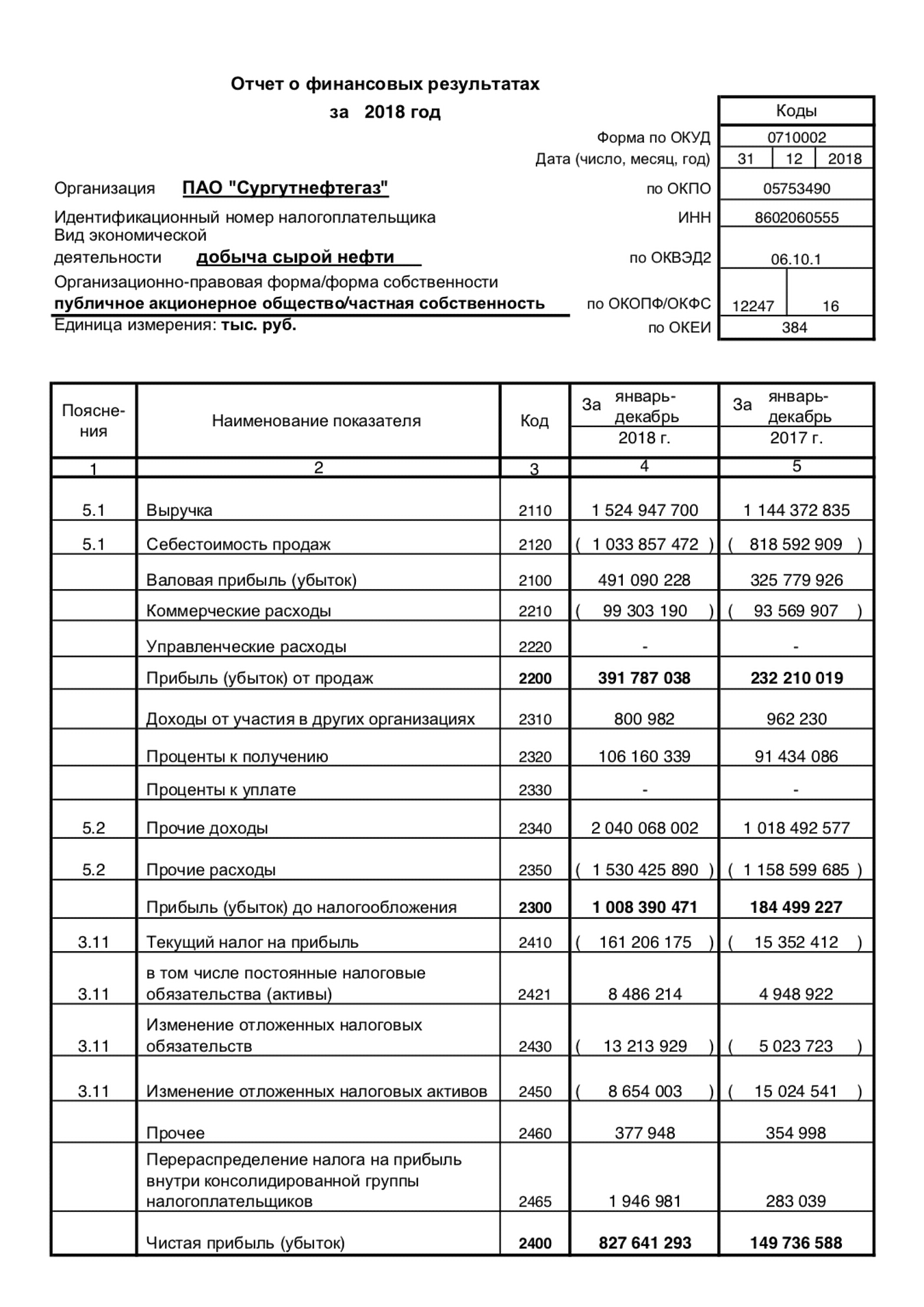

На чем зарабатывают. Основной бизнес — добыча и продажа нефти. Но так получилось, что компания скопила около 40 млрд долларов, которые держит на валютном депозите под 4% годовых.

В чем проблема. Чистая прибыль компании сильно зависит от курса доллара — и не факт, что он продолжит расти так же хорошо.

На привилегированные акции «Сургутнефтегаз» направляет 7,096% чистой прибыли. Чистая прибыль компании складывается из трех компонентов: прибыль от продаж нефти + проценты по вкладу + переоценка долларового вклада.

По российским стандартам бухгалтерского учета компании приходится делать переоценку валютного вклада и считать курсовую разницу. Для инвесторов важен курс доллара на 31 декабря: «Сургутнефтегаз» платит дивиденды один раз в год и берет прибыль из годового финансового отчета.

За год доллар вырос на 21%: на конец 2017 года он стоил 57,6 Р , на конец 2018 года — 69,47 Р . То есть благодаря росту доллара «Сургутнефтегаз» переоценил за год свой долларовый вклад примерно на 474 млрд рублей.

Проблема в том, что переоценка работает и в обратную сторону. Курс доллара на 2 апреля — 65,47 Р . По текущему курсу у «Сургута» от курсовой переоценки 160 млрд рублей убытка.

Получается так: чтобы компании повторить текущие дивиденды, доллар должен еще раз вырасти на 20%. Плюс должна вырасти цена на нефть до уровня 2018 года и продержаться большую часть года.

Финансовая отчетность «Сургутнефтегаза» по РСБУ за 2018 год, стр. 3

Финансовая отчетность «Сургутнефтегаза» по РСБУ за 2018 год, стр. 3

Прогнозные дивиденды за 2018 год — 18,2 Р на акцию.

Текущая дивдоходность — 17,8% годовых.

На чем зарабатывают. «Мечел» — холдинг, который владеет долями в других компаниях. Часть дочерних компаний добывает и продает различные виды угля. Еще есть несколько заводов, которые производят стальную продукцию.

В чем проблема. У «Мечела» крупные долги, которые не уменьшаются. Компании приходится согласовывать выплату дивидендов с кредиторами. Из-за этого получается забавная ситуация: дивиденды и дивидендная доходность растут последние три года, а акции никак не реагируют. За 2018 год выходит, что по акциям должны заплатить 19,5 Р дивидендов.

Устав «Мечела», п. 13.14 — размер дивидендов на привилегированные акции

В нулевые «Мечел» скупал стальные и угольные компании. Сверху прикупили несколько портов и гидроэлектростанцию. Главный акционер «Мечела» хотел создать компанию, активы которой будут дополнять друг друга, уменьшая расходы. ГРЭС даст электричество, уголь нужен для создания стали, а через порты экспортируют продукцию.

Покупки делались на заемные деньги и под залог акций. А потом акции в залоге у западных банков подешевели из-за финансового кризиса 2008 года. Банки потребовали дополнительный залог. «Мечел» получил помощь от власти: все-таки крупное предприятие.

Долг вырос еще больше, когда началась разработка Эльгинского месторождения в 2011 году. Уже тогда добыча угля на других крупных месторождениях падала. «Мечел» инвестировал в само месторождение, построил железную дорогу и купил порт Ванино. На бумаге выглядело все хорошо: на Эльге добывают коксующийся уголь — дорогую марку угля, а благодаря порту Ванино «Мечел» смог бы наращивать его отгрузку.

За 2018 год 83% операционной прибыли ушло на выплату процентов и пени. Из-за больших долгов у компании нет денег на инвестиции в бизнес — из-за этого страдают доходы. EBITDA снизилась к показателю год назад из-за недостаточного количества вагонов, которые транспортировали бы уголь. Руководство пытается успокоить инвесторов тем, что «Мечел» подготовил запасы, их доставят позже и это положительно отразится на доходах.

Операционная прибыль — доходы компании от основной деятельности — продажи угля и стали — за вычетом расходов на бизнес

«Мечел» за несколько лет незначительно снизил долговую нагрузку. Почти все заработанные деньги идут на выплату процентов, еще чуть-чуть остается на мизерное гашение долга.

Чистый долг — сумма кредитов и лизинга за вычетом денежных средств

Р ” aria-label=”Bar Chart” >

Из-за больших долгов у компании нет денег на крупные инвестиции. Из-за недоинвестирования доходы не растут. Менеджмент не дал внятного плана по выходу из ситуации. Каждый год прорыв в производстве и рост доходов переносится на следующий.

EBITDA — прибыль до уплаты налогов за вычетом процентов и амортизации

Р ” aria-label=”Bar Chart” >

В интернете ходят слухи: мол, кредиторы хотят продать Эльгинское месторождение. Кредиторы уже забрали 49% акций в месторождении, а теперь хотят найти покупателя на все 100%. Пока это слухи. Но ситуация противоречивая: допустим, «Мечел» продаст Эльгу — тогда появятся деньги на погашение трети долга. Но компания лишится актива, который прекратит падение добычи угля. Для нас, потенциальных инвесторов, это самый болезненный вариант погашения долгов.

Прогнозные дивиденды за 2018 год — 19,94 Р на акцию.

Текущая дивдоходность — 22,6% годовых на обыкновенные акции, 26,7% годовых — на привилегированные.

На чем зарабатывают. Производят каучук, пластик, полиэтилен и другую химическую продукцию.

В чем проблема. Компания решила выплатить дивиденды за три предыдущих года. Она не платила дивиденды за 2016 и 2017 годы: копила деньги на инвестиции в расширение производства.

За 2018 год решили заплатить с учетом двух предыдущих лет. В итоге получились большие дивиденды — 19,94 Р на акцию. После объявления акции выросли более чем на 40%. Проблема в том, что это единоразовые дивиденды, — таких щедрых выплат ждать в ближайшем будущем не стоит.

График цен на обыкновенные акции НКНХ. Источник: Tradingview.com

График цен на обыкновенные акции НКНХ. Источник: Tradingview.com

До 2016 года НКНХ направлял на дивиденды 30% чистой прибыли по РСБУ. Так вышло, что на нынешние дивиденды компания взяла по 50% из прибыли прошлых лет, — это дает нам надежду, что НКНХ продолжит направлять на дивиденды за следующие годы 50, а не 30% чистой прибыли.

Р ” aria-label=”Bar Chart” >

На данный момент нет предпосылок, чтобы НКНХ ежегодно платил по 19—20 Р дивидендов: для этого нужно увеличить прибыль в полтора раза. Пока можно прогнозировать 6—8 Р дивидендов в следующие годы.

Р на акцию” aria-label=”Bar Chart” >

Что дальше. На следующий день после выплаты дивидендов акции упадут приблизительно на размер этих дивидендов. Сейчас обыкновенные акции стоят 88 Р , привилегированные — 74,5 Р . После дивидендного гэпа акции будут стоить около 68 и 54 Р соответственно. И уже по таким ценам нужно смотреть на бизнес компании и на то, что хочет основной владелец — ТАИФ. В других компаниях ТАИФ выкачивает деньги с помощью дивидендов — история выкачивания всех свободных денег в «Татнефти» может повториться в НКНХ. Плюс чистая прибыль может начать расти за счет запуска новых заводов.

Количество акций НКНХ:

обыкновенных — 1 611 256 000,

привилегированных — 218 983 750

В итоге

Не забываем: все это частное мнение, а не рекомендация. И что эти акции на самом деле не хорошие и не плохие.

Акции «Энел России». До 2021 года бизнес компании будет падать. По прогнозу руководства, в 2022 году будет рост прибыли за счет ветряной электрогенерации. Плюс могут продать крупную ГРЭС — гипотетически часть денег могут направить на специальные дивиденды. Правда, продать ГРЭС не получается который год. Если верите в специальные дивиденды — наверное, лучше садиться в лодку заранее.

Привилегированные акции «Сургутнефтегаза». Акции хорошие, когда доллар растет по отношению к прошлогоднему значению. Сейчас покупать акции кажется уже поздно: привилегированные акции не дадут такой же большой дивиденд за 2019 год, как за 2018. Если только доллар резко не вырастет к концу года на десятки процентов.

Привилегированные акции «Мечела». Очень опасные акции для начинающих инвесторов. При этом неоднозначные: уменьшение долга без продажи Эльгинского месторождения должно толкнуть акции вверх.

Акции «Нижнекамскнефтехима». Компания заплатит единоразово крупные дивиденды — акции могут долго восстанавливаться после дивидендного гэпа. Платить по 19,94 Р за акцию дальше не смогут. Если попробовать рассчитать на коленке, будет выходить 6—8 Р на акцию. Компания неплохая — акции могут быть интересными после дивидендного гэпа.

Дивидендный поток

По данным Bloomberg, компании из индекса Московской биржи выплатили в 2018 году 1,8 трлн рублей дивидендов. В 2019 году цифра будет еще больше — 2,7 трлн. Напомню, рост индекса Мосбиржи за год составил 33%. Основные плательщики дивидендов в России — компании индустриальных секторов.

Базовый фактор роста дивидендной доходности связан с макроэкономической ситуацией. В 2000–2007 годах среднегодовой показатель динамики рынка акций в среднем за год составлял 30–90%, в 2012–2019 годах он снизился до уровней от -10% до 20%. Компании вынуждены обеспечивать привлекательность своих активов в условиях экономического застоя, повышая дивиденды.

В краткосрочном периоде ускоренный рост выплат акционерам сигнализирует о повышении рыночных рисков. В ближайшие два года они будут связаны с выборами президента США в 2020-м и выборами в Госдуму РФ в 2021-м. Волатильность в сфере макроэкономических показателей, возможно, усилится. А чем больше риск, тем больше прибыль владельцев бумаг компаний. Ожидаю, что в 2020 году она повысится до 9–10% годовых и останется в этом диапазоне в начале 2021-го.

Наиболее высокую дивидендную доходность в 2019 году продемонстрировали Центральный телеграф (ЦТ), «Нижнекамскнефтехим», «Сургутнефтегаз», «Мечел», а также «МРСК Центра и Приволжья».

У Центрального телеграфа высокая доходность сформирована за счет продажи в декабре 2018 года офисного здания в Никитском переулке за 2 млрд рублей. Но дивидендная политика не дает окончательного ответа на вопрос, на какие цели будут направлены доходы Центрального телеграфа от продажи. Выплаты компании за последние 15 лет очень изменчивы. Однако акции ЦТ стабильны. В целом покупку акций ПАО «Центральный телеграф» я расцениваю как краткосрочную спекулятивную идею в расчете на сравнительно быструю продажу после получения информации о дивидендных выплатах.

Приблизительно 50% выручки «Нижнекамскнефтехима» (НКНХ) стабильно идет на экспорт. Динамика финансовых показателей в последнее десятилетие демонстрирует значительную эластичность к внешним шокам. При росте выручки за последние восемь лет в среднем на 9,5%, компания поддерживает сравнительно низкие уровни долговой нагрузки. Пока нет четкой информации, какой дивидендной политики будет придерживаться НКНХ при выплате дивидендов за 2020 год, но если компания станет ориентироваться на выплаты, исходя из 50% от чистой прибыли по МСФО, то дивиденды могут составить 16 рублей на обыкновенную и привилегированную акцию или 17 и 22% доходности.

Внеоборотные и оборотные финансовые вложения (так называемая кубышка) «Сургутнефтегаза» на конец III квартала 2019 года составили 2,97 трлн рублей. Таким образом, компания способна к реализации крупных сделок по приобретению активов и к выкупу своих акций. Она планирует увеличить добычу с использованием новых технологий и стабильно выплачивает акционерам высокие дивиденды. С учетом стабилизации и курса доллара к концу года в пределах 63–63,5 рубля и восстановления цен на нефть около $65 за баррель можно с положительной вероятностью ожидать получение «Сургутнефтегазом» прибыли по РСБУ в 2019 году в 200 млрд рублей и более. При таком сценарии дивидендная доходность привилегированных акций компании составит от 7% годовых. Этот уровень вполне сравним с аналогичными показателями других крупнейших компаний ТЭК.

Высокие дивиденды — визитная карточка металлургических и добывающих компаний, «Мечел» не исключение. Бумаги таких организаций поддерживает традиционная стабильность спроса и высокая загрузка мощностей в отрасли. Мы ожидаем значимого ускорения прироста промпроизводства в России и в ведущих экономиках в конце 2019-го и первой половине 2020 года.

Повышение тарифов на передачу электроэнергии ограничено госрегулированием, а величина расходов эмитента меняется в соответствии с изменением инфляции. В этой ситуации снижение роста цен оказало благотворное влияние на показатели рентабельности и дивидендной доходности сетевых компаний, в том числе «МРСК Центра и Приволжья». Поэтому дивиденды компании в 2019-м были высокими. Но при ожидаемом ускорении инфляции в 2020 году возникает подтверждённый среднесрочными наблюдениями потенциал сокращения дивидендной доходности МРСК.

Основные драйверы изменения ВВП — это внешний спрос, инфляция, а также формирующая отраслевые тренды динамика госрасходов. Мы ожидаем ускорения роста частных инвестиций и увеличения потребления домохозяйств. В этих условиях ведущие российские компании вновь, как и все последние годы, возможно, продемонстрируют свою способность наращивать стоимость для инвесторов. Помимо возможного усиления инвестиционной активности на внешних рынках, это, пожалуй, единственный, хотя и очень важный позитивный элемент базового экономико-финансового сценария на 2020 год.

Автор — финансовый аналитик

Мнение автора может не совпадать с позицией редакции

Дивиденды «Нижнекамскнефтехима» в 2020 году: сроки и размер выплат

Нефтехимическая компания, крупнейшее профильное предприятие в Европе

- NKNC, NKNCP Тикер

- MCX Биржа

- Сотрудников

- Перерабатывающая промышленность Сектор

- Химические вещества: основные диверсифицированные Индустрия

- Ген.директор

SWOT-анализ это методика, позволяющая провести комплексный экспресс-обзор компании. Посмотреть на сильные (Strengths) и слабые (Weaknesses) стороны бизнеса, оценить внешние возможности (Opportunities) и угрозы (Threats). Результат анализа нагляден и способен помочь принять нужное решение. Зарегистрированным пользователям доступно участие в составлении SWOT-анализа по любому эмитенту. Но следует понимать, что распределение фактов по графам может быть субъективно. Например, решение о крупных капитальных затратах является слабостью для компании сегодня, но они дают в перспективе возможности роста и конкурентные преимущества. Или присутствие государства в составе акционеров гарантирует стабильность и надежность, хотя может ограничивать компанию в развитии и подвергать геополитическим рискам.

S → сильные стороны

W → слабые стороны

O → возможности

T → угрозы

Рекомендации агентств

Данный график – рекомендательная информация для инвестора. Для того чтобы дать прогноз, аналитики и брокеры используют публичные финансовые отчеты организаций, ведут диалог с работниками и клиентами компаний. В конечном счете появляется решение, которое отмечено на графике, где показаны мнения аналитиков в разные периоды времени. Поводив курсором, можно проследить, в какие даты менялись рекомендации.

Инвестору нельзя следовать только рекомендациям аналитиков. Прогнозы используются как дополнение к уже устоявшимся стратегиям и планам. Считается плохой практикой, если инвестор работает только по графику рекомендаций. Отчеты аналитиков должны использоваться только вместе с собственной аналитикой.

Рекомендация к продаже бумаги

Акции будут немного хуже, чем общая доходность фондового рынка

Компания будет работать такими же темпами, что и сопоставимые компании, или в соответствии с рынком

Акции будут немного лучше, чем доходность рынка

Рекомендация приобрести бумагу

Рекомендация к продаже бумаги

Акции будут немного хуже, чем общая доходность фондового рынка

Компания будет работать такими же темпами, что и сопоставимые компании, или в соответствии с рынком

Акции будут немного лучше, чем доходность рынка

Рекомендация приобрести бумагу

Существенные события НКНХа

| Январь, 2020 | |

| 09.01, 18:32 | Раскрытие в сети Интернет списка аффилированных лиц |

| Декабрь, 2019 | |

| 30.12, 08:01 | Решения совета директоров (наблюдательного совета) |

| 30.12, 08:00 | Решения совета директоров (наблюдательного совета) |

| 19.12, 12:05 | Выплаченные доходы по эмиссионным ценным бумагам эмитента |

| 05.12, 17:37 | Проведение заседания совета директоров (наблюдательного совета) и его повестка дня |

| 04.12, 16:38 | Присвоение или изменение рейтинга эмиссионных ценных бумаг эмитента рейтинговым агентством на основании договора |

| 02.12, 09:59 | Проведение заседания совета директоров (наблюдательного совета) и его повестка дня |

| Ноябрь, 2019 | |

| 29.11, 17:20 | Присвоение или изменение рейтинга эмитента рейтинговым агентством на основании договора |

| 14.11, 15:54 | Раскрытие эмитентом ежеквартального отчета |

| Октябрь, 2019 | |

| 30.10, 18:06 | Сообщение о порядке доступа к инсайдерской информации, содержащейся в документе эмитента |

| 02.10, 16:20 | Раскрытие в сети Интернет списка аффилированных лиц |

| 01.10, 17:19 | Изменение размера доли участия члена органа управления эмитента в его уставном капитале |

| Сентябрь, 2019 | |

| 25.09, 17:05 | Изменение размера доли участия члена органа управления эмитента в его уставном капитале |

| 20.09, 16:12 | Проведение заседания совета директоров (наблюдательного совета) и его повестка дня |

| 09.09, 18:12 | Проведение заседания совета директоров (наблюдательного совета) и его повестка дня |

- ← сюда

- 1

- 2

- 3

- …

- 13

- 14

- туда →

Что пишут про компанию НКНХ в Telegram

bitkogan

Друзья! Несколько человек обратились ко мне с просьбой: не давать публичных оценок по компаниям второго эшелона, особенно российским, ибо «зачем загонять людей в низколиквидные истории»

1. Вы когда-нибудь слышали от меня слово «РЕКОМЕНДУЮ»? Могу делиться информацией. Кстати, абсолютно публичной. Могу говорить: вот результат моих размышлений, или моего анализа. Могу написать о том, что делаю сам. Но никогда я не говорю: сделайте, ребятки дорогие, так, или по-другому. И никогда не позволяю себе писать о том, что что-то рекомендую (кроме общих вещей, типа рекомендую быть осторожнее, рекомендую не рисковать или рекомендую с чем-то ознакомиться).

2. В описании канала есть закрепленное сообщение, очень конкретная декларация о рисках. Судя по количеству прочтений (около 75 тысяч) все (или почти все) подписчики канала с ней ознакомились. А другие каналы не преминули «воспользоваться» готовым хорошим текстом

3. Дополнительный момент. Когда я обращаю внимание на бумаги низколиквидные, я часто дополнительно пишу о рисках, связанных с ликвидностью позиции.

4. Если вы обратите внимание, процент бумаг, менее ликвидных, среди тех, о которых я в принципе пишу, достаточно невысок. Буду стараться и впредь чаще говорить о бумагах с высокой степенью ликвидности. Чтобы, как говорится, не вводить народ в искушение.

5. Теперь давайте посмотрим, о каких не самых ликвидных бумагах я говорил недавно и почему:

– ДВМП (FESH) (бумага сделала с момента моего упоминания о ней порядка 15%, сейчас просела). Сама по себе компания интересна и очень дешева. Триггер: возможная покупка её крупным игроком.

– КАMAZ (плюс 22% за последние пару недель с момента упоминания). Хорошие финансовые показатели. Новая программа развития.

– НКНС преф ( NKNCP ) (плюс примерно 40% с момента упоминания, порядка 2- х месяцев назад). Отличная дивидендная история, хорошие финансовые показатели.

– Eurasia Mining (плюс 28% от момента первого упоминания этой бумаги, примерно 2 недели назад). Один из немногих в мире неконсолидированных производителей палладия и родия. Палладий стремительно растет в цене, превысил 2100 долларов за унцию, а родий – 7000 долларов за унцию. Тема: возможность поглощения компании.

Собственно говоря, вот и все за последнее время. Вполне достойная картинка. Самому приятно.

Приобретая ценные бумаги компаний с не самой высокой ликвидностью, помните несколько правил:

1. Никогда не приобретайте эти бумаги на все имеющиеся средства.

2. Всегда думайте о том, что вы будете делать в случае, если на рынке «что-то пойдет не так», и вы вынуждены будете застрять в данной теме на длительный период времени.

3. Если вы неплохо заработали по бумаге, фиксируйте её аккуратно, по частям. Ставьте офера повыше – бумаги волатильные, могут неожиданно и взлететь в цене. Но если вы взяли бумагу под конкретное событие (например, под поглощение), наберитесь терпения. Умейте ждать.

4. Если что-то на рынке происходит «не то», не бегите сломя голову продавать позиции. Хищники притаились, и с удовольствием бумаги у вас заберут, только задешево. Второй эшелон – это то место, где никто никуда не должен спешить. Выдержка и терпение – ваши главные друзья здесь.

5. И самое главное. Никогда не входите в данные темы по принципу: Вася или Петя (или Коган) посоветовал, поэтому я купил. Нет, друзья мои, это ВАШИ деньги и ВАШИ риски. Живите своей головой. Проверяйте и перепроверяйте, читайте и анализируйте САМИ.

Удачных вам и, главное, осознанных инвестиций.

P. S.

Насчет ДВМП (FESH). Бумага просела за последние несколько дней, после заявлений основного акционера о том, что продавать актив не собирается.

Лично мне видится некий элемент торга. Впрочем, могу ошибаться. Скорее всего, если бумага просядет ниже 8 рублей, увеличу позицию. А может и не буду ждать 8 рублей и сделаю это ранее (часть выше 9,4 продал, о чем онлайн сообщил в канале BidKogan idKogan 20 декабря, и еще часть продал по цене около 9 рублей 30 декабря).

bitkogan

По моему мнению, в первой половине 2020 г. российский рынок продолжит рост.

Однако, фишки значительно выросли (хотя по мультипликаторам по-прежнему выглядят сравнительно недорого), а народу за последнее время нравится лезть в зону риска. Поэтому не исключаю, что очень интересные движения нас ждут в акциях второго эшелона. Кстати, сегодняшний рост «КАМАЗа» подтверждает этот тезис.

На что инвесторы могут обращать внимание в первую очередь?

Во-первых, низкие ставки делают доступнее ипотеку, от чего выигрывают девелоперы. Поэтому смотрим на такие компании, как «ЛСР» (LSRG RX) или «ПИК» (PIKK RX).

Во-вторых, продолжится или даже еще более обострится (на фоне перипетий с 737 МАХ) конкуренция Boeing и Airbus. Что, возможно, приведет к росту потребления титановой продукции. Здесь основной бенефициар – «ВСМПО-Ависма» (VSMO RX).

В-третьих, не до конца еще исчерпали себя интересные дивидендные истории. Сюда я бы отнес префа «Нижнекамскнефтехима» ( NKNCP RX) или «Башнефти» (BANEP RX).

Помимо этого, не стоит сбрасывать со счетов и «ДВМП» (FESH RX), а также такие компании, как «Детский мир» (DSKY RX), «Фосагро» (PHOR RX) или «Аэрофлот» (AFLT RX).

Вообще, идей может быть масса. По моим оценкам, потенциально могут быть интересны порядка 20-30 историй.

Постараюсь в 2020 г. освещать их как в публичном канале, так и в портфелях сервиса BidKogan. Присоединяйтесь, будет интересно!

Более 36 млрд рублей на дивиденды: «Нижнекамскнефтехим» выплатит акционерам часть прибыли

В 2018 году выручка от реализации продукции «Нижнекамскнефтехима» составила 189 млрд рублей, что на 16% больше, чем было год назад. Компания поставила рекорд по выработке продукции и усилила свое присутствие на российском рынке пластиков. Вскоре предприятие планирует начать выпуск каучука для экологически чистых шин и запустить производство метанола. О результатах работы компании за год, перспективных проектах и об отказе от покупки бензола — в репортаже «Реального времени».

«Раньше у нас было 210 тыс. тонн бензола, а сейчас 265 тыс. тонн»

Цель «Нижнекамскнефтехима» — максимально обеспечить себя собственным сырьем, отказавшись от закупок на рынке. Для того чтобы полностью покрыть потребности в бензоле, на заводе этилена построили установку по производству бензола мощностью 50 тыс. тонн. Старт работе нового объекта дали первый заместитель премьер-министра Татарстана Рустам Нигматуллин, председатель Совета директоров ПАО «Нижнекамскнефтехим» Руслан Шигабутдинов, генеральный директор ПАО «Нижнекамскнефтехим» Азат Бикмурзин, заместитель генерального директора — коммерческий директор ПАО «Нижнекамскнефтехим» Тимур Шигабутдинов и глава Нижнекамского муниципального района Айдар Метшин, нажав на символическую кнопку пуска.

С новой установкой «Нижнекамскнефтехим» будет выпускать 265 тыс. тонн бензола в год

Бензол необходим для производства этилбензола и стирола, которые применяют при получении каучуков и полистирола. Раньше предприятию бензол приходилось закупать на рынке, но теперь компания не только покроет собственные потребности, но и сможет его продавать.

— Раньше у нас было 210 тыс. тонн бензола, а сейчас 265 тыс. тонн. Экономическая составляющая хорошая получается, и самое главное, это разгрузка железной дороги, плюс экологическая составляющая — цистерны, слив, — объяснил первому заместителю премьер-министра Татарстана Рустаму Нигматуллину генеральный директор «Нижнекамскнефтехима» Азат Бикмурзин во время обхода площадки.

Новую установку построили за полтора года по технологии американской компании GTC, которая является международным лицензиаром технологий нефтепереработки и нефтехимии. Запуск установки — это один из пяти проектов, которые были реализованы на заводе этилена за три года. В их числе и строительство новых печей пиролиза типа SRT-VI. Две новые печи не только смогли заменить по мощности четыре старые, но и благоприятно сказались на окружающей среде, так как сократились выбросы дымовых газов в атмосферу. Всего на заводе этилена установлено 18 печей пиролиза: 11 — в работе, остальные в резерве. Это позволило достигнуть мощности производства этилена до 611 тыс. тонн в год.

36,4 млрд рублей будут направлены на выплату дивидендов

В целом по итогам 2018 г. предприятие увеличило объемы реализации продукции. Было реализовано 716 тыс. тонн каучуков, что на 14 тыс. тонн больше, чем было год назад. На 19 тыс. тонн вырос объем реализации пластиков, который превысил 717 тыс. тонн. Такие цифры озвучил на собрании акционеров генеральный директор предприятия Азат Бикмурзин.

Достигнуты рекордные объемы по выработке многих продуктов: произведено 732 тыс. тонн пластика, 221 тыс. тонн бутилового каучука, 223 тыс. тонн бензола, 307 тыс. тонн пропилена, 201 тыс. тонн изопрена из изобутана, 107 тыс. тонн изопрена из изопентана. Индекс физического объема составил 103,2%.

Рыночная капитализация ПАО «Нижнекамскнефтехим» выросла на 22,4 млрд рублей и к концу 2018 г. составила почти 112 млрд рублей. Выручка от реализации продукции увеличилась на 16% и достигла 189 млрд рублей.

Рыночная капитализация ПАО «Нижнекамскнефтехим» выросла и составила почти 112 млрд рублей

— Несмотря на определенные трудности на рынке синтетических каучуков, для предприятия год был успешным. Это рост выручки и рост индекса физического объема производства. Эффективная реализация проектов позволяет увеличить вклад «Нижнекамскнефтехима» в бюджеты страны и республики. Так, сумма налогов и платежей в бюджеты всех уровней за 2018 г. составила более 13 млрд рублей, в том числе в консолидированный бюджет Татарстана — 7 млрд рублей, — сказал первый заместитель премьер-министра Татарстана Рустам Нигматуллин.

По итогам 2018 г. было решено 36,4 млрд рублей направить на выплату дивидендов. Из них 32,1 млрд рублей пойдут на выплаты по обыкновенным акциям и 4,4 млрд рублей — на привилегированные. Это будут первые дивиденды с 2015 г: в связи с реализацией проекта этиленового комплекса за 2016 и 2017 гг. выплаты не делались.

41% от всех продаж компании пришелся на каучуки, 33% — на пластики

Основным продуктом для компании остались синтетические каучуки, на которые пришелся 41% от всех продаж. При этом 84% — на экспорт: нижнекамский каучук поставляется мировым шинным гигантам по долгосрочным контрактам.

— Для повышения эффективности сегмента каучуков в рамках программы по наращиванию производства изопренового каучука СКИ-3 до 330 тыс. тонн в год на заводе изопрена-мономера были реализованы три инвестиционных проекта. Была запущена установка по производству формальдегида, в 2018 г. ввели в эксплуатацию производство изобутилена, а в январе этого года завершено техническое перевооружение производства изопрена, — сказал Азат Бикмурзин.

В рамках импортозамещения НКНХ стремится увеличить объемы продаж собственных пластиков

В прошлом году компания начала реализацию проекта по производству дивинил-стирольного синтетического каучука, который используется для создания экологически чистых шин. Мощность проекта составит 60 тыс. тонн, реализовать его планируют в 2020 году.

33% от всего объема продаж пришлись на пластики, которые в основном реализуются на внутреннем рынке. В 2018 г. 83,6% пластиков было реализовано в России, 13,5% — в странах СНГ, и только 2,9% — в Европе. При этом в рамках импортозамещения НКНХ стремится увеличить объемы продаж собственных пластиков. В первую очередь речь идет о линейном полиэтилене низкой плотности и сополимерах пропилена.

Собственный метанол для оптимизации производства

«Нижнекамскнефтехим» планирует начать производство метанола — для этого в январе 2019 г. было подписано соглашение с датской компанией Haldor Topsoe о строительстве нового производства метанола мощностью 500 тыс. тонн в год. В производственной цепочке метанол необходим для выпуска синтетического каучука. Сейчас предприятие закупает продукт, поэтому зависит от ситуации на мировом рынке. Собственный выпуск метанола позволит добиться оптимизации производства и технологий, а также показать хороший экономический эффект.

— Мы давно хотели заняться этим вопросом, но текущая экономическая ситуация ускорила этот вопрос. Мы выбрали Haldor Topsoe с учетом того, что компания имеет большую историю, отлаженный процесс, что позволит быстро реализовать проект, что отразится на качестве синтетических каучуков. Мы надеемся, что реализация проекта даст дополнительные финансовые плюсы и стабильность в сырьевом обеспечении, — сказал председатель Совета директоров ПАО «Нижнекамскнефтехим» Руслан Шигабутдинов на пресс-конференции.

Выпуск метанола позволит добиться оптимизации производства и технологий, а также показать хороший экономический эффект

В прошлом году «Нижнекамскнефтехим» продолжил работу над реализацией проекта этиленового комплекса мощностью 600 тыс. тонн и решил вопрос финансирования проекта. На Петербургском международном экономическом форуме было подписано соглашение о предоставлении кредита в размере 807 млн евро. Основным кредитором выступает Deutsche Bank AG, но также средства предоставляют UniCredit Bank AG, Bayerische Landesbank, Landesbank Baden-Württemberg, DZ BANK AG. Финансирование разделено на 40 частей, кредиты «Нижнекамскнефтехим» получит в течение четырех лет, которые отведены на строительство комплекса. Транши начали поступать в июле 2018 года.

Кроме этого, на Российской энергетической неделе «Нижнекамскнефтехим» подписал еще одно кредитное соглашение с Deutsche Bank AG. Шесть немецких банков, в числе которых Deutsche Bank AG, UniCredit Bank AG, Bayerische Landesbank, Landesbank Baden-Wurttember, DZ BANK AG, выделят предприятию 240 млн евро до 2033 г. на строительство собственной электростанции мощностью 495 МВт.