Аннуитетный и дифференцированный платежи: что это такое и в чем разница

Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое.

Платеж по кредиту состоит из основного долга и процентов. Основной долг — это размер кредита. А проценты — это сумма, которую берет банк за пользование кредитом.

Есть два вида платежей — аннуитетный и дифференцированный. Выясняем, что это такое, и чем они отличаются друг от друга.

Аннуитетный платеж

Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное. Здесь проценты за пользование начисляются на остаток долга, поэтому в начале кредита — процентов больше, основного долга — меньше. А к концу кредита — наоборот.

Однако есть случаи, когда платежи не будут одинаковыми. При выходе на пенсию в период кредита, график рассчитывается «ступенькой». До пенсии платежи считаются из текущего дохода клиента, а после — из минимального уровня пенсии.

Также аннуитетный платеж может измениться при досрочном погашении кредита.

Размер платежа клиент всегда может посмотреть в графике, который менеджер по ипотеке предоставляет на сделке.

Как погасить аннуитетный платеж

Оплата аннуитетного платежа может только безналичная. Клиент пополняет свой обычный счет, затем деньги, согласно платежному поручению, автоматически поступают на кредитный счет, который называют ссудным.

Клиент может оплатить кредит несколькими способами: через «Сбербанк Онлайн» на сайте или в приложении, через банкоматы, терминалы и в офисах Сбербанка в регионе обслуживания кредита. При себе необходимо иметь документ, удостоверяющий личность.

Дата оплаты кредита может совпадать с датой выдачи, а может и отличаться — на усмотрение заемщика. В платежную дату до 21:00 средства должны быть на счету клиента, указанном в поручении. Лучше перевести деньги накануне.

Важно! Если дата платежа выпадает на выходной или праздничный день, то списание произойдет в этот день, если на счету есть деньги. А если их нет, то пополнить счет можно в первый рабочий день после выходных. И это не будет считаться просрочкой.

Дату платежа можно менять, но не чаще 1 раза в год. Для этого надо написать заявление в отделении банка в городе выдачи кредита. При этом дата последнего кредитного платежа не меняется — она всегда будет соответствовать дню предоставления кредита.

Таким же образом можно поменять и счет списания. В новом поручении вам надо указать несколько счетов и очередность списания. Если сумма платежа больше, чем денег на первом счете, остаток спишется со второго, если и на нем не хватит средств — то с третьего и так далее.

Если по каким-то причинам заемщик не может пополнить счет, то можно погасить кредит со счета другого человека. Такой платеж делается разово, поручение на автосписание оформить нельзя. Если кредит в рублях, то счет может быть любого человека, если в валюте — только поручителя.

Дифференцированный платеж

При дифференцированном платеже ежемесячные платежи становятся меньше, сумма основного долга в платеже всегда будет одной и той же. А вот проценты, начисляемые на остаток основного долга, будут уменьшаться по мере выплаты кредита. Ежемесячная сумма основного долга считается просто — сумма кредита делится на количество платежей.

Здесь нет графика платежей, а есть срочное обязательство, по которому клиент обязуется оплачивать кредит.

Кредиты с дифференцированными платежами выдавались в Сбербанке до 2011 года, а сейчас выдаются только с аннуитетными.

Как погасить дифференцированный платеж

Оплата возможна и наличным, и безналичным способом сразуна ссудный счет. Варианты оплаты такие же, как при аннуитете: через «Сбербанк Онлайн», банкоматы или в офисе банка.

Важно! Погашение кредита не привязано к определенной дате. Клиент должен оплатить кредит не позднее 10 числа месяца, следующего за платежным.

Например, кредит выдан 13 июня 2010 года, соответственно первый платежный месяц — июль, поэтому первый платеж клиент должен осуществить не позднее 10 августа 2010 года.

Сумма платежа здесь меняется ежедневно, т.к. проценты начисляются на остаток по кредиту каждый день. Узнать актуальную сумму можно в дату погашения в офисе банка, в «Сбербанк Онлайн», банкомате и контактном центре.

Аннуитетный платеж по кредиту

Схемы погашения кредитов

Получая кредит в банке, вы обязуетесь выплатить не только основную сумму – ту, что вы получили, – но и проценты за ее использование. Банк определяет процентную ставку и срок займа, исходя из возможностей – для этого каждый потенциальный заемщик предоставляет информацию о своих доходах и стаже работы. Как правило, на потребительские кредиты ставка устанавливается в районе 13-17% годовых.

Платеж по кредиту устанавливается так, чтобы погашать как основную сумму долга, так и плату за использование денег – то есть начисленные проценты. В зависимости соотношения этих частей, схема выплат становится либо дифференцированной, либо аннуитетной.

При дифференцированной размер ежемесячного взноса меняется: сначала вы выплачиваете банку достаточно крупные суммы, которые постепенно уменьшаются ближе к окончанию выплат. Структура платежей выглядит так: основной долг делится на равные части по количеству месяцев в сроке кредита, а проценты начисляются только на остаток долга. Таким образом часть, состоящая из «тела» ссуды, остается неизменной – а вот проценты пересчитываются каждый месяц.

Из этого описания кажется, что эта схема – наиболее удобная. Действительно, переплата выйдет гораздо меньше. Однако дифференцированные платежи станут существенной нагрузкой в начале срока. А если вы рассчитываете на ипотеку или автокредит, банк, скорее всего, не станет рисковать – и либо откажет вам в услуге, либо предложит гораздо меньше, чем вы рассчитывали.

Дело в том, что платежеспособность клиента прогнозируется по тому, как он погашает кредит в самом начале периода. И при расчетах кредитные организации, как правило, применяют коэффициенты для подстраховки, которые снижают ваши шансы как заемщика. Это необходимо учитывать при оформлении займа: если у вас нет возможности выделить крупную часть своего ежемесячного бюджета, стоит выбрать другую систему.

Что такое аннуитетный платеж по кредиту? При этой схеме ежемесячный взнос остается неизменным. То есть, если в первом месяце срока вы заплатили 20 рублей, то продолжите платить ту же сумму на протяжении всего срока договора – например, в течение пяти лет.

И кажется, эта система выплат тоже выгодна – вы стабильно выделяете одну и ту же сумму, не задумываясь о том, сколько в очередной раз нужно внести на счет. Однако на самом деле выигрывает больше банк, чем заемщик. Почему?

Суть в том, что аннуитетный платеж по кредиту рассчитывается с учетом разного соотношения начисленных процентов и основной суммы займа. Поначалу в большинстве будут именно проценты, а долг – в очень незначительной части. Так может происходить почти до середины срока.

Структура аннуитетных платежей по кредиту предполагает, что банк вынуждает заемщика сначала выплатить проценты, а уже потом – основную сумму. Получается, что вы предоплачиваете услугу банка. Это можно заметить, если вы решите досрочно погасить кредит: может оказаться, что полученную сумму вы вернули процентов на 15-20%, а проценты выплачены практически полностью, поэтому перерасчет проводиться не будет. В итоге вы заплатите ровно столько, сколько должны были по договору – если не больше, с учетом комиссий.

Преимущества и недостатки

Из этого можно сделать вывод о том, что аннуитетный платеж – не самая выгодная схема расчета. Однако все-таки стоит отдельно сказать как о плюсах, так и минусах.

К плюсам аннуитета стоит отнести:

- Постоянство: с первого до последнего месяца кредита вы точно знаете, какую сумму нужно подготовить и внести на счет. С дифференциальной системой это невозможно: вам придется сверяться с графиком или обращаться в банк для уточнения;

- Возможность планировать семейный бюджет: вы точно знаете, сколько потратите на то, чтобы сделать взнос в следующем месяце, а значит можете заранее расписать основные статьи расходов;

- Равномерное распределение финансовой нагрузки: в течение всего периода вы точно будете знать, сколько останется от ежемесячного дохода и сможете держать ситуацию под контролем.

- Большая переплата: проценты вы будете платить на протяжении всего срока кредитования, а большую часть – в самом начале периода;

- Досрочное погашение становится совершенно невыгодным: ведь сначала вы платите проценты, а уже потом – тело займа. А значит перерасчет проведен не будет.

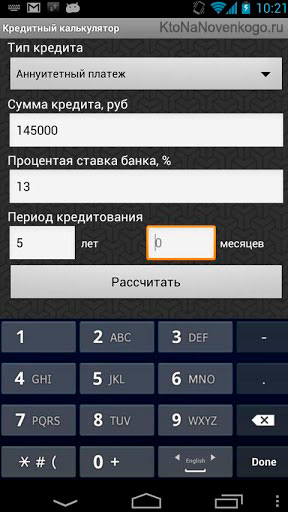

Калькулятор аннуитетных платежей по кредиту

При планировании кредита стоит заранее позаботиться о том, какой график выплат сложится по разным схемам. В банках используются стандартные формулы, которые позволяют подсчитать как полную сумму долга, так и размер ежемесячных взносов. Как же считают аннуитет?

Для этого применяется следующая формула:

АП = С * ( ПР / 1 – (1+ПРМ) – Ср),

- АП – размер аннуитетных платежей;

- С – первоначальная сумма,

- ПР – процентная ставка на период начисления;

- Ср – количество периодов в месяцах;

- ПРМ – процентная ставка в месяц (1/12 от годовой).

Однако можно допустить ошибку, даже используя эту формулу. Избежать ее позволит калькулятор аннуитетных платежей или калькулятор кредита, доступный на Выберу.ру.

Чтобы воспользоваться сервисом, перейдите по ссылке. Для расчета предполагаемого кредита, введите следующие данные:

- Основную сумму кредита,

- Желаемый срок,

- Предполагаемую ставку,

- Дату выдачи (чтобы оценить примерный график).

Также укажите схему оплаты – равными долями (аннуитетный кредит) или дифференцированно. Кроме того, вы можете добавить возможность досрочного погашения, полного или частичного.

Сервис подсчитает сумму к возврату с учетом указанных вами данных и системы платежей, составит короткую сводку и график на весь предположительный период. Кроме того, калькулятор подберет предложения, подходящие вашим запросам. Выберите наиболее удобный и рассчитайте займ по параметрам конкретного банка.

Аннуитетный платеж по кредиту: что это такое, и как рассчитать схему погашения

Почти все банки предлагают своим заемщикам аннуитетные кредитные платежи. Чтобы понимать, как будет происходить начисление процентов и расчет ежемесячного взноса, необходимо разобраться в особенностях этой схемы погашения.

Аннуитетный платеж — объяснение

Если ежемесячные взносы равны между собой (исключением может быть последний платеж — он обычно чуть меньше или больше прочих), то такая схема погашения называется аннуитетной.

Каждый взнос состоит из суммы основного долга и процентных начисленный по закрепленной в кредитном договоре ставке.

В графике платежей по кредитному договору с аннуитетом будет видно, что с каждым последующим взносом на основной долг будет идти все большая часть суммы, а на проценты — все меньшая. В этом и состоит главный недостаток аннуитетного способа погашения — первые месяцы обходятся заемщику дороже остальных. Зато к концу срока займа практически весь взнос будет идти на погашения «тела» кредита.

Достоинство аннуитета в том, что ежемесячно вносить равную сумму удобно. Можно, например, настроить автоматическое перечисление с зарплатной карточки.

Формула аннуитета

Посчитать аннуитетный взнос достаточно сложно. Его формула:

, где

, где

П = месячный платеж;

С = сумма кредита;

МС = ставка в месяц в сотых долях (годовая, разделенная на 12 и 100);

н = число месяцев.

Федор Игнатьевич оформляет кредит на 100 тыс. рублей под 18% годовых на 12 месяцев.

Месячная ставка будет 1,5% (18%/12 месяцев), что в сотых долях будет 0,015.

Платеж Федора в месяц =

Если не округлять полученные значения при расчете, то получится 9 168 руб.

Всего за год будет переведено банку 110 016 руб. (9 168 руб. * 12 месяцев), переплата составит 10 016 рублей.

Досрочное погашение при аннуитетных оплатах

Законом оговорено, что такая возможность (погасить долг раньше срока) должна быть у каждого заемщика.

Частичное погашение означает, что клиент может внести некоторую сумму помимо основного взноса. Сделать это (в зависимости от условий банка) можно как в дату оплаты, так и в любой другой день.

Кредитная организация может предложить своему заемщику 2 варианта частичного погашения займа:

- уменьшение суммы — следующие после оплаты платежи будут меньше предыдущих, но обязательно равны между собой;

- сокращение срока — сумма взноса останется прежней, а период действия кредитного договора уменьшится.

Оплата кредита раньше срока, пусть даже небольшими суммами, выгодна. Частичное погашение дает клиенту возможность сэкономить — с уменьшением «тела» займа снижается база для начисления процентов, а значит и итоговая переплата.

При решении полностью закрыть кредит раньше прописанного срока заемщик уплачивает проценты только за фактическое время пользования банковских денежных средств.

Сравнение аннуитетных взносов и дифференцированных

Некоторые банки предлагают еще один вид платежей — дифференцированные. Отличие таких взносов от аннуитетных в том, каждый месяц сумма оплаты будет уменьшаться. При этом одна доля платежа также идет на погашение основного долга, а вторая — на уплату процентов.

При равной процентной ставке переплата по кредиту с аннуитетными взносами будет больше, чем с дифференцированными. Для лучшего понимания этого факта необходимо посчитать разницу.

Если бы платежи по кредиту (который был приведен в пример выше) были бы дифференцированные, то переплата бы составила 9 750 рублей против 10 016 рублей при аннуитетных взносах.

С точки зрения переплаты дифференцированные платежи выгоднее. Но, принимая решение о выборе варианта погашения (если банк предоставляет такую возможность), следует учитывать и ряд прочих факторов. К примеру:

- будет ли удобно вносить каждый месяц разную сумму или лучше, если взносы будут равными;

- насколько повышенные платежи в первое время будут комфортны для личного бюджета.

Важно! При больших суммах на длительный срок (например, при ипотечном кредитовании) выгода от дифференцированного платежа будет ощутимее. При таких займах особенно важно выбрать оптимальный вариант.

Самые выгодные предложения банков с аннуитетом

Сравнив аннуитетные варианты, которые сегодня предлагают кредитные организации, можно составить ТОП-5 банков с самой выгодной ставкой. Для наглядности будет приведен ежемесячный платеж и итоговая переплата из расчета 250 тыс. рублей на 3 года.

Аннуитетный платеж — что это, его плюсы и минусы, в чем состоит разница с дифференцированным платежом и какой вариант выбрать

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Система платежей по кредиту существенно влияет на его стоимость.

Поэтому при выборе наиболее удобного кредитного предложения от банков следует обращать внимание не только на процентную ставку и отсутствие дополнительных комиссионных сборов, но и на то, какую систему выплат предложил банк: аннуитетный платёж или дифференцированный.

Аннуитетный и дифференцированный платежи — разница

Ещё несколько лет назад в РФ была распространена только дифференцированная система выплат. Её суть в том, что ближе к окончанию срока кредитования объём регулярных выплат существенно сокращался.

Сначала заёмщик выплачивал свой основной долг, то есть «тело кредита». Выплаты делались регулярно равными частями. Тогда в первые несколько месяцев, а то и лет, ежемесячные платежи оказывались большими, это понятно, ведь проценты начислялись на всю сумму, а она пока еще мало уменьшилась.

Но время шло, и основной долг сокращался, параллельно уменьшались процентные выплаты. Следовательно, ближе к окончанию срока размер выплат уменьшался тоже.

В последнее время намного шире распространён аннуитетный платёж — это выплата задолженности равными суммами на протяжении всего заранее установленного срока кредитования.

То есть если заёмщик взял кредит, и регулярный платёж был определён, допустим, в 100 руб., эту сумму заёмщик будет выплачивать весь срок кредитования, несмотря на то, что остаток долга постепенно уменьшается.

Система проста и выгодна для финансово-кредитных организаций, и в какой-то мере для заёмщиков.

В российскую практику кредитования система аннуитетных платежей пришла из Европы, где банкиры давно оценили её удобство.

Действительно, аннуитетные выплаты делать намного проще психологически: всегда равная сумма даёт возможность грамотно планировать собственный бюджет. Заранее снимаются также вопросы и претензии к банку, относительно расчёта выплат, так как сумма всегда неизменна.

Банк тоже не в убытке. Заёмщик выплачивает очень большую долю процентов по кредиту сразу, до того как начались изменений в «теле кредита».

Расчёт аннуитетного платежа по формуле на калькуляторе

Расчёт по формуле аннуитетного платежа — сложный, и вручную его делать не всегда представляется возможным. Но каждый банк предлагает специализированный онлайн-калькулятор.

В него можно ввести условия выдачи кредита: общую сумму, срок и ставку, и в автоматическом режиме получить сумму регулярного платежа.

В расчётах необходимо выполнить такие действия:

- найти коэффициент аннуитета;

- затем общую сумму долга умножить на найденный коэффициент.

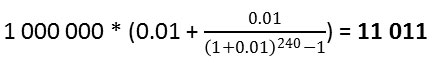

Формула для нахождения коэффициента аннуитета:

где i — процентная ставка по кредиту за один месяц, 1/12 часть годовой

n – число регулярных выплат.

Пример расчёта. Исходные данные: Кредит выдан на 1 млн. руб. и сроком на 20 лет, то есть, на 240 мес. Для простоты расчетов ставку возьмём 12%.Тогда по формуле получим:

- «0.01» – 1/12 ставки;

- «240» – число месяцев.

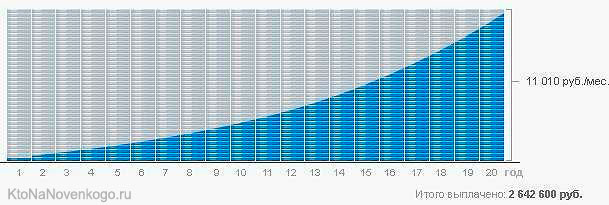

Каждый месяц из 20 лет заёмщик будет выплачивать банку 11 011 руб.

Какая часть аннуитетного платежа является процентами, а какая уменьшает долг

Чтобы рассчитать процентную составляющую, нужно ещё не выплаченную часть кредита умножить на процентную ставку за год, а потом разделить на 12, чтобы получить её величину за один месяц. Как только заёмщик получил кредит, сумма первых платежей будет вычисляться так:

1 000 000 х 0.12 / 12 = 10 000

Получается, что из выплаты в 11 011 руб. проценты составляют 10 тыс. (90% от суммы платежа) — это вознаграждение банку за возможность пользоваться кредитом, и только 1011 руб. – основной долг.

Если посмотреть на приведенный выше график становится понятно, что при аннуитете вы сначала выплачиваете проценты банку за выданный кредит и лишь к концу срока кредитования выплаты будут по большей части состоять именно из погашения основного долга.

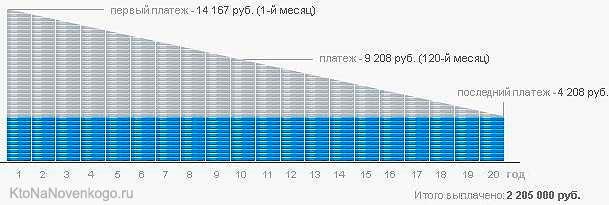

А вот так будет выглядеть график дифференцированных платежей при тех же исходных данных:

Ситуация с соотношением оплаты услуг банка и основного долга выглядит тут получше.

В приведенном выше видео поясняется, как провести расчеты и сравнить, какой вариант платежей будет вам наиболее выгоден и удобен. Полезный материал.

Основные минусы аннуитетного платежа

Процентная составляющая будет превышать само тело долга в течение половины срока выплат, и только через 10 лет (для этого конкретного примера) большая доля выплат придётся уже на сам основной долг.

Значит, что при аннуитетном платеже банк забирает свой доход в виде заплаченных процентов заранее, ещё до того, как закончится срок кредитования.

Наиболее ярко это проявляется тогда, когда заёмщик решит досрочно рассчитаться с банком. Тогда может оказаться, что по прошествии половины кредитного срока сумма основного долга снизилась всего-то на 15 — 20 процентов.

Получается, что для банка аннуитетный платёж предполагает максимальное сохранение прибыли, даже если заемщик надумает делать досрочные выплату. А для заёмщика такой платёж означает большую общую переплату.

Плюсы аннуитета

Но всё же, плюсов у аннуитетных платежей в сравнении с дифференцированными, ничуть не меньше. Хотя бы потому, что отсутствует риск случайной недоплаты при дифференцированном исчислении, и следовательно, начисления штрафов и пеней.

Есть и ещё одно преимущество, скорее, психологического плана. Равномерная нагрузка в течение всего периода исключит ситуацию, при которой начальные платежи будут слишком большими – неподъёмными.

Следовательно, выбирая такую систему выплат, можно рассчитывать успешно справиться с намного большей суммой кредита без просрочек и испорченной кредитной истории.

Это очень важно при крупном кредитовании, например, при ипотеке (что это?). И это, вероятно, наиболее важная разница между аннуитетным и дифференцированным платежом.

Большинство заёмщиков даже при наличии выбора между аннуитетным и дифференцированным платежом выбирает аннуитет: в этом случае процент одобрения кредита намного выше. Банк при согласовании заявки на кредит предъявляет к платёжеспособности заёмщика меньшие требования.

Аннуитетные платежи оказываются выгоднее и при предоставлении налоговых вычетов при ипотеке. Согласно российскому законодательству, проценты по ипотеке возвращаются через НДФЛ (что это такое?) по мере их уплаты. Тогда при выплатах по аннуитету в несколько первых лет такие платежи превышают сумму основного долга.

Какой вид выплат выгоднее однозначно сказать нельзя: всё решает предложение банка, и условия кредитования. Но если у заемщика небольшой доход, или он сам не уверен в его стабильности, предпочтение следует отдавать аннуитету.

Что такое аннуитетный платеж по кредиту

Written by MIRovaya • 18.01.2020 • 100 просмотров • 1 • Платежи и переводы

График платежей и порядок выплаты задолженности по кредиту согласовывается еще на этапе оформления. Это важнейшие условия сделки, ведь от них напрямую зависит, сколько придется переплачивать. В большинстве случаев российские банки предлагают клиентам схему выплат с аннуитетными платежами. Она считается более простой и понятной. Но перед тем как поставить подпись в договоре, следует во всем разобраться. Ведь существуют и другие схемы погашения задолженности. Клиенту надо узнать, что такое аннуитетный платеж по кредиту, как он рассчитывается. После этого можно сделать примерный расчет и уже затем принимать решение соглашаться на предложение финансового учреждения или поискать другие варианты.

Что это простыми словами

Аннуитетные платежи нередко еще называют равными. Их суть в том, что задолженность клиент выплачивает одинаковыми суммами на протяжении всего срока кредитования, установленного в договоре. В каждый платеж входят проценты и некоторая часть основного долга. При такой схеме погашения задолженности с каждым новым взносом сокращается сумма выплачиваемых процентах и увеличивается сумма, идущая на погашение тела кредита.

Замечание. Обычно российские банки предлагают вносить аннуитетные платежи 1 раз в месяц. Но существуют варианты погашения задолженности и через другие равные промежутки времени. Например, Росбанк по некоторым ипотечным программам предлагает платежи 1 раз в 2 недели. Варианты с ежеквартальными, ежегодными платежами в РФ практически не встречаются.

Кому подойдет

Подходят большинству заемщиков. Они оптимальны для тех, кто работает по найму, получает фиксированную зарплату и хочет получить в долг максимальную сумму. Сумма выплат всегда одинаковая и планировать личный, семейные бюджеты в этом случае проще. Подойдет данная схема погашения и людям, чьи доходы в перспективе будут только расти. Фактически у них долговая нагрузка будет постепенно снижаться, т. к. выплаты будут составлять все меньшую часть от получаемых средств.

Чем отличается от дифференцированного

Аннуитетный платеж существенно отличается от дифференцированного. В последнем случае общая сумма кредита делится на его срок, а затем к сумме прибавляются проценты за пользование заемными деньгами.

Основные отличия схемы выплат:

- Размеры выплат. При дифференцированном графике размер каждой ежемесячной выплаты будет разный и он будет постепенно снижаться. Фактически первое время аннуитетный платеж будет меньше, чем дифференцированный. Но ближе к концу срока кредитования ситуация станет полностью противоположной и размер ежемесячного взноса по дифференцированной схеме будет уже меньше, чем при аннуитете.

- Размер переплаты. По аннуитету она в итоге всегда выше, чем по дифференцированному графику. Ведь первые платежи фактически полностью состоят из процентов и только ко второй половине (а иногда и в последней четверти) выплат существенная часть регулярного взноса идет на погашение основного долга.

- Риски дефолта. В первую треть или даже половину срока кредита с дифференцированным графиком они значительно выше. Это неудивительно, ведь сумма взноса будет высокой. Зато ближе к концу срока кредитования риски вместе с суммой платежа будут падать. Риски по аннуитету одинаковые в течение всего срока кредита.

Как рассчитать ежемесячный платёж

Существуют различные варианты расчета. Для этого можно пользоваться различными онлайн-калькуляторами, в т. ч. на сайтах финансовых учреждений. Но при желании можно сделать расчет и вручную. Российские банки традиционно используют для расчета следующую формулу:

Ежемесячный платеж = (сумма кредита * (годовая ставка/(12*100%))/(1-(1+(годовая ставка/(12*100%)) — количество платежей ).

Пример расчёта

Сумма кредита составляет 100000 рублей, ставка – 12% годовых, а срок – 24 месяца. Расчет ежемесячного платежа будет происходить следующим образом: (100000*(12%/12*100%))/(1-(1+(12%/(12*100%)) -24 ). Примерный ежемесячный платеж получится около 4707,35 рублей, а общая переплата за 2 года — 12 976,33 р.

Замечание. При дифференцированном графике на аналогичных условиях переплата составит 12 500 р., а ежемесячный платеж будет меняться в пределах от 5 166,67 в первый месяц до 4 208,33 р. – в последний.

Досрочное погашение

Любая схема позволяет досрочно погашать кредит. Если с полным досрочным погашением все обычно понятно – чем раньше оно сделано, тем меньше клиент переплатит, то с частичным досрочным погашением есть нюансы.

Основные моменты, которые надо знать при частично досрочном погашении кредита:

- Чем раньше проведено частичное досрочное погашение, тем меньше будет переплата. Проценты начисляют на сумму основного долга ежедневно, хотя и оплачивает их клиент по графику.

- Средства досрочного погашения могут быть направлены на уменьшение ежемесячного платежа или на сокращение срока. При снижении размера регулярных выплат падают риски дефолта, а выполнять обязательства по договору становится проще. Но экономия на процентах будет выше при сокращении срока.

- Иногда банки устанавливают правил, что частичное досрочное погашение идет только на уменьшение размера выплат. Если планируется активно гасить задолженность и закрыть кредит значительно раньше срока, то проблем особых нет. Можно легко снизить платеж до небольшой суммы и затем закрыть договор полностью досрочно. В противном случае придется смириться с более высокой переплатой.

Преимущества

Главный плюс аннуитетных платежей – их проще осуществлять психологически. Заемщик сразу при оформлении кредита узнает сумму регулярного платежа. Больше никаких цифр ему запоминать не требуется. Именно ее он и будет платить каждый месяц. Исключение иногда составляет последний платеж, который может оказаться меньше других.

Дополнительно можно отметить следующие преимущества:

- Легче спрогнозировать затраты на исполнение обязательств. А значит заемщику будет проще не допустить просрочек и связанных с ними негативных последствий (пени, штрафы, судебные разбирательства).

- Нет больших выплат вначале срок кредитования. Это упрощает погашение задолженности. Особенно если заемщик уже понес также крупные затраты за счет собственных средств (например, при ремонте квартиры нередко «под ноль» тратятся как собственные, так и заемные средства.

- Для одобрения кредита потребуются меньшие доходы, чем при дифференцированных платежах. Это напрямую связано с большими платежами в первые месяцы. По правилам банков ежемесячный доход заемщиков должен позволять внести самый большой платеж и при этом у него должно остаться достаточно средств «на жизнь».

Недостатки

Банки часто продвигают схемы погашения равными ежемесячными взносами как более удобные и простые. Это действительно так, но в основном для финансового учреждения. Заемщика при аннуитете ждет один, но существенный недостаток. Переплата в этом случае будет несколько выше.

Дополнительно к минусам можно отнести и далеко не самое выгодное частичное досрочное погашение. Банки нередко дают возможность направлять средства только на уменьшение суммы платежа. Но при сокращении срока можно сэкономить на переплате больше.

Разобраться, что такое аннуитетный платеж по кредиту придется фактически каждому, кто задумался об обращении за заемными деньгами в банк. Практически в 99% случаев погашать задолженность придется по этой схеме. Дифференцированные графики выплат российскими финансовыми учреждениями предлагаются крайне редко, а найти кредит, совмещающий данную схему выплат и выгодную ставку, частным лицам практически нереально.

Видео: Как банки считают проценты: аннуитет и дифференцированный

Аннуитетный платёж

Аннуитетный платёж – это платёж, который устанавливается в равной сумме через равные промежутки времени. Так, при аннуитетном графике погашения кредита вы ежемесячно платите одну и ту же сумму, независимо от остатка задолженности. Другим способом внесения ежемесячных платежей является дифференцированный способ погашения.

Для сравнения, при дифференцированной схеме погашения кредита сумма основного долга выплачивается ежемесячно равными долями, а проценты рассчитываются от остатка задолженности. В таком случае сумма ежемесячного платежа уменьшается в процессе погашения кредита.

Например, сумма процентов за первый месяц пользования кредитом равна:

S%1 = S * i,

где S%1 – сумма процентов за первый месяц,

S – сумма кредита.

i – процентная ставка по кредиту в месяц (рассчитывается как годовая, делённая на 12 месяцев).

За второй и следующие месяцы:

S%n = (S – ∆S) * i,

где ∆S – сумма погашенного основного долга.

Как рассчитать ежемесячный платёж?

Формула расчёта суммы ежемесячного платежа при аннуитетной схеме погашения следующая:

A = K * S

где А – сумма ежемесячного аннуитетного платежа,

К – коэффициент аннуитета,

S – сумма кредита.

Сумма кредита известна. А для расчёта К – коэффициента аннуитета, используется следующая формула:

где i – процентная ставка по кредиту в месяц (рассчитывается как годовая, делённая на 12 месяцев),

n – количество периодов (месяцев) погашения кредита.

Применив вышеописанную схему расчёта, вы сможете узнать сумму, которую необходимо будет погашать ежемесячно.

Пример расчёта аннуитетного платежа

Предположим, что нужно провести расчёт ежемесячного платежа по кредиту с аннуитетным графиком погашения под процентную ставку 48% годовых сроком на 4 года на сумму 2 000 рублей. Используя приведённую выше формулу расчёта ежемесячного платежа (A = K • S) и коэффициента К, рассчитаем аннуитетный платёж.

Имеем:

i= 48%/12 месяцев = 4% или 0,04

n = 4 года* 12 месяцев = 48 (месяцев)

Рассчитываем К:

А теперь подставим полученное значение в формулу ежемесячного платежа:

А = 0,0472 * 2 000 = 94,4 рублей.

Таким образом, в течение 4 лет (или 48 месяцев) необходимо будет вносить в банк платёж в сумме 94,4 рублей. Переплата по кредиту за 4 года составит 2 531,2 ( = 94,4 * 48 – 2 000).

Кому выгоден аннуитет?

В первую очередь аннуитетный способ погашения выгоден банку. Объясняется это тем, что в течение всего срока погашения кредита проценты начисляются на первоначальную сумму кредита. При дифференцированной графике уплата процентов за 100% суммы кредита происходит только в первом месяце (в случае отсутствия отсрочки уплаты основного долга), далее проценты начисляются на остаток, из-за чего итоговая переплата по кредиту окажется меньше. Иными словами, среди двух кредитов с одинаковыми процентными ставками, сроком погашения и дополнительными комиссиями, кредит с аннуитетной схемой погашения всегда будет дороже.

Для примера, рассчитаем переплату по кредиту, рассмотренному выше, но теперь с дифференцированным графиком погашения. Она составит 1 960 рублей. Это на 571,2 рубля меньше, чем при аннуитетной схеме.

С другой стороны, погашение задолженности и процентов равными долями удобно кредитополучателю, так как ежемесячный платёж является постоянным и не требует уточнения в банке необходимой суммы взноса, в то время как при дифференцированном графике каждый месяц сумма платежа окажется разной.

Применение аннуитетного способа погашения, таким образом, обойдётся дороже, но при этом гораздо удобнее.