В чем подвох мультикарты ВТБ

В «Мультикарте» от ВТБ собрано сразу несколько разных продуктов, поэтому в результате получилась довольно интересная карта. Сразу 7 опций внутри нее, несколько доступных вариантов получения кэшбека и дополнительно – проценты на остаток. Но есть и нюансы, о которых мы сегодня поговорим. Перейдем к деталям.

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» – она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Как работает?

Условия Мультикарты ВТБ довольно стандартные. За оплату собственными или заемными средствами начисляется кэшбек каждый месяц. Сколько будет начислено – зависит от потраченной суммы:

- 9% – если потрачено было более 75 000 рублей;

- 4% если сумма в рамках 15 000 – 75 000 рублей;

- 2% если сумма между 5 000 и 15 000 рублей.

Начисляются они каждый день, но выплачивает их банк единоразово каждый месяц. Если пользоваться картой на сумму от 5000 рублей в месяц, то обслуживание ее будет бесплатным для владельца. Если не дотягивать до этой суммы, то 249 рублей помесячно.

Начать ею пользоваться можно с минимальным количеством удостоверяющих личность документов, допускается не только в банке это делать, но и на сайте. Можно подключить несколько дополнительных опций:

- рестораны – оплата всего, купленного в кафе, театры и кино;

- коллекция – за все, что было оплачено;

- сбережения – еще до 1,5% дохода на вклад;

- авто – до 4% за оплату АЗС и парковок;

- путешествия – мили за покупки;

- заемщик – имеющийся в этом же банке кредит уменьшается в процентах на 1-10%, то же касается кредитки и ипотеки.

Реально подключить несколько дополнительных карт к основной. Это весьма удобно, когда семья большая, а счет один. А теперь давайте подробнее изучим Мультикарту ВТБ, рассмотрим ее преимущества и недостатки.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

- Название. Большинство сайтов с отзывами отражает, что люди воспринимают «Мультикарту» как мультивалютную, то есть такую, на которой можно хранить одновременно рубли, доллары и евро или другие валюты. Между тем именно этот продукт можно оформить только в одной из валют.

- Это не бесплатно. На самом деле, чтобы карта оставалась бесплатной, придется каждый месяц поддерживать оборот минимум 5 000 рублей по ней. Если это не будет выполняться, то придется ежемесячно отдавать банку 249 рублей. А в пересчете на годовое обслуживание это составит практически 3000 рублей. У многих других банков условия более выгодные в данном случае. Еще один нюанс – кэшбек будет начисляться тоже лишь в случае, если поддерживается ежемесячный оборот в 5000 рублей.

- Надо много тратить. Чтобы выгода была наибольшей, придется поддерживать оборот от 75000 рублей. Если эта сумма не достигается, то и вознаграждение не такое большое. Но, как у многих банков, получение кэшбека от трат по большинству категорий имеет ограничения. Например, вернуть по категории «Рестораны» или «Авто» реально только 3 тысячи рублей. На любые покупки это лишь 5 тысяч рублей. Если посчитать, то получается всего 4% и почти 7% от потраченных 75 000 рублей. Если же траты превысят эту сумму, то соотношение процентов станет еще меньше. Некоторые банки предлагают подобные условия и не ставят ограничений, либо допускают возврат суммы намного больше.

- Сроки. Приходится не просто пользоваться картой, но и делать это с учетом срока перед закрытием периода. Это несколько дней – от 1 до 5, в которые операции по карте уже не успевают попасть в отчет и не учитываются в текущем периоде. Из-за этого кэшбек может серьезно уменьшиться.

- Бонусы. ВТБ начисляет не только бонусные рубли, которые меняются на обычные, но также бонусы и мили. Вот их уже ни на что не поменяешь, а через 2 года бонусы могут и сгореть. К тому же нет гарантий, что банк не поменяет условия и не сделает бонусные рубли сгораемыми.

- Комиссия. 1% за снятие собственных средств, столько же за онлайн-платежи. Лимит переводов с карты в месяц составляет 20 тысяч рублей. Дальше все переводы будут облагаться комиссией в 1,25%, но если сумма небольшая, то минимум 50 рублей за перевод все равно спишут.

- Валютные карты. Если открываете карту ВТБ в долларах или евро, то будьте готовы к тому, что преимуществ такой карты практически не будет. На остаток кэшбек не начисляется, по категориям считается по сложной схеме.

–>

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Плюсы и минусы мультикарты ВТБ

Есть одна особенность, которую сложно определить к минусам или плюсам. Вы можете снимать собственные деньги с карты в любых банкоматах, но просим учесть комиссию в размере 1% от суммы снятия, но минимум 99 рублей. Правда эта сумма может вернуться в виде кэшбека, если выполнить условие по тратам в месяц. Заемные средства так снять не получится.

| Название | Процентная ставка | Льготный период, (дней) | Cashback |  | от 0% | до 55 | есть |

| от 0% | до 55 | есть |

| от 0% | до 1080 | есть | от 0% | до 55 | есть |

| от 0% | до 55 | есть | Какая выгода для заемщиков?По «Мультикарте» можно подключить опцию «Заемщик» и получить дисконт к ставке по действующему в ВТБ кредиту. Размер скидки также будет зависеть от трат по карте. Банк пересчитывает ставку и платеж по кредиту каждый месяц, а разницу возвращает на карту до конца следующего месяца. Максимальная сумма начисления составляет 5 тыс. рублей в месяц. Если у вас несколько кредитов (например, кредитная карта, кредит наличными и ипотека), ставка снижается там, где больше сумма задолженности. Как отметили в пресс-службе ВТБ, максимальный размер скидки по кредитной карте – до 10 процентных пунктов, по кредиту наличными – до 3 п. п., по ипотеке – до 0,6 п. п. Так в чем же подвох?1. В названии Клиенты в отзывах на «Народном рейтинге» рассказывают, что ошибочно принимают «Мультикарту» за мультивалютную, то есть привязанную как минимум к трем счетам: в рублях, долларах и евро. Очевидно, у многих в памяти осталась мультикарта ВТБ 24, условия пользования которой предполагали одновременное наличие таких счетов. Однако теперь это не так, это совершенно иной продукт. Оформить «Мультикарту» ВТБ можно только в одной валюте – на выбор из указанных трех. 2. В условно бесплатном обслуживании Карта хоть и называется бесплатной, но в действительности для того, чтобы за ее обслуживание не пришлось платить, надо тратить не менее 5 тыс. рублей в месяц. Если это условие не выполняется, комиссия составит 249 рублей в месяц или без малого 3 тыс. рублей в год. Это много по сравнению с аналогичными продуктами ряда других банков. Бонусы и кешбэк также начисляются при тратах от 5 тыс. рублей. Чтобы не задолжать банку, картой надо пользоваться постоянно и поддерживать хотя бы минимальный оборот по ней. 3. В необходимости много тратить Для получения максимальных выгод необходимо тратить от 75 тыс. рублей в месяц. Если траты меньше, то и размер вознаграждения будет скромнее. При этом максимальный размер кешбэка по опциям «Авто» и «Рестораны» ограничен 3 тыс. рублей, при выборе кешбэка на любые покупки – 5 тыс. рублей. Это составляет 4% и 6,7% от 75 тыс. рублей соответственно. При более высоких ежемесячных расходах соотношение кешбэка к расходам станет еще меньше. Кроме того, у некоторых банков на картах с кешбэком можно вернуть гораздо большую сумму или не существуют условия по размерам трат. 4. В сроках Важно учитывать, что покупки, совершенные в последние дни месяца (от одного до пяти дней), могут не успеть подтвердиться и, таким образом, не будут включены в сумму расходов по карте — на это жалуются участники форума Банки.ру. В этом случае есть вероятность не уложиться в сумму 5 тыс. рублей и, соответственно, не получить кешбэк, да еще и уплатить месячную комиссию за обслуживание. 5. В самих рублях и бонусах Банк начисляет вознаграждение не «живыми» деньгами, а бонусными рублями, бонусами и милями. Бонусные рубли, как отмечалось выше, можно обменять на рубли реальные, бонусы и мили – нет. Как рассказали Банки.ру в кол-центре ВТБ, бонусы «сгорают» через два года. Бонусные рубли и мили пока не имеют «срока дожития», но нет гарантии, что в любой момент банк не изменит нынешние условия. В ВТБ заверили, что клиенты заблаговременно получают СМС-оповещения о любых изменениях в тарифах и условиях. 6. В условиях снятия денег через банкоматы и переводах В тарифах ВТБ говорится, что снимать по «Мультикарте» наличные в банкоматах других кредитных организаций можно бесплатно. Однако комиссия за такие операции все же существует, прочитать о ней можно в примечаниях к тарифам. За снятие наличных в «чужих» ATM ВТБ берет 1% от суммы (минимум 99 рублей за операцию, 6 долларов или евро, если карта валютная). Вернуть эту комиссию можно будет в следующем месяце в виде кешбэка, если вы в этом месяце потратите по карте более 5 тыс. рублей. Такое же условие действует и для онлайн-платежей, и для переводов. Лимит бесплатных переводов с «Мультикарты» на карту другого банка составляет 20 тыс. рублей в месяц. При превышении лимита придется платить комиссию 1,25% от суммы операции, минимум 50 рублей. 7. В минимальных выгодах по валютным картам Для держателей валютных «Мультикарт» есть отдельные сюрпризы. Как сообщили Банки.ру в кол-центре ВТБ, проценты на остаток собственных средств по карте не начисляются вовсе. Получить кешбэк можно, однако считает его банк замысловато. Сумма осуществленных операций по карте переводится банком в рубли по курсу, действующему на момент их обработки. Банк определяет рублевую сумму кешбэка, затем переводит этот кешбэк снова в валюту и только потом зачисляет на счет клиента. Из-за двойной конвертации фактический размер кешбэка снижается. Например, траты по карте составили 150 евро. Банк переводит эту сумму в рубли (курс 68,65 рубля на 11 июля 2019 года) – получается 10 297,5 рубля. Кешбэк составляет 1% от суммы трат, то есть 102,98 рубля. Обратная конвертация будет осуществляться уже по курсу продажи банком валюты (74,05 рубля на ту же дату), это будет 1,39 евро. Притом что без конвертаций 1% от суммы трат составляет 1,5 евро. Кому подходит?С учетом всех «плюшек» и подвохов «Мультикарта» может быть интересна нескольким категориям потребителей, считает эксперт отдела анализа банковских услуг Банки.ру Ольга Станчак:

Приведенные тарифы по «Мультикарте» действовали на момент выхода публикации. С 1 августа 2019 года ВТБ внес в них изменения. В частности, ранее комиссия за снятие наличных в банкоматах других банков, онлайн-платежи и переводы на карты других банков возвращались в виде кешбэка при покупках по карте на сумму от 5 тыс. рублей в месяц. В соответствии с новыми тарифами, эта сумма увеличилась до 75 тыс. рублей в месяц (оборот рассчитывается совокупно по всем картам, в пакете «Мультикарта» — до пяти карт). Также банк изменил величину процентов, начисляемых на остаток денег на текущем счете «Мультикарты». Теперь при тратах в размере 5—15 тыс. рублей это 2% годовых (ранее — 1%), 15—75 тыс. рублей — 4% годовых (ранее — 2%), более 75 тыс. рублей — 9% годовых (ранее — 6%). Как и прежде, проценты на текущий счет не начисляются при подключении опции «Сбережения», которая позволяет получать повышенную доходность по накопительным счетам и срочным вкладам в рублях. Раньше дополнительная доходность составляла 1 процентный пункт, теперь — 0,5—1,5 п. п. к основной ставке в зависимости от оборота по карте в месяц. Мультикарта ВТБ — 10% кэшбэк и процент на остаток. Да неужели?Мультикарта от ВТБ — флагман карточных продуктов одноименного банка. Уже выдано несколько миллионов карт. Планируете тоже ее получить? Советую сначала досконально разобраться с условиями и тарифами. И самое главное, узнать про все неявные особенности пластика. И только потом решить для себя — необходима вам эта карта или нет. Для чего нужна Мультикарта?Что же такое Мультикарта? Многие задаются этим вопросом. После представления продукта на рынке, банк ВТБ 24 начал активно продвигать ее. Особенно среди своих клиентов. Почтовые рассылки, СМС-оповещения, звонки из банка и обилие рекламы, как в самом банке, так и в сторонних источниках (телевидение, интернет). За последние 3 месяца только мне поступало наверное с десяток таких предложений. Обычно, при выборе пластика, нам обещают одну-две особенных плюшки. Высокий кэшбэк или процент на остаток, выбор специальных категорий, бесплатное обслуживание или снятие в любых банкоматах без комиссии.

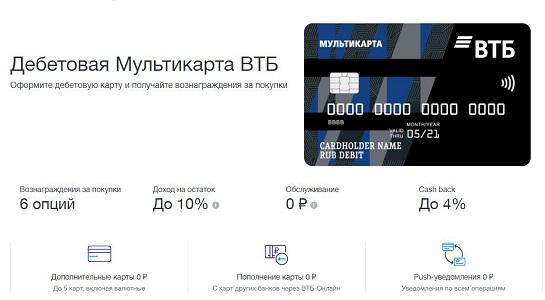

Так ли это на самом деле? Получилось ли это у банка или это всего лишь грамотный маркетинговый ход. Условия по картеДоступны 3 варианта пластика: Условия по ним абсолютно идентичные, за исключением отсутствия процента на остаток по кредитке. Реклама на главной странице сайта банка сообщаете нам об основных фишках карты:

Конечно же, мы все понимаем, что показаны самые выгодные тарифы, для достижения которых нужно будет выполнять ряд обязательных условий. В противном случае, «выгодность» пластика снижается в разы. Годовое обслуживаниеПри заказе пластика автоматически подключается пакет услуг «Мультикарта». В рамках его можно получить до 5 дебетовых или кредитных карт. Бесплатно.

Но при выполнение вполне лояльных условий — ежемесячная плата отменяется. Условия бесплатности (любое на выбор):

Если вы не подходите ни под один из вышеперечисленных пунктов, то советую карту не получать. Отдавать 3 000 рублей в год за пластик не очень выгодно. По моему мнению, маркетологи банка специально создали дополнительное условие «платности» пакета. Людям нравится возможность получения халявы.

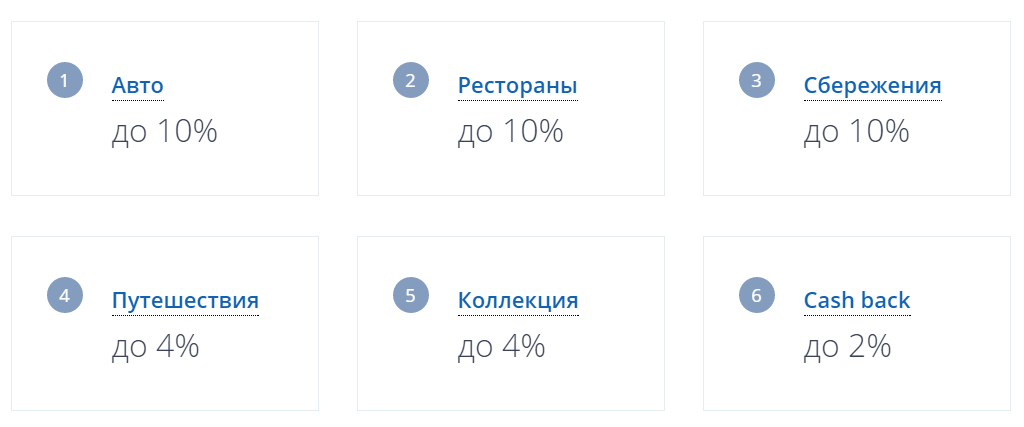

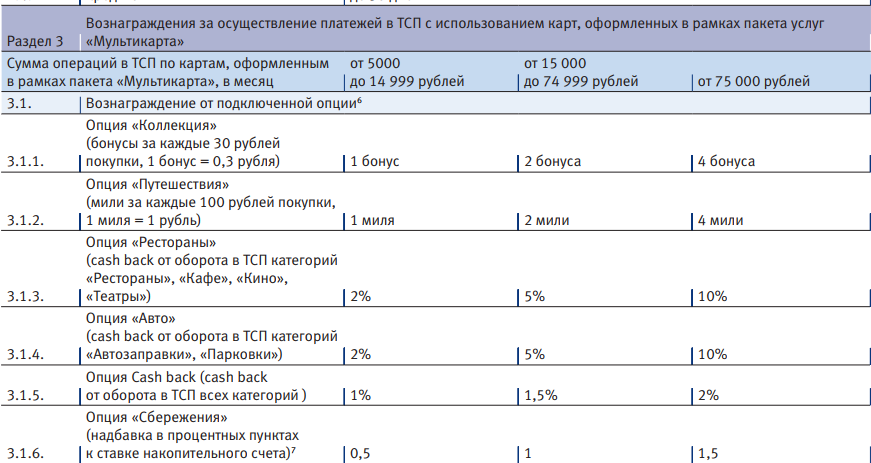

Бонусные опцииСамое интересное, что есть у Мультикарты — это бонусная программа. Доступны следующие опции на выбор. Важно знать.

Сама сетка вознаграждений поделена на 3 категории: до 15 тысяч в месяц, до и выше 75 000 рублей ежемесячных трат по карте. Несколько дополнений Максимально возможный размер кэшбэк за месяц:

Опция путешествияНакопленные мили можно поменять на авиа или ж.д билеты, бронирование отелей или аренду авто на сайте https://travel.vtb24.ru/. Ими можно компенсировать от 50% стоимости. И воспользоваться бонусами можно не более 10 раз за год. Опция КоллекцияБывалые клиенты банка ВТБ 24 знают про эту программу. Она действует уже несколько лет. Начисленные за покупки бонусы можно поменять на товары, сертификаты и прочие плюшки на сайте https://bonus.vtb24.ru/. По моему скромному мнению, если перевести бонусную стоимость на реальные деньги, то цены там слегка завышены. Дополнительно, чтобы накопить действительно на нужную стоящую вещь, может уйти очень много времени. А выбирать что-то, только ради того, чтобы хоть как-то использовать накопленные баллы — не вариант.

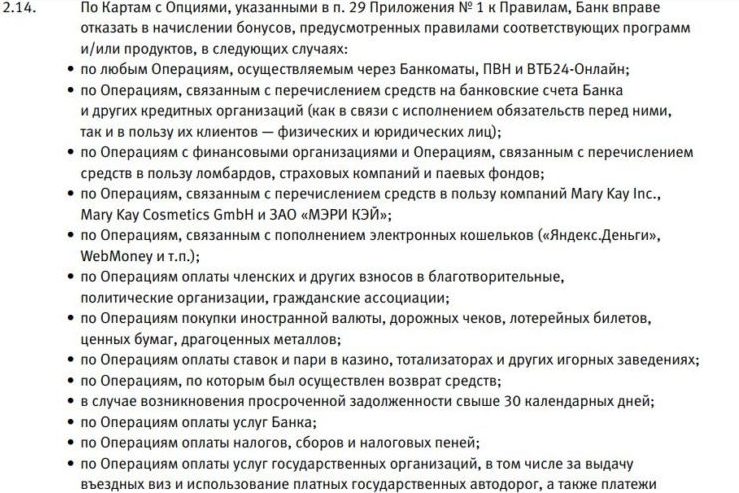

Cash back на все1, 1,5 или 2% можно вернуть обратно на счет. Процент хоть и небольшой, но название опции себя оправдывает на все 100. Действительно, кэшбэк положен практически за все операции по карте (имеется в виду оплату товаров и услуг). Учитывая, что большинство предложений банков, предлагая высокий размер возврата за покупки, в правилах прописывают просто внушительный список категорий исключений (MCC-code). У ВТБ 24 он тоже есть. Но достаточно короткий:

Это значит, можно спокойно получать cash back за продукты питания, связь, коммуналку, интернет-покупки и прочие стандартные операции, которые совершает большинство из нас. Возврат происходит не какими-то фантиками (бонусы, мили), которые к тому же нужно копить длительное время, чтобы использовать, а реальными деньгами. Процент на остатокНа деньги, размещенные на мастер-счете (или на карте) начисляется процент на остаток. И хотя реклама обещает доход до 7% годовых, в реальности это не так. Процент будет зависеть от суммы расходов по карте за месяц:

Важно:

Опция СбереженияОпция будет интересна в первую очередь тем, у кого открыт или планируется открытие накопительного счета. Сама опция дает прибавку к процентной ставке от 0,5 до 1,5%. Но об этом, чуть позже. Для начала разберем, что представляет из себя накопительный счет. Это обычный банковский вклад. С ежемесячной выплатой процентов. Но процентная ставка меняется (увеличивается) в зависимости от срока нахождения денег на счету.

Главные условия:

Также у ВТБ 24 есть несколько особенностей по накопительному счету, не заметных на первый взгляд.

Накопительный счет можно пополнять или снимать с него деньги без ограничений и потери процентов. Но ВТБ по понятной причине не афиширует тот факт, что при поступлении на счет новых средств, на них начинает действовать самая низкая процентная ставка (по первому месяцу). Независимо от того, когда был открыт сам счет. Например , вы продержали в банке 100 тысяч рублей 10 месяцев. И достигли 8,5% годовых. Сняли 50 тысяч и через месяц опять пополнили счет на эту сумму. На «старые» 50 000 будет начисление по ставке 8,5%, а на вторую половину всего 4%. При подключенной опции «Сбережения», ВТБ 24 увеличивает процентную ставку, в зависимости от месячных трат по карте:

Кредитная МультикартаВ рамках пакета «Мультикарта» можно получить кредитную карту. Плата за обслуживание не взимается при выполнении одного из вышеперечисленных условий «бесплатности». Причем это правило действует сразу на все карты. Например, если вы зарплатный клиент (с з/п от 15 тысяч), то все карты будут бесплатны. Или у вас несколько карт по которым вы совершаете покупки. Тогда берется суммарная стоимость трат по всем картам. По кредитке и дебетовой карте будет действовать только одна единая бонусная программа. Основные условия по кредитке: Кредитный лимит — до 1 млн. рублей. При получении карты, сотрудник банка озвучивает одобренный кредитный порог. Можно его понизить, если не нужны слишком большие суммы. Но если в дальнейшем потребуется больший лимит, придется подавать заявку в банк на пересмотр предельной суммы в сторону повышения. Беспроцентный период — до 50 дней. Расчетный период — 30 дней (календарный месяц). Платежный период — 20 дней (с 1-го по 20-е число). Это значит, что все за все покупки по кредитке в текущем месяце, нужно рассчитаться до 20 числа следующего месяца.

Штрафы и пени За просрочку платежа (если не успеваете погасить долг полностью к 20-му числу) начинает действовать процентная ставка по кредиту — 26% годовых. В этом случае, минимальный ежемесячный платеж по кредиту составит 3% от суммы основного долга + начисленные проценты. При несоблюдении условий даже по минимальному платежу начинают действовать пени — 0,1% за каждый день просрочки от суммы обязательств. Например. На Ваш непогашенный вовремя долг, банк стал начислять проценты. К дате платежа, нужно заплатить 3% от суммы основного долга (например 3 000 рублей) и проценты по кредиту 3 000 рублей. Итого 6 тысяч. Если вы не вносите деньги вовремя, то дополнительно к процентной ставке по кредиту за каждый день будет начисляться 60 рублей, до тех пор пока не внесете минимальный платеж + проценты. Снятие наличныхВ родных банкоматах ВТБ можно бесплатно обналичить только собственные средства. У «чужаков» — это удовольствие обойдется в 1% (но минимум 300 рублей). Обналичка заемных средств стоит 5,5% от суммы снятия, но не менее 300 рублей. Получение наличных по кредитной карте входит в беспроцентный период. Банковские переводы приравниваются к снятию наличных и по ним действуют аналогичные тарифы. Запрос баланса с стороннем банке — 15 рублей. Смена пин-кода- 30 рублей. Дополнительные плюшки по картеБесплатное смс-оповещение. У большинства банков это услуга платная. Стоит в среднем от 30 до 60 рублей в месяц. Для любителей полностью контролировать свои финансы (и расходы) это дает хоть небольшую, но экономию в 400-700 рублей в год. Надежность. Банк ВТБ второй по величине в стране (после Сбербанка). И в его надежности (и сохранности ваших средств) можно не сомневаться. В период нестабильной экономической обстановки (когда каждый месяц закрываются несколько банков) — это особенно актуально. Лимиты на снятие наличных по мультикарте. До 350 тысяч в день и до 2 миллионов в месяц можно снимать без комиссии. Снятие в чужих банкоматах. ВТБ разрешает обналичивать деньги по Мультикарте в сторонних банкоматах условно-бесплатно. Лимит на снятие в месяц зависит от суммы покупок:

Плата за снятие все же берется. 1% или 300 рублей (минимальная величина). Но при условии соблюдения «бесплатности» обслуживания — в следующем месяце банк возвращает комиссию обратно на счет. Онлайн-переводы. Схема аналогичная снятию наличных. Те же лимиты на переводы. Деньги (комиссия) возвращаются в следующем месяце. С пластика ВТБ можно стягивать деньги с карт сторонних банков (Cart2Cart) без комиссии. Лимит одной операции — 100 тысяч рублей. Также Мультикарта выступает как бесплатный донор. Ее можно пополнять карты других банков. Отзыв о Мультикарте и собственное мнениеС одной стороны мы имеем универсальный продукт, который каждый может настроить «под себя». Тратите много денег в категории «Авто» — подключаем соответствующую опцию. Планируете путешествие — копим мили. Нужен кэшбэк за все покупки — тоже нет проблем. На мой взгляд, условия по карте вышли очень уж запутанными и неявными. Обычному держателю потребуется много времени, чтобы вникнуть во все нюансы и особенности использования пластика. Главное преимущество Мультикарты — ее универсальность. Создатели продукта захотели вобрать в нее все фишки конкурентов. Но в этом кроется и ее главный недостаток. Карта по каждой опции отдельно, практически вчистую проигрывает аналогичным предложениям. Есть карты с более высоким кэшбэком или более выгодным процентом на остаток. Но если использовать карту как основную, то получаем очень достойный продукт. Итак, что мы имеем по Мультикарте: Достоинства:

Недостатки:

До конца 2017 года длилась акция — «максимально возможный процент на остаток 10% по накопительному счету», независимо от размера покупок по карте. Проблема только в том, что многие Маринки из банков не доводили до клиентов полную информацию. Для получения максимального процента на остаток, нужно было подключить опцию «Сбережения» и внести деньги на счет именно в день открытия. Иначе «бонусные» проценты не начислялись. В заключениеЧто мы имеем в итоге? На вопрос «Стоит ли оформлять себе Мультикарту от ВТБ?», можно ответить так. Все будет зависеть от ваших ежемесячных расходов. Если совокупные траты больше 75 тысяч рублей, то однозначно да. Такой высокий размер кэшбэк (10% за авто и развлечения, 4% за путешествия или 2% за все) — один из лучших предложений на рынке. Для расходов в диапазоне до 15 тысяч — преимущества от Мультикарты снижаются в несколько раз (2, 1 и 1% соответственно). Данный размер cash back дают практически все банки по своим картам с этой функцией. Золотая середина +15 000 и до 75 000 рублей в месяц имеет хорошие условия. В целом чуть выше, чем в среднем по рынку аналогичных предложений. Отдельно хочется отметить опцию «Сбережения». «Хитрая» и не зафиксированная сроком система начисления процентов оставляет желать лучшего. Единственный (а для кого-то очень существенный) плюс — это высокая надежная банковской группы ВТБ. Думаю за сохранность вложенность средств здесь переживать не придется. За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy. Мультикарта ВТБ — в чем подвох в 2020 году?В июле 2018 года менеджеры ПАО ВТБ анонсировали новую пластиковую карту с многочисленными опциями и многообещающим названием Мультикарта. Можно оформить пластик в рамках дебетовых вкладов, кредитного предложения или зарплатной программы. Банк пообещал высокий кэшбэк при выполнении ряда условий, упустив важные негативные нюансы, и многие клиенты уже подписали договор на выдачу пластика. Кредитная Мультикарта ВТБ — в чем подвох?

Чтобы получить кредит от банка с государственной поддержкой, нужно пройти настоящую проверку службы безопасности. Даже хорошая кредитная история – не повод для заключения договора. Кредитные пластиковые карты выдаются только совершеннолетним гражданам с 21 года до 70 лет, гражданство которых подтверждается российским документом — паспортом. Кредитным отделом оцениваются реальные доходы клиента, его расходы, текущие долговые обязанности. Менеджеры банка обязаны предупредить о том, какие выгоды сулит кредитная Мультикарта ВТБ, и в чем подвох особых привилегий в 2020 году. Не зря в кредитном учреждении потребуется предъявление ряда дополнительных документов:

Конечно, кредитное предложение включает массу выгод. Во-первых, наличие пластика гарантирует увеличенный льготный беспроцентный период пользования до 101 дня. Во-вторых, для клиента банка предлагается неограниченный лимит до 1 000 000 млн. руб. В-третьих, все операции совершаются бесконтактно. И все это по ставке 26 процентов годовых! Обслуживание кредитки осуществляется бесплатно. Но при нарушении сроков грейс периода на долговые суммы начисляется дополнительно 3% + 26% годовых. Поэтому в долгосрочной перспективе пользоваться кредиткой не выгодно. Даже повышенный кэшбэк не позволит компенсировать затраты на обслуживание кредита. Зарплатная Мультикарта ВТБ — в чем подвох?

Мультикарта – универсальный продукт. Тот, кто желает получать на нее свои начисления пенсии или заработной платы, могут с выгодой управлять финансами. Для этого к договору подключается одна из 6 категорий на выбор:

Рассматривая недостатки зарплатной карты ВТБ, в чем подвох всего проекта, то понятно, почему не все клиенты оценили интересное предложение. Чтобы получать приличный кэшбэк нужно соблюсти три условия:

Прежде чем начинать копить деньги в рамках одной программы, нужно выбрать опцию. Например, семья мечтает посетить Турцию ровно через полгода. При таком условии целесообразно переключиться на опцию «Мили». Но заявку на подключение категории нужно подать заранее, чтобы бонусы накапливались за длительный период. Иначе – накоплений не будет. Переход на категорию осуществляется не чаще, чем один раз в месяц. Заявку на изменение данных можно оставить:

Дебетовая Мультикарта ВТБ — в чем подвох?

Карточка с обилием функций выпускается в трех на выбор платежных системах: МИР, Mastercard или Visa. Их основные отличия:

Любая карта ВТБ обслуживается бесплатно при условии трат от 5 000 руб. То же самое касается бонусов. Когда клиенты планируют принять участие в программах по получению баллов и с легкостью заказывают дебетовую Мультикарту ВТБ, в чем подвох выясняется не сразу. Со временем становится понятно, что 10% кэшбека – это только рекламный ход. И только, если оборот по пластику составит более 75 000 руб., то карта по статусу приравнивается к «платине». Рассмотрим условия пластика и возможные расходы по договору:

Другие особенности дебетового пластика, которые не устраивают постоянных клиентов:

Недостатки привилегированного пластикаВысокие доходы получают жители Москвы и Санкт-Петербурга. Поэтому в крупных мегаполисах выдаются пластиковые карты «Привилегия». Условия получения (необходимо выполнить только одно из требований):

Респектабельные клиенты с интересом рассматривают в качестве удобного финансового инструмента Мультикарту привилегия ВТБ. В чем подвох данного предложения они понимают, когда нарушают условия договора. Важное дополнение – при несоблюдении пунктов соглашения взимается приличная комиссия. Плата за обслуживание «бесплатной» карты составляет 5 000 в год! Отзывы пользователей

Менеджеры банка рекомендуют оформлять пластик, поскольку Мультикарта имеет широкий функционал. С картой можно:

Пластик прост в использовании. Его можно открыть бесплатно. Запрещается выпускать дополнительные карты в количестве более 10 штук. К каждому новому продукту подключают разные функции. При умелом раскладе разрешается пользоваться всеми выгодными опциями от банка ВТБ. Однако заинтересованным лицам не хватает информации о возможности финансовых механизмов продукта. Многие вкладчики не понимают особенности открытия пластиковой Мультикарты ВТБ, в чем подвох. Из отзывов постоянных клиентов понятны «подводные камни» системы:

Выгоды программ лояльности клиента ощутимы только при расходах от 75 000 руб. Отсюда следует, что Мультикарта ВТБ подходит лишь для привилегированных партнеров банка. Эти респектабельные люди способны отслеживать баланс по карте ежедневно. В их возможности совершать ежедневные операции, чтобы умело пополнять заработанные финансы. Используйте интересные финансовые инструменты во благо своего бизнеса и для пополнения семейного бюджета! 1 комментарийКарта становится крутой, если подключить ее к бонусной категории. «Мультикарта» ВТБ24Множество функций в одном продукте – это воплощенная в жизнь идея отражена в новой кредитной и дебетовой карте банка ВТБ под характерным названием «Мультикарта». Предложение свежее и достаточно перспективное, оно появилось на рынке 10 июля 2017 года. И банк внедряя его, хочет достигнуть амбициозных целей. Планируется увеличить существующий портфель карт ВТБ на треть: с 6 до 8 миллионов штук. Попробуем разобраться почему на запуск проекта «Мультикарта» возложены такие надежды? И оправданы ли они? Активный старт «Мультикарты»До середины лета линейка карт ВТБ24 была очень разнообразна. Это путало потенциальных клиентов, вынуждало их оформлять по 2-3 продукта с разными функциями. Что было не совсем удобно, увеличивало финансовую нагрузку и усложняло использование карточных продуктов ВТБ24. Это стало одной из причин, которые побудили банк упростить условия обслуживания карт и унифицировать тарифы, приведя их к единому знаменателю. В итоге в середине лета 2017 взамен действующей линейки пластиковых карт появилась одна универсальная «Мультикарта».

Банк активно продвигает новую карту, в рамках «раскрутки» проекта запущена рекламная компания «Простые истины», в которой снялся Владимир Машков с дочерью. Ролик призван доступным и понятным языком рассказать потенциальным клиентам об удобствах использования Мультикарты. Успех проекта был виден уже на начальном этапе. Только за первую неделю после старта было продано 20 000 карт, а за полтора месяца 250 000 клиентов стали держателями Мультикарты ВТБ-24, где треть выданного пластика кредитки. ОформлениеПолучить дебетовую или кредитную Мультикарту МИР или Visa Platinum, или MasterCard Platinum можно в офисе банка, предварительно заполнив онлайн-заявку, которую рассмотрят в течение 1 рабочего дня. Выпуск пластика занимает 7-10 дней. О готовности Мультикарты клиенту сообщат в смс-сообщении. Для получения останется прийти в банк с комплектом документов. Также банк предлагает оформить перевод зарплаты на Мультикарту. Для этого следует заполнить и передать в бухгалтерию работодателя заявление https://static.vtb24.ru/Documents/zayav.pdf . Дебетовая карта доступна клиенту в возрасте с 18 при предъявлении документа, удостоверяющего личность. Есть возможность получения пластика негражданином РФ. Кредитную карту может оформить только гражданин России в возрасте от 21 до 68 лет, при условии предоставления:

Отличительные преимущества опций МультикартыОсобенностью новой Мультикарты является ее универсальность. Ранее в банке было несколько предложений с различными опциями, такими как накопление бонусов при покупках в определенных категориях (например, «Путешествия» или «Авто») или кэшбэком на все безналичные траты на товары или услуги. Новое же предложение избавило клиента банка от сложного выбора, теперь оформив одну «Мультикарту» держателю доступна линейка бонусных опций из шести лояльных программ, условия по которым одинаково справедливы как для дебетового продукта, так и для кредитного.

Опция «Путешествия»Позволяет накопить мили за повседневные покупки и обменять полученное на предложения, представленные на сайте travel.vtb24.ru — железнодорожные билеты, авиабилеты, бронь номеров в гостиницах, аренду автомобилей. Размер накопленных бонусов зависит от суммы ежемесячных трат:

Плюс 4% в форме миль на любую сумму покупок в первый месяц после получения Мультикарты. Курс конвертации миль: 1 миля равна 1 рублю. Опция «Коллекция»В рамках предложения держатель совершает безналичную оплату покупок или услуг, а взамен получает бонусы, которые можно направить на приобретение товаров в каталоге на сайте bonus.vtb24.ru . Схема накопления зависит от объема трат за месяц:

А также 4% в виде бонусов на карту в первый месяц после оформления. Конвертация по курсу: 1 бонус соответствует 0,3 рубля. Опция «Авто» и «Рестораны»Подключение опции позволит получить до 10% cash back для покупок на АЗС и на оплату парковок (для опции «Авто») или для оплаты счетов в кафе, ресторанах или оплаты стоимости билетов в театрах или кино для опции «Рестораны»). Сумма возврата зависит от размера покупок в течение месяца:

И дополнительно 10% от объема трат в первый месяц пользования. ВТБ-24 установил лимит кэшбэка в сумме 15 000 рублей за весь месяц. Опция «Cash back»Наиболее популярная опция у держателей карты. Согласно ее условиям, клиент получает возврат части денежных средств, использованных на приобретение товаров. Процент начисления кэшбэка по Мультикарте зависит от суммы:

И 2% в первый месяц после активации карты. Банком установлен лимит возврата – 15 000 рублей в течение одного месяца. Опция «Сбережения»Доходная опция, позволяющая получить до 10% в год дохода на собственные средства, хранящихся на карточном счете Мультикарты. Начисление процентов происходит на сумму, не превышающую 1,5 миллиона рублей. Клиент, оформивший Мультикарту до конца 2017 года и подключивший эту опцию, получит повышенные 10% в год на первый месяц. Далее годовая базовая ставка по накопительному счету составит:

Плюс предусмотрено повышение базовой ставка в зависимости от оборота по карте:

Проценты накапливаются ежемесячно, деньги снимаются в любое время без потери накопленных процентов. Собственные средства на картсчете попадают под действие ФЗ № 177-ФЗ от 23.12.2003 г., то есть застрахованы. В тарифах банка ( https://static.vtb24.ru/Documents/card/vtb24_multicard_tariff_debit.pdf ) есть сводная таблица, наглядно показывающая выгоду того или иного бонусного предложения от ВТБ24.

Мы тут опросы устраиваем. Кликните пожалуйста, для Вас это ничего не будет стоить, а мы статистику соберём для других:) Подключение и смена опций мультикартыДержатель карты самостоятельно определяет какую из опций он хочет использовать. Сделать это нужно в момент оформления карты. В будущем доступна смена опций. С этой целью следует посетить отделение банка или же позвонить в колл-центр. По итогам первых двух месяцев наибольшую популярность получила опция «cash-back». На ней остановили свой выбор 40% клиентов ВТБ. Следом идет функция «Сбережение», ее предпочло около 30% держателей. Тарифы по МультикартеДля того, чтобы Мультикарты была эффективной в использовании важно знать, установленные банком тарифы. Годовое обслуживание и выпуск картыЗа выпуск карты плата не взимается, если заявка подана онлайн. Если же оформление происходило в офисе, то комиссия составит 249 рублей, которые можно вернуть, при условии, что клиент получил специальное предложение от ВТБ-24. Обслуживание может обойтись в 249 рублей за месяц, если не выполняется одно из условий:

Онлайн-переводыДержатель Мультикарты может совершать переводы в ВТБ24-Онлайн бесплатно на сумму до 150 000 рублей. Конкретный лимит устанавливается в зависимости от сумм трат в течение месяца.

Снятие наличныхКаждый месяц держатель дебетового варианта Мультикарты может снимать до 150 тысяч рублей собственных средств в сторонних банкоматах без уплаты комиссии. Предложение справедливо в случаях достаточного объема трат в сумме (минимум от 5 000 рублей) по дебетовой и кредитной карте. Аналогично возврату комиссии за переводы, возврат за получение наличных происходит по итогам месяца. Начисление процентов на Мастер-СчетПо дебетовой карте можно открыть Мастер-счет (счет в трех валютах: евро/доллар/рубль), который позволит получить доход в размере до 7% в год. Конкретный размер ставки зависит от суммы совершенных за месяц покупок. Начисление процентов происходит при подключении любой опции, кроме «Сбережение». Максимальная сумма для начисления равна 100 000 рублей. Выплата процентов ежемесячная. Годовая ставка в 7% действует в рамках акции до 31 декабря 2017 года. Далее доходность упадет до 5% в год. Условия кредитования по пакету МультикартаТарификация по кредитке:

Условия овердрафта по дебетовой картеКлиентам, обслуживающимся в рамках пакетов Классический, Золотой или Платиновый, может быть установлен овердрафт для Мультикарты на следующих условиях:

Преимущества МультикартыКлиенту, ставшему держателем Мультикарты, бесплатно доступны:

Также карту можно использовать для оплаты покупок смартфоном с помощью специальных сервисов.

Мультикарта ВТБ вышла мощной и подходит всем: желающим тратить и получать бонусы, любителям путешествовать и отдыхать, экономным и бережливым, автовладельцам, нуждающимся в деньгах. Ассорти из бонусных программ способно удовлетворить любой вкус и все потребности. На сегодня это единственная карта, которая имеет максимальный набор лояльных предложений. При этом обслуживание и тарификация единообразна, что для дебетового варианта, что для кредитного. Есть приятное отличие в дебетовом пластике – это наличие мультисчета, позволяющего удобно и оперативно конвертировать средства в рамках одного картсчета или между картами. Однако, чтобы из Мультикарты «выжать» максимум понадобится прогнозировать траты и совершать больше покупок. На сегодня Мультикарта – это лучшее предложение для активных и продуманных держателей. Пакет из 5 карт позволяет охватить все предлагаемые ВТБ-24 преимущества и это при том, что есть возможность сохранить бесплатное обслуживание. А для получения бонусов не обязательно тратить огромные суммы, достаточно минимального оборота в 5 001 рублей. Поистине, Мультикарта так и просится в кошелек. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

При проведении платежа банк снимет комиссию. Но если объем трат за календарный месяц достигнет нужного предела, то сумма комиссионного сбора будет возвращена.

При проведении платежа банк снимет комиссию. Но если объем трат за календарный месяц достигнет нужного предела, то сумма комиссионного сбора будет возвращена.